Часто приходится слышать с 2021 года:

Мы просто выведем ИТ подразделение из компании:

- создадим отдельное юр.лицо (ООО) или ИП,

- переведем туда ИТ-шников (программистов),

- аккредитуем при Минцифры,

- будем оказывать услугу (сопровождать или продавать доступ к ПО и т.п.) основной компании,

- экономить на льготах по старховым взносам с ФОТ ИТ-ников (всех:)

- все просто!

Если по-дилетантски - то все именно так ....

Не прорабатываются вопросы:

- услуги на сторону

- откуда возьмутся наработки

- как передадутся наработки

- откуда возьмутся права на софт, лицензии

- правообладание (за кем зарегистрированы права ФИПС-РОспатент на ПО для ЭВМ, БД,

- от имени кого включено ПО в реестр

- и место учета НИОКР (РИД, ОИС)

- и так далее

Риски операций между взаимозависимыми компаниями внутри ГК:

- Как сохранить льготы?

- Как не надо делать?

- Как надо делать?

- Разбор типовых ошибок в операциях ВЗК

Вы можете записаться на вебинары или приобрести видеозапись ранее проведенных вебинаров

Первый вебинар 31 января:

- Риски взаимозависимых компаний в ПРЕФ*

- Как сохранить льготы резидента ПРЕФ* ?

- Тактика правильных действий: как не попасть на статью 54.1?

Второй вебинар 1 февраля:

- Риски взаимозависимых компаний в ПРЕФ*

- Как сохранить льготы резидента ПРЕФ* ?

- Как не надо делать: разбор типовых ошибок в операциях взаимозависимых компаний

- Тактика правильных действий: как не попасть на статью 54.1?

Записаться на вебинары (или приобрести видео ранее проведенных)

Мы можем помочь Вам в разработке:

- фрагментов учетной политики компании, применяющей налоговые льготы резидента ТОСЭР, ОЭЗ, СЭЗ, РИП или получившей целевое бюджетное финансирование в виде субсидий, грантов, налоговых кредитов, отсрочек;

- рекомендаций для руководства по принятию решений с учетом налоговых последствий принимаемых решений и заключаемых сделок;

- фрагментов должностных инструкций;

- прописать включение в обязанности - оценку налоговых последствий сделок, сверки планов с обязательствами соглашения ТОСЭР;

- с целью сохранения полученных налоговых льгот, преференций.

Мы будем рады помочь Вам в решении Ваших задач.

По любым возникающим вопросам, пожалуйста, обращайтесь.

Чем еще мы можем быть Вам полезны?

Мы можем помочь Вам законно снизить налоги.

Путем применения законных налоговых льгот и преференций (по НК РФ и региональным законам - субъектов РФ):

- проверка (подходят ли Ваши компании под какие-либо)

- подготовка компании для применения налоговых льгот

- иногда - реструктуризация компании

- иногда выделение раздельного учета операций внутри компании

Также мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по федеральным и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

Мы будем рады помочь Вам в решении Ваших задач.

По любым возникающим вопросам, пожалуйста, обращайтесь.

20 июля 2022

Как доказать, что IT-компания адаптировала или модифицировала ПО, и снизить налог на прибыль

Источник veta.expert

В 2020 году государство предприняло налоговый манёвр, благодаря которому российские IT-компании получили значительные льготы. Например, для организаций, которые занимаются в том числе разработкой, адаптацией и модификацией компьютерных программ, снизили налог на прибыль до 3%. А мартовские изменения в Налоговый кодекс обнулили эту ставку до 2024 года включительно.

Если при разработке очевидно, что появляется новый продукт, то в случае с изменением программ возникают вопросы. Во избежание претензий со стороны ФНС из-за неуплаты налога бизнес должен доказать, что занимается не перепродажей программного обеспечения, а за плату производит определенные технические манёвры. При этом действия IT-специалистов с ПО должны подпадать под критерии адаптации или модификации.

В связи с этим в последние месяцы особенно актуальным стало привлечение экспертных организаций для дачи заключений относительно изменений и доработок программного обеспечения.

Налоговые льготы за переработку ПО

По общему правилу российские компании и иностранные организации, которые получают доход в РФ, обязаны платить налог на прибыль в размере 20%.

Для поддержки развития информационных технологий в стране законом от 31 июля 2020 года в Налоговый кодекс внесены изменения, которые предоставили бессрочные льготы отечественному IT-бизнесу: уменьшили ставку налога на прибыль, снизили тарифы по страховым взносам.

В марте в связи с введением международных санкций президент поручил правительству принять меры по обеспечению ускоренного развития информационных технологий в стране. Одной из таких мер стало обнуление ставки налога на прибыль для компаний, которые занимаются в том числе разработкой, адаптацией и модификацией ПО. Положение внесли в Налоговый кодекс в том же месяце с ограничением срока действия — на период с 1 января 2022 года до 31 декабря 2024 года.

Помимо вида деятельности есть два условия, которые дают возможность получить льготу:

- Минцифры должно аккредитовать организацию и внести в специальный реестр IT-компаний.

- Не менее 70% доходов бизнес должен получать от реализации экземпляров ПО, передачи исключительных прав на них или оказания услуг по разработке, адаптации и модификации программ.

Роль экспертизы в получении льготы

ФНС просто так не будет выяснять, действительно ли компания, которая применила сниженную ставку, занималась адаптацией или модификацией программного обеспечения. Однако в случае проверки могут возникнуть вопросы. Если IT-организация не сможет обосновать свое право на льготу, ФНС доначислит налог. Дополнительно инспекция может назначить штраф за правонарушение по ст. 122 НК РФ: компании придется заплатить 20 или 40% неуплаченной суммы налога.

Александр Терентьев,

технический директор экспертной группы Veta

«Сама налоговая не придет в компанию и не станет выяснять, осуществляла ли компания модификацию или адаптацию. Если появятся сомнения, а правомерно ли организация не заплатила налог — его доначислят в рамках проверки. Это решение придется оспаривать в вышестоящей инспекции или затем в суде».

Соответственно, у компаний, которые хотят применять льготу, есть два пути развития событий: упреждающий манёвр или борьба по факту.

Первый вариант действий состоит в том, чтобы заблаговременно подготовить обоснование права на льготную налоговую ставку. Во втором случае придется собирать доказательства своей правоты после возникновения претензий со стороны налоговой, а затем обжаловать решения инспекции.

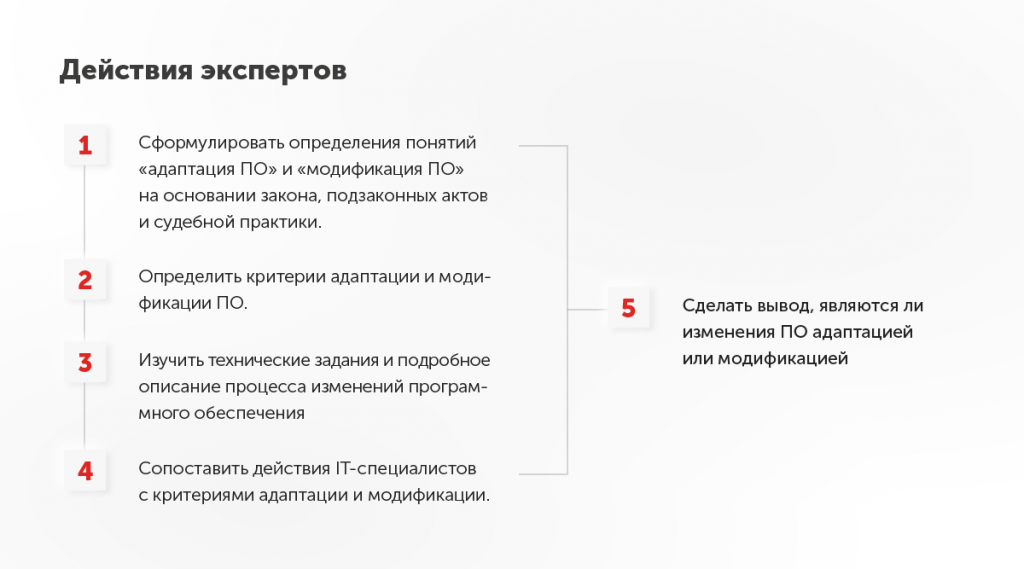

По какому бы пути ни пошла компания, помочь доказать, что действия IT-специалистов являются адаптацией или модификацией программного обеспечения, может заключение внешних экспертов. Они проверят, какие преобразования ПО совершила компания и подпадают ли они под критерии, которые сформулированы в законах, подзаконных актах и судебной практике.

Особенности проведения исследований: практический опыт

В экспертную группу Veta обратилась российская IT-компания, которая соответствует условиям получения льготной ставки налога на прибыль: аккредитована Минцифры, а доходы получает от модификации ПО. Оставалось подтвердить, что их действия с программами действительно являются модификацией.

Клиент закупал у вендоров программное обеспечение, а затем изменял его под функциональные нужды организации, которой предоставлял возмездные IT-услуги.

Первым этапом исследования требовалось сформулировать и разграничить понятия адаптации и модификации ПО, поскольку подробных определений и критериев в действующем законодательстве нет.

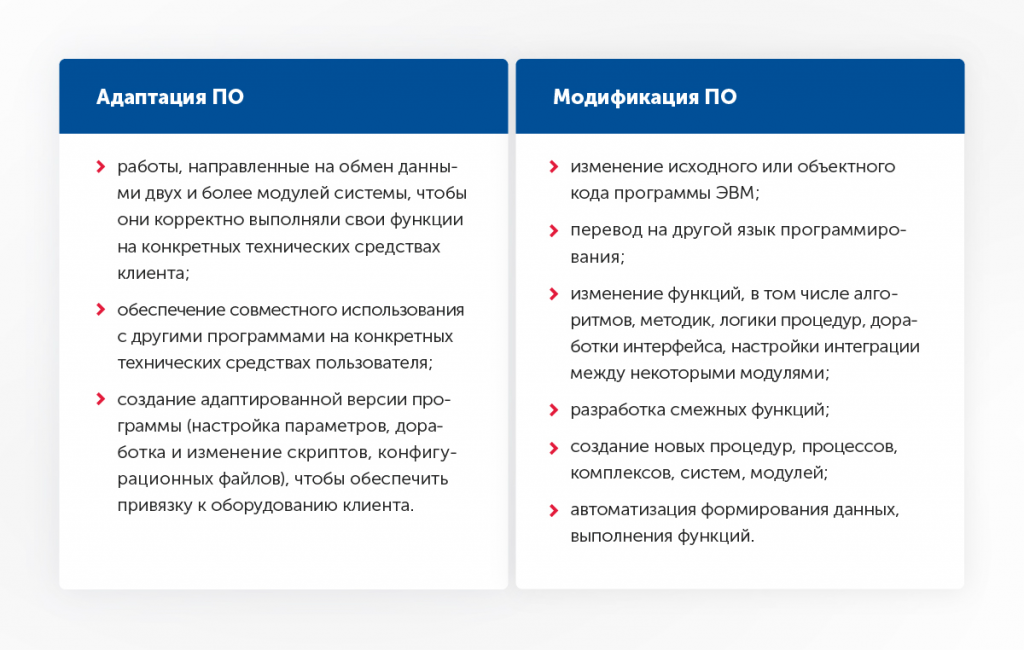

Статья 1270 Гражданского кодекса содержит общие положения об изменении программ. Любые изменения, в том числе перевод на другой язык программирования, закон называет модификацией. Единственное исключение — адаптация. В этом случае в ПО вносятся изменения только с целью его функционирования на конкретных технических средствах пользователя или под управлением конкретных программ.

Для анализа технических операций клиента и подготовки заключения этих определений недостаточно. Эксперты обратились к разъяснениям Минцифры России, которые содержатся в письме от 27.01.2022 № П11-2-05-200-3571, ГОСТу Р 51904-2002 и практике арбитражных судов, в том числе СИП. В этих документах содержались виды работ, которые следует относить к адаптации и модификации. Это позволило сформулировать подробные определения и выделить критерии указанных категорий.

Александр Терентьев,

технический директор экспертной группы Veta

«Мы определили, что для проведения исследования нам требуется сформировать теоретическую базу: сформулировать и разграничить понятия адаптации и модификации, а также выделить их критерии.

Общие положения о модификации и адаптации ПО содержатся в Гражданском кодексе, разъяснениях и письмах Минцифры, а также судебной практике. По сути всё это сводится к следующему:

-

Адаптировать программу можно для одного конкретного устройства. Для этого не нужно иметь прав на программу.

-

При модификации, можно сказать, выпускается новая версия программы для всех пользователей. Чтобы этим заниматься, нужны права на программу. Их закупают у разработчиков».

Модификацию эксперты определили как изменение исходного кода и объектного кода программы ЭВМ или сопутствующих документов относительно их базовой линии, в том числе перевод такой программы или такой базы данных с одного языка на другой.

Под технической операцией для обеспечения корректной работы программы для ЭВМ или базы данных на конкретных технических средствах пользователя или под управлением его программ решили понимать адаптацию.

После формирования теоретической базы, эксперты изучили документацию клиента:

- технические задания на изменение и доработку каждой программы;

- подробное описание работы по техзаданию со скриншотами, на которых продемонстрированы изменения базовых функций.

Эксперты подробно изучили список изменений и доработок. Они сопоставили действия IT-специалистов с критериями адаптации и модификации, которые определили ранее.

По итогам сравнения эксперты подготовили заключение об отнесении преобразований ПО к соответствующим категориям. В этом кейсе все изменения и доработки программ, которые произвел клиент, относились к модификации.

На что обратить внимание

- Если IT-компания оказывает услуги по адаптации или модификации программ для ЭВМ и получает от этой деятельности больше 70% доходов, то она может не платить налог на прибыль с 2022 по 2024 годы. При этом она должна иметь аккредитацию Минцифры.

- Бремя доказывания права на льготу лежит на самой компании.

- Чтобы подтвердить, что действия IT-специалистов по изменению ПО являются адаптацией или модификацией, следует привлекать внешних экспертов. Они выявят четкие критерии этих правовых категорий, детально исследуют преобразование базовых функций программ и подготовят обоснованное заключение. Это обезопасит организацию от претензий со стороны ФНС.

- Эксперты рекомендуют готовить заключения заблаговременно, а не после доначисления налогов и наложения штрафа. Всегда проще подтвердить свою позицию, чем оспорить решение.

- Для удобства анализа и доказывания можно запрашивать отдельные заключения для каждого программного обеспечения, но это необязательно.

Автор статьи: Александр Терентьев,

технический директор экспертной группы Veta

Соавторы статьи:

Екатерина Кузнецова,

специалист экспертной группы Veta

Кирилл Бобков,

помощник специалиста экспертной группы Veta

Мы делимся с Вами своим опытом и экспертным мнением:

- Отвечаем на вопрос: "Где взять деньги на проект?"

- Разъясняем понятия и термины, доносим суть

- Проверяем компетенции и уровень понимания команды,

- Проверяем готовность команды начать и завершить проект,

- Обучаем команду недостающим знаниям и навыкам,

- Команда перенимает знания - учится - в работе по проекту,

- Разъясняем простым языком - "разжевываем" - сложную и объемную информацию,

- Избавляем от необходимости:

- прочтения 100х страниц разной документации,

- прочтения 100х страниц законов, НПА,

- просмотра 100х часов семинаров, презентаций

- траты 100х часов поиска экспертов, обладателей информации, носителей компетенций

- траты 100х часов назначения и проведения встреч,

- траты 100х часов на вопросы/ответы,

- траты 100х часов на разговоры: полезные и "не очень",

- покупки специализированного ПО,

- другие расходы на свой штат

- Мы даем "сухой остаток" - итог, квинтэссенцию полезности,

- Отвечаем на вопросы:

- Какие есть программы, льготные финансы?

- На что дают деньги?

- Кому дают, а кому - нет?

- Как в них участвовать?

- Какие требования?

- Какие есть "подводные камни"?

- Что влияет на повышение вероятности "победы"?

- Как повысить шансы заявки победить?

- Какие суммы реально получить?

- Какая документация нужна?

- Как ее сделать?

- Чем мы можем посодействовать?

- Как лучше "упаковать" проект?

- Много других плюсов привлечения экспертов на аутсорсинг

Оказываем услуги консультационного сопровождения и разработки документации

При необходимости - обращайтесь к нам!

ВАЖНО: Получить субсидию, грант, целевое бюджетное финансирование - это только часть успеха (обычно после этого происходит расслабление и руководства и сотрудников) и это только 1 этап работы (не самый трудоемкий и не самый высоко-рисковый)

Самое трудное - чтобы команда проекта, структура бизнеса - были готовы к такой поддержке:

- смогли соблюсти все условия предоставления налоговых льгот

- смогли выполнить все требования Налогового кодекса НК РФ

- смогли выполнить все требования Бюджетного кодекса БК РФ

- сохранить право (не возвращать в бюджет с пенями, санкциями) на эти гранты и льготы!

Мы можем помочь Вам в разработке:

- фрагментов учетной политики и методики раздельного учета операций, доходов/расходов компании:

А) применяющей налоговые льготы резидента ТОР, ОЭЗ, ТОСЭР, САР, ОАР, АЗРФ, РИП, СПИК, СЗПК*

Б) получившей целевое бюджетное финансирование в виде субсидий, грантов, налоговых кредитов, отсрочек;

- рекомендаций для руководства по принятию решений с учетом налоговых последствий принимаемых решений и заключаемых сделок;

- фрагментов должностных инструкций, штатных расписаний, положений об оплате труда, табелей учета рабочего времени, расчетных ведомостей и других документов первичного учета операций, материальных ценностей, затрат труда;

- прописать включение в обязанности - оценку налоговых последствий сделок, сверки планов с обязательствами соглашения;

- с целью сохранения полученных налоговых льгот, преференций.

* Субъекты налоговых льгот, грантов, субсидий, преференций:

- резиденты ТОСЭР на Дальнем Востоке и в моногородах,

- резиденты Арктической зоны - АЗ РФ, ТОР “Столица Арктики”,

- резиденты специальных административных районов - САР на территориях острова Русский (Приморский край) и острова Октябрьский (Калининградская область)

- резиденты особых административных районов - ОАР в Республике Крым и городе Севастополе

- резиденты ОЭЗ ППТ, ТВТ, ПТ ,ТРТ,

- участники ИЦ Сколково,

- участники РИП,

- участники СПИК,

- участники СЗПК,

- ИТ-компании, аккредитованные Минцифры РФ (в реестре разработчиков ПО),

- разработчики электроники-компании, аккредитованные Минпромом РФ (в реестре разработчиков электроники АПК/ПАК),

- разработчики аудиовизуальной продукции, анимационной, фильмов

- пользователи иных преференциальных режимов - использующих налоговые льготы.

Не только получить, но и сохранить преференции, льготы, гранты, субсидии!

Войти в реестр, выиграть грант, субсидию, получить право на льготу - это только часть формулы успеха - 1 этап работы (не самый трудоемкий и не самый высокорисковый), обычно после этого происходит расслабление и руководства и сотрудников - важно, чтобы и в дальнейшем (будущие несколько лет) команда:

- смогла соблюсти все условия предоставления налоговых льгот

- смогла выполнить все требования грантодателя (ФСИ, РФРИТ, Сколково, РВК и т.п.)

- смогла в течение нескольких лет ("поседевшие" бухгалтера и "усталые" руководители проектов - точно понимают, о чем мы говорим) - сохранить право на эти гранты и льготы!

- Чтобы не возвращать в бюджет с пенями и штрафами эти льготы и гранты

- Чтобы не попасть в "стоп лист" неблагонадежных (которым больше не дадут ничего), подконтрольных, часто проверяемых организаций

Мы помогаем персоналу компаний - участвуем в разработке необходимых регламентных документов:

- учетная политика

- положение об оплате труда и т.п.

- методику раздельного учета доходов и расходов,

- необходимые ОРД, кадровые документы

- вносим корректировки в бухгалтерские формы

- для компаний получивших льготы или целевое бюджетное финансирование в виде субсидий, грантов и т.п.

Пример (фрагмент) требований фондов (Сколково, РФРИТ, РВК), а также контрольно-надзорных и налоговых органов (Минфин, ФНС) к документации:

"В компании должен быть принят внутренний нормативный акт организации по ведению раздельного учета расходов и доходов (в случае их наличия) по проекту, с разделением по источникам финансирования (средства гранта и средства софинансирования), и статьям сметы расходов на реализацию проекта

Раздельным учетом должны быть предусмотрены отдельные субсчета/субконто по каждому счету плана счетов бухгалтерского учета, используемых получателем гранта, в соответствии со статьей затрат проекта, отдельно за счет средств гранта и средств софинансирования.

Раздельный учет должен вестись с самого начала реализации проекта.

В случае, если сметой расходов предусмотрены затраты на оплату труда:

- положение по оплате труда;

- приказ о создании рабочей группы по проекту (утверждается перед началом запуска проекта), с изменениями (при наличии);

- график выплаты заработной платы (аванс, з/пл);

- трудовые договоры (доп.соглашения), с обязательным включением в обязанности работников функционала по проекту;

Исходные или итоговые документы и информация для разработки документов:

- Персональные данные сотрудников Заказчика (паспортные, регистрационные данные)

- Трудовые договоры с сотрудниками Заказчика

- Расчетные и платежные ведомости

- Оборотные ведомости по раздельному начислению и выплате заработной платы, налогов

- Иные выгрузки из учётных систем и расчётные таблицы – по расходам, и отдельно расходам по смете

- Штатное расписание

- Табели учета рабочего времени

- Внутренние ОРД (приказы)