О методике рейтингования

Межотраслевая аналитика проводится среди всех действующих предприятий страны на основании данных РОССТАТа за предыдущий отчетный период. Каждая действующая компания проходит экспертный анализ и рейтинговую сравнительную оценку в рамках отрасли и региона/области в соответствии с утвержденными методиками.

Рейтинг формирует базу предварительно рекомендованных предприятий для сотрудничества, заключения договоров и инвестирования.

Экспертный анализ включает этапы:

- - Анализ динамики и структуры баланса

- - Анализ финансовой устойчивости

- - Оценки платежеспособности

- - Анализ деловой активности

- - Оценка эффективности использования ресурсов организации

Рейтинговую сравнительную оценку проходят организации удовлетворяющие критерии экспертного анализа. При формировании Рейтинга надежных партнеров каждая компания получает баллы в зависимости от значения коэффициентов относительно всех предприятий отрасли. Сумма баллов формирует общую оценку предприятия. Чем меньше сумма баллов - тем выше оценка компании.

Аналитика является результатом исследования Центра аналитических исследований и носит ознакомительный характер, но может быть использована при заключении договоров и проверке контрагентов. Экспертный анализ проведен на основании данных финансовой отчетности предприятия за предыдущий отчетный период.

Услуги компании "Верное решение" (консультанты по бизнесу) портал решение-верное.рф

Рейтинговый сравнительный анализ. (Методика и принципы)

14 августа 2019

КОМПЛЕКСНАЯ РЕЙТИНГОВАЯ ОЦЕНКА ПРЕДПРИЯТИЙ

Комплексная оценка и рейтинговая система анализа проводятся с целью определения перечня надежных организаций и формирование ТОПа рекомендованных предприятий.

В основе сравнительной рейтинговой оценки финансового состояния предприятия лежат результаты экспертного анализа финансово-хозяйственной деятельности предприятий. Аналитические исследования соответствуют принципам универсальности, глобальности и проводятся среди всех предприятий и организаций страны.

В процессе реализации комплексной сравнительной оценки финансового состояния предприятий выделяются следующие этапы:

- Получение и аналитическая оценка исходных данных за оцениваемый период;

- Определение и обоснование системы показателей, используемых для рейтинговой оценки финансового состояния;

- Обработка и "кластеризация" исходных данных;

- Расчет балльных значений показателей рейтинговой оценки;

- Классификация (ранжирование) предприятий по рейтингу;

- Экспертная оценка методологии и результатов ранжирования;

- Публикация результатов

Рейтинговая оценка должна учитывать все наиболее значимые параметры финансово-хозяйственной и производственной деятельности предприятий. В процессе проведения ранжирования используются данные о рыночном потенциале предприятия, рентабельности его продукции, эффективности использования ресурсов и другие показатели. Выбор и обоснование исходных показателей финансово-хозяйственной деятельности осуществляется в соответствии с теорией финансового анализа и исходят из целей оценки.

Система показателей исходных показателей базируется на основе финансовых данных Государственной службы статистики (РОССТАТ), что позволяет оценить результативность и объективность самого метода комплексной оценки. Анализ бухгалтерской отчётности предусматривает анализ ресурсов, их структуры, результатов хозяйствования, эффективности использования собственных и заёмных средств. Основой анализа является система показателей и аналитических таблиц, логика отбора и составления которых предполагает анализ состояния и динамики экономического потенциала предприятия, эффективности его использования.

Для рейтинговых рассчетов задаются критерии экспертного анализа и ряд парметров, которым должны соответствовать участники ранжирования в зависимости от типа исследования и задач конечного рейтинга. Аналитика проводится на основании показателей предыдущего отчетного периода, что обеспечивает построение Рейтинга фактических результатов.

В процессе обработки данных количество субъектов значительно сокращается, за счет исключения предприятий с неудовлетворительными показателями и неполными данными, в результате чего в ранжировании участвуют уже только рекомендованные компании соответствующие критериям оценки.

В рамках всероссийского ранжирования предусмотрена аналитика Национального и регионального уровней с целью определения лучших предприятий страны, надежных и рекомендованных компаний в каждом регионе с учетом неравных экономических и ресурсных условий. В соответствии с типом рейтинга проводится кластеризация (распределение) предприятий и организаций за видами экономической деятельности и регионами.

При определении итогового показателя рейтинговой оценки является сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучший параметр среди сравниваемых предприятий одного кластера. В результате базовым показателем отсчета для рейтинговой оценки состояния предприятия являются не субъективные мнения экспертов, а полученные в условиях реальной рыночной конкуренции наиболее высокие результаты среди сравниваемых субъектов. Данный подход наиболее соответствует практике рыночной конкуренции с учетом не равных региональных условий.

В общем виде метод сравнительной рейтинговой оценки финансового состояния предприятия может быть представлен в виде последовательности следующих действий:

1) исходные данные представляются в виде матрицы т. е. таблицы, в которой по строкам записаны номера показателей, а по столбцам – номера предприятий;

2) по каждому показателю находится максимальное значение и заносится в столбец условного эталонного предприятия;

3) исходные матрицы предприятия стандартизируются в отношении соответствующего показателя эталонного предприятия

4) для каждого анализируемого предприятия значение его рейтинговой оценки определяется суммой баллов критериев оценки

5) предприятия упорядочиваются (ранжируются) в порядке убывания рейтинговой оценки. Наивысший рейтинг имеет предприятие с минимальными значениями сравнительной оценки.

Рисунок 1. Пример экспертного ранжирования

Целью анализа функционирования предприятия является характеристика его экономического состояния и развития, результатов и эффективности хозяйственной деятельности в истекшем отчётном периоде или в динамике.

Количество предприятий внесенных в рейтинг ограничивается по каждому виду экономической деятельности, поскольку задачей рейтинговой оценки является определение перечня надежных организаций и формирование ТОПа рекомендованных предприятий, а не публикация списков. Количество рекомендованных предприятий может зависеть от задачи рейтинга, количества компаний в регионе и отрасли, средних показателей по виду экономической деятельности, общего состояния отрасли с учетом факторов влияющих на общее экономическое состояние.

Рейтинг надежных партнеров в полной мере соответствует утвержденной методике сравнительного анализа. В рамках аналитики, организации удовлетворяющие критерии экспертного анализа, проходят рейтинговою сравнительную оценку по следующим критериям:

- Коэффициент абсолютной ликвидности

- Рентабельность продаж

- Рентабельность активов

- Рентабельность капитала

Критериями для формирования Рейтинга устойчивых и динамично развивающихся предприятий выступают:

- Чистая норма прибыли

- Коэффициент обеспеченности собственными средствами

- Коэффициент концентрации собственного капитала

- Коэффициент текущей ликвидности

По результатам ранжирования организация может быть включена в рейтинговую таблицу одной из трех категорий (ААА, АА, А) с целью рассмотрения компании относительно равных организаций и определения рекомендованных предприятий среди разных категорий бизнеса. Вся информация относительно категории рейтинга, сегмента деятельности, регионального уровня аналитики и прочее указано в карте организации. Для просмотра оценки компании любой пользователь может ввести поисковый запрос на странице https://analit-centr.ru/analytics или перейти по прямой ссылке организации.

Результаты исследований являются открытыми и доступны для использования в рекламных и информационных целях с обязательной ссылкой на источник.

Итоги аналитики проходят экспертную оценку, сравниваются и дополняются данными Государственной службы статистики, Межотраслевой рейтинговой компании и Рейтингового агенства FIRA.RU

Методика экспертного анализа финансово-хозяйственной деятельности предприятий (новая редакция)

21 ноября 2019

МЕТОДИКА АНАЛИЗА

Финансово-хозяйственной деятельности предприятия

Данная методика анализа финансово-хозяйственной деятельности предприятия направлена на комплексное изучение состояния предприятий с целью определения инвестиционно-привлекательных и передовых субъектов.

Для реализации данной цели все субъекты предпринимательской деятельности анализируются по нескольким блокам:

- Анализ динамики и структуры баланса

- Анализ финансовой устойчивости

- Оценка платежеспособности и ликвидности

- Анализ деловой активности

- Оценка эффективности использования ресурсов организации

Целью первого блока анализа является определение «уровня здоровья» баланса предприятия.

«Хороший» баланс удовлетворяет следующим условиям:

- валюта баланса в конце отчетного периода увеличивается по сравнению с началом периода, а темпы роста ее выше уровня инфляции, но не выше темпов роста выручки;

- при прочих равных условиях темпы роста оборотных активов выше, чем темпы роста внеоборотных активов и краткосрочных обязательств;

- размеры и темпы роста долгосрочных источников финансирования (собственного и долгосрочного заемного капитала) превышают соответствующие показатели по внеоборотным активам;

- доля собственного капитала в валюте баланса не ниже 50%;

- размеры, доля и темпы роста дебиторской и кредиторской задолженности примерно одинаковые;

- в балансе отсутствуют непокрытые убытки.

Второй блок: Финансовая устойчивость организации. Это показатель определяется соотношением заемных и собственных средств в структуре ее капитала и характеризует степень независимости организации от заемных источников финансирования. Определения финансовой устойчивости анализируется по следующий показателям. (Табл. 1)

Таблица 1

Третий блок: Анализ платежеспособности и ликвидности

Ключевой характеристикой финансового состояния организации является ее платежеспособность, под которой понимается способность организации рассчитываться по всем своим обязательствам (долгосрочным и краткосрочным). Платежеспособность организации определяется наличием необходимых платежных средств для своевременных расчетов с поставщиками, рабочими и служащими по заработной плате, финансовыми и налоговыми органами, банками и другими контрагентами. Для того чтобы проанализировать платежеспособность, необходимо оценить, какие средства и каким образом они могут быть мобилизованы для предстоящих расчетов. В общем случае предприятие платежеспособно, когда его активы превышают внешние обязательства. В качестве показателей платежеспособности организации также можно использовать некоторые финансовые коэффициенты, характеризующие финансовую устойчивость (см. табл.1): коэффициент финансовой независимости, коэффициент концентрации заемного капитала — поскольку финансовая устойчивость и платежеспособность являются достаточно близкими по своему экономическому смыслу понятиями. Кроме того, мы применяем ряд финансовых коэффициентов оценки собственно платежеспособности организации, основные из которых представлены в табл. 2.

Таблица 2

Коэффициент абсолютной ликвидности показывает, какая часть кратко‑ срочных обязательств предприятия может быть погашена немедленно

Коэффициент быстрой ликвидности характеризует обеспеченность краткосрочных обязательств предприятия высоколиквидными активами (денежными средствами и денежными эквивалентами) и активами средней ликвидности (остальными краткосрочными финансовыми вложениями и краткосрочной дебиторской задолженностью

Коэффициент текущей ликвидности характеризует обеспеченность краткосрочных обязательств предприятия всеми его оборотными активами.

Коэффициент инвестирования показывает, в какой степени внеоборотные активы организации профинансированы за счет собственного капитала (вариант 1) или инвестированного капитала (вариант 2).

По итогам анализа делается вывод о степени платежеспособности организации (абсолютная, нормальная, удовлетворительная, неудовлетворительная) и причинах ее изменения, а также об уровне финансового риска (в аспекте платежеспособности): полное отсутствие, низкий, средний, высокий, — связанного с деятельностью данной организации.

Четвертый блок: Анализ деловой активности. Этот блок предполагает расчет и анализ трех основных групп показателей:

1) оборачиваемости;

2) рентабельности;

3) рыночной активности.

Анализ показателей оборачиваемости

Показатели оборачиваемости характеризуют интенсивность использования ресурсов организации. Анализ начинается с расчета и оценки показателей оборачиваемости оборотных активов. Оборачиваемость оборотных активов определяется как средняя продолжительность кругооборота, измеряемая скоростью возврата в денежную форму их средней за отчетный период суммы в результате реализации продукции.

В целях ускорения оборачиваемости оборотных активов необходимо сокращать длительность как операционного, так и финансового цикла. Длительность операционного цикла может быть уменьшена за счет ускорения оборачиваемости запасов и дебиторской задолженности, а длительность финансового цикла может быть сокращена не только за счет ускорения оборачиваемости запасов и дебиторской задолженности, но и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности. Далее выполняется расчет и оценка показателей оборачиваемости прочих ресурсов организации, наиболее важными из которых, по нашему мнению, являются показатели:

- оборачиваемости активов,

- собственного капитала,

- заемного капитала,

Поскольку средняя продолжительность одного оборота активов, собственного капитала, заемного капитала, как правило, велика, то ограничимся рассмотрением показателей их оборачиваемости в разах, т. е. в форме коэффициентов (табл. 3).

Таблица 3

Коэффициент оборачиваемости активов характеризует интенсивность использования активов организации и показывает, сколько раз за период средняя сумма капитала, вложенного в ее активы, возмещается выручкой, или сколько рублей выручки дает каждый рубль капитала, вложенного в активы. Другое его название — показатель отдачи активов.

Коэффициент оборачиваемости собственного капитала характеризует интенсивность использования собственного капитала организации и показывает, сколько раз за период средняя сумма ее собственного капитала возмещается выручкой, или сколько рублей выручки дает каждый рубль собственного капитала. Другое его название — показатель отдачи собственного капитала.

Коэффициент оборачиваемости заемного капитала характеризует интенсивность использования заемного капитала организации и показывает, сколько раз за период средняя сумма ее заемного капитала возмещается выручкой, или сколько рублей выручки дает каждый рубль заемного капитала. Другое его название — показатель отдачи заемного капитала.

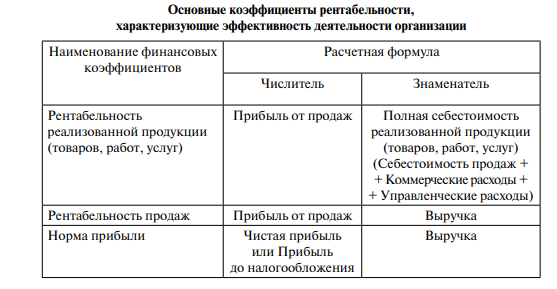

Анализ показателей рентабельности

Показатели рентабельности характеризуют эффективность деятельности и использования ресурсов организации и позволяют соизмерять величину прибыли с масштабом производства, а также с общей суммой затраченных и используемых ресурсов. Они могут быть представлены в форме коэффициентов или в форме процентов.

Выделяются две дополняющие друг друга в ходе анализа группы показателей рентабельности:

- характеризующие эффективность деятельности организации;

- характеризующие эффективность использования ресурсов организации.

Основные коэффициенты рентабельности, характеризующие эффективность деятельности организации, представлены в табл. 4

Таблица 4

Рентабельность реализованной продукции характеризует эффективность затрат на производство и реализацию продукции (товаров, работ, услуг) и показывает, сколько рублей прибыли от продаж приходится на каждый рубль полной себестоимости реализованной продукции (товаров, работ, услуг). Рентабельность продаж характеризует не только эффективность затрат на производство и реализацию продукции (товаров, работ, услуг), но и ценообразования и показывает удельный вес прибыли от продаж в выручке. Норма прибыли характеризует эффективность всей деятельности предприятия и показывает, сколько рублей чистой прибыли или прибыли до налогообложения получает предприятие с каждого рубля реализованной продукции.

Экспертно-сравнительный анализ компании

ООО "ВЕРНОЕ РЕШЕНИЕ"

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "ВЕРНОЕ РЕШЕНИЕ"

ИНН: 1660126210 КПП: 165501001 ОГРН: 1091690021004

Директор: Маслехина Наталья Юрьевна

Юридический адрес: 420107, Республика Татарстан (Татарстан), Г.О. ГОРОД КАЗАНЬ, Г КАЗАНЬ, УЛ ОСТРОВСКОГО, Д. 55, ОФИС 403 Регион: Респ Татарстан.

Дата регистрации: 28.04.2009

ОКВЭД (основной): 63.11.1 - Деятельность по созданию и использованию баз данных и информационных ресурсов

Реестр МСП: Категория предприятия: МикропредприятиеДата регистрации в реестре: 01.08.2016

ИФНС отчётности: Межрайонная инспекция Федеральной налоговой службы № 14 по Республике Татарстан, 1655

РЕКОМЕНДАЦИИ КОМПАНИИ И ЭКСПЕРТНЫЕ ЗАКЛЮЧЕНИЯ

По итогам экспертной оценки финансово-экономических показателей предприятия и отрасли, организация отнесена к числу рекомендованных и по итогу ранжирования вошла в Рейтинг надежных партнеров, а также в Рейтинг устойчивых и динамично развивающихся предприятий.

Экспертный анализ проведен среди компаний отрасли и предприятий региона. Результат исследования может свидетельствовать о надежности и приоритетности организации при сотрудничестве.

Оценка финансовой устойчивости 2021

Коэфициент быстрой ликвидности 1,79%

Коэфициент обеспеченности собственными оборотными средствами 0,44%

Коэфициент маневренности собственных средств 0,97%

Коэфициент концентрации собственного капитала (автономии) 0,45%

*Показатели рассчитаны на основании финансовых показателей за 2021 год

Рейтинг надежных партнеров 2022 год

Оценка в рамках ОКВЭД: 63.11.1 Деятельность по созданию и использованию баз данных и информационных ресурсов

Регион аналитики: «Республика Татарстан»

Группа АА - Категория предприятий высшего уровня надежности

| № | Организация | Общая оценка |

Ключевые показатели экспертного анализа | ||||

| Рента- бельность продаж |

Рента- бельность активов |

Рента- бельность капитала |

Коэффициент абсолютной ликвидности |

||||

| 10 | ООО "НУР МЕДИА" | 107 | 19 | 27 | 29 | 32 | |

| 11 | ООО "ГОУФАСТ" | 109 | 31 | 34 | 27 | 17 | |

| 12 | ООО "ВЕРНОЕ РЕШЕНИЕ" ИНН 1660126210 | 111 | 20 | 32 | 30 | 29 | |

| 13 | ООО "КОМПАНИЯ ГАРАНТ" | 116 | 27 | 35 | 33 | 21 | |

| 14 | ООО "КОМПАНИЯ "ТРИЛОГ" | 117 | 24 | 31 | 35 | 27 | |

| 15 | ООО "ПАРНАС АЙТИ" | 117 | 32 | 38 | 22 | 25 | |

| 16 | ООО "СОВРЕМЕННЫЕ СИСТЕМЫ РЕФОРМИРОВАНИЯ" | 118 | 9 | 42 | 37 | 30 | |

| 17 | ООО "КОНСАЛТИНГ И СВЯЗЬ" | 122 | 29 | 41 | 38 | 14 | |

| 18 | ООО "КДС" | 128 | 28 | 37 | 23 | 40 | |

| 19 | ООО "ИНФОЦЕНТР КОНСУЛЬТАНТ" | 128 | 38 | 33 | 39 | 18 | |

Центр Аналитических Исследований

ИНН/КПП 7714445840/771401001 г.Москва, ул. Черняховского, д.16 (Здание ИД «Экономика и жизнь») +7 (495) 127-78-18 office@analit-centr.ru

Copyright © ООО «Центр Аналитических Исследований» 2019 - 2023