Изображение: пресс-служба MY.GAMES

В 2021-м объём российского геймдев-рынка достиг 177,4 млрд рублей

Прирост составил 9% за год.

Евгений Ассесеров Журналист и исследователь японской популярной и игровой культуры. Увлекается корейскими и китайскими боевыми искусствами. Утверждает, что видел живого Виктора Пелевина.

Об этом стало известно из отчёта MY.GAMES. В нём бренд оценил развитие российской геймдев-индустрии в 2021 году. Аналитики учли доходы с продаж игр, подписок и внутриигрового контента на ПК, консолях и мобильных устройствах. Эксперты не исследовали вторичный рынок и данные со сторонних площадок, которые торгуют внутриигровыми предметами для ПК-игр. Кроме того, в отчёт не вошли данные о продажах игрового железа, консолей и аксессуаров.

Интересный факт: в ноябре прошлого года MY.GAMES заявила, что в 2021-м объём российского геймдев-рынка составит 165,5 млрд рублей (прогнозируемый прирост — 1%). Но по факту показатель достиг 177,4 млрд (прирост — 9% за год).

Статистика роста российского игрового рынка с 2018 по 2021 год. Изображение: пресс-служба MY.GAMES

Какую долю рынка заняли игровые сегменты

- Аналитики MY.GAMES отметили, что в первой половине 2021-го рост российской игровой индустрии был медленным из-за затянутого локдауна в 2020-м. Но во втором полугодии он значительно ускорился.

- В 2021-м в России явным лидером был free-to-play-сегмент — он составил 84,7% от общего объёма российского геймдев-рынка. Для сравнения: в 2019-м доля условно-бесплатных игр составила 83,1%, а в 2020-м — 83,3%.

- При этом самый быстрорастущий сегмент на геймдев-рынке России — это мобильные игры. В 2021-м на их долю пришлось 43,1% от общего объёма, а в 2020-м показатель составил 41,1%.

- По доходу среди платформ лидирует ПК — 48,1% от общей доли. А на консоли пришлось 8,7%.

Прирост и прибыль по разным сегментам за 2021 год

- Мобильные игры выросли на 14% — до 76,5 млрд рублей. Самые популярные среди российских пользователей жанры в мобайл-проектах — гиперказуальные игры и песочницы, а по уровню генерируемой выручки лидируют RPG и стратегии.

- Доход от ПК-игр достиг 85,4 млрд (прирост — 4,2%). Условно-бесплатные игры на этой платформе принесли 68,9 млрд (прирост — 7%). При этом игровой премиум-сегмент на ПК сократился на 6%. Эксперты считают, что падение связано с тем, что из-за пандемии было слишком мало крупных релизов.

- В 2021 году российский консольный рынок увеличился на 8%. Его денежный объём составил 15,5 млрд. Рост спровоцировали прошлогодние игровые хиты и консоли нового поколения, которые даже при учёте проблем с поставками, возникших из-за дефицита полупроводников во всём мире, постепенно проникают на рынок России.

Рост российского игрового рынка по платформам с 2018 по 2021 год.

В феврале «М.Видео-Эльдорадо» опубликовала отчёт о продажах игр в своей сети магазинов. Благодаря ему стало известно, что в прошлом году пользователи купили 1,8 млн копий игр. Самой популярной стала The Last of Us Part 2. Тогда эксперты заявили, что игры на физических носителях сохраняют свою популярность даже на фоне развивающегося цифрового гейминга.

Весной прошлого года MY.GAMES представила портрет российского геймера за 2020-й. Стало известно, что 70% от общего количества игроков — это люди старше 24 лет. 59% — мужчины, 41% — женщины. 85% из опрошенных 1972 человек в возрасте от 15 до 44 лет хотя бы раз в месяц проводили время в мобильных играх, 70% — в компьютерных, а 29% — в консольных.

Объём российского рынка видеоигр в 2021 году достиг 177,4 миллиарда рублей — самой доходной платформой остаётся ПК

- О показателях рынка видеоигр в России сообщается в новом отчёте компании MY.GAMES. По её оценкам, рост по сравнению с 2020 годом составил 9% и достиг 177,4 миллиарда рублей. Это в полтора раза больше показателей в 2019 году.

- Низкий рост в первой половине 2021-го объяснили последствиями пандемии, однако во второй половине рост от года к году был выражен сильнее.

- Наибольший объём в России занимает сегмент условно-бесплатных игр — 84,7%. Самый быстрорастущая отрасль — мобильные игры (43,1%). Игры для смартфонов выросли в 2021 году на 14% до 76,5 миллиарда рублей.

- В плане скачиваний самыми популярными жанрами стали гиперказуальные игры и «песочницы», а по объёму выручки — RPG и стратегии.

- Самой доходной платформой в России остаётся ПК (48,1%), следом идут мобильные игры (43,1%) и консоли (8,7%).

- Объём рынка ПК-игр показал рост на 4,2% до 85,4 миллиарда рублей. Сегмент премиумных игр сократился на 6% на фоне отложенных из-за пандемии релизов.

- Рынок консольных игр вырос на 8% — до 15,5 миллиарда рублей. Росту способствовали игры 2020-го и консоли текущего поколения, PS5 и Xbox Series, которые постепенно увеличивают свои показатели на рынке.

Гранты ИТ-компаниям сферы GameDev:

- 2022 гранты ИРИ создания ПО и игр

- Конкурс 2022 грант ИРИ требования к созданию ПО

- Единица и формат цифрового контента грант ИРИ 2022

- Гейминг в России: социально-экономические эффекты 2022

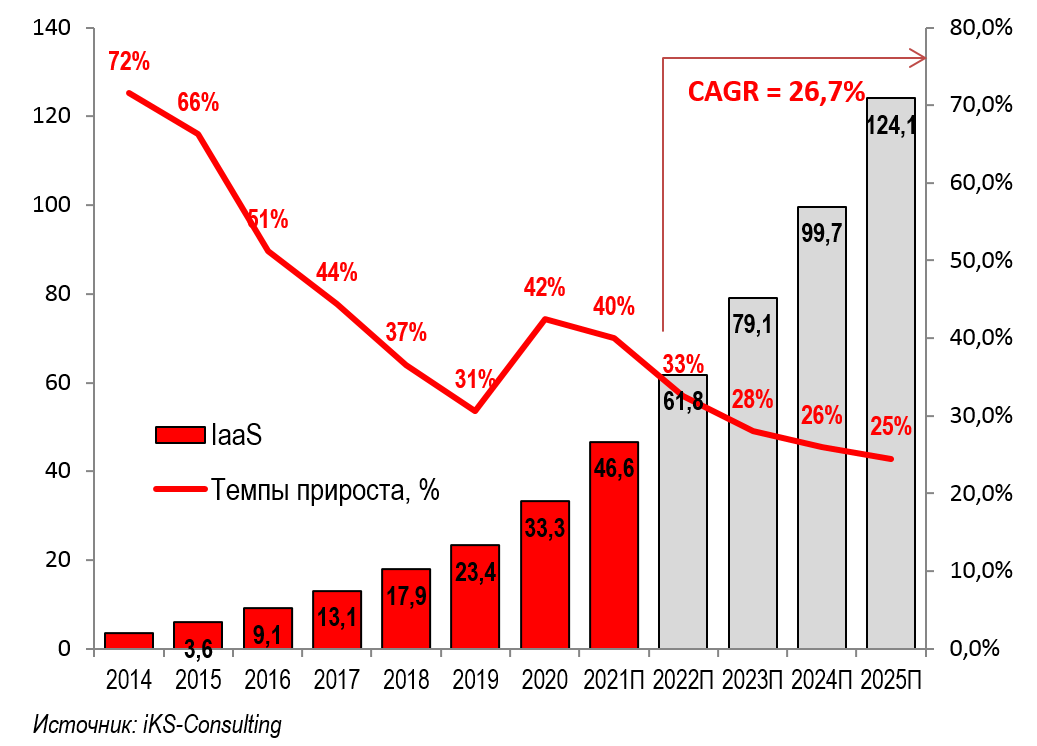

- Объем российского рынка IaaS (инфраструктура-как-сервис)

- 2022 гранты ИРИ создания ПО и игр

- Гранты ИРИ на патриотические игры и ПО

- Единица и формат цифрового контента грант ИРИ 2022

- Конкурс 2022 грант ИРИ требования к созданию ПО

- Тематики цифрового контента ПО игры на грант ИРИ 2022

- Требования к бизнес плану на грант ИРИ на игры и ПО

- Формат заявки ПО игры на грант ИРИ 2022

- Часто задаваемые вопросы про гранты ИРИ цифровой контент

- Шаблон заявки на на грант ИРИ на игры и ПО

- 2023 конкурс «Начни игру» для разработчиков игр

Подробные консультации (платные) по всем этим вопросам можно получить по электронным каналам связи (Skype, Zoom, телефон и т.п.) или в офисе компании в Казани (по предварительной записи) - оставьте заявку и напишите нам свой вопрос

Мы будем рады помочь Вам в решении Ваших задач. По любым возникающим вопросам, пожалуйста, обращайтесь.

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Наша команда может быть полезна Вам в решении следующих задач:

- консультации по финансово-экономическим, налоговым, бухгалтерским, управленческим, маркетинговым вопросам;

- разработка документации бизнес-проекта;

- Консультирование по условиям грантов, льгот, субсидий

- Разработка бизнес плана (БП);

- Расчет финансовой модели (ФЭМ);

- Участие в составлении календарного план (КП);

- Участие в подготовке технического задания (ТЗ);

- Участие в составлении сметы проекта;

- Участие в составлении материалов для проведения производственно-технологической экспертизы проекта (проверка, экспертиза);

- Участие в подготовке презентации защиты проекта;

- Проведение исследований рынка, на котором работает Заказчик, оценка объемов, потенциальных покупателей, конкурентного окружения, оценка рисков;

- Сопровождение (консультационное) процесса "самооценки"

- Подача (редактирование) резюме проекта в системе;

- Сопровождение процесса подготовки, подачи и рассмотрения заявки;

- Сопровождение процесса проведения процедуры экспертизы;

- Сопровождение процесса подготовки и консультирование по оформлению документов;

- Сопровождение взаимодействия РОИВ-ФОИВ;

- Сопровождение взаимодействия РОИВ-ОМСУ;

- Подготовка команды проекта к защите ("репетиция");

- Участие представителя в защите заявки;

- Взаимодействие с Фондами по отчетности и подтверждению эффекта (бюджетный, социальный, экономический) от реализации проекта

- Консультирование по условиям соглашений СПИК 2.0 и СЗПК, займов ФРП, программ МПиТ РФ, иных ФОИВ (РОИВ);

- Сопровождение (консультационное) процесса подготовки к заключению СПИК 2.0 и СЗПК, договоров займа ФРП, договоров на субсидию МПиТ РФ;

- Внесение информации в тексты договоров займа, соглашений СПИК и СЗПК;

Узнать стоимость оценки УГТ:

Объем и емкость рынка, анализ современного состояния и перспектив развития отрасли.

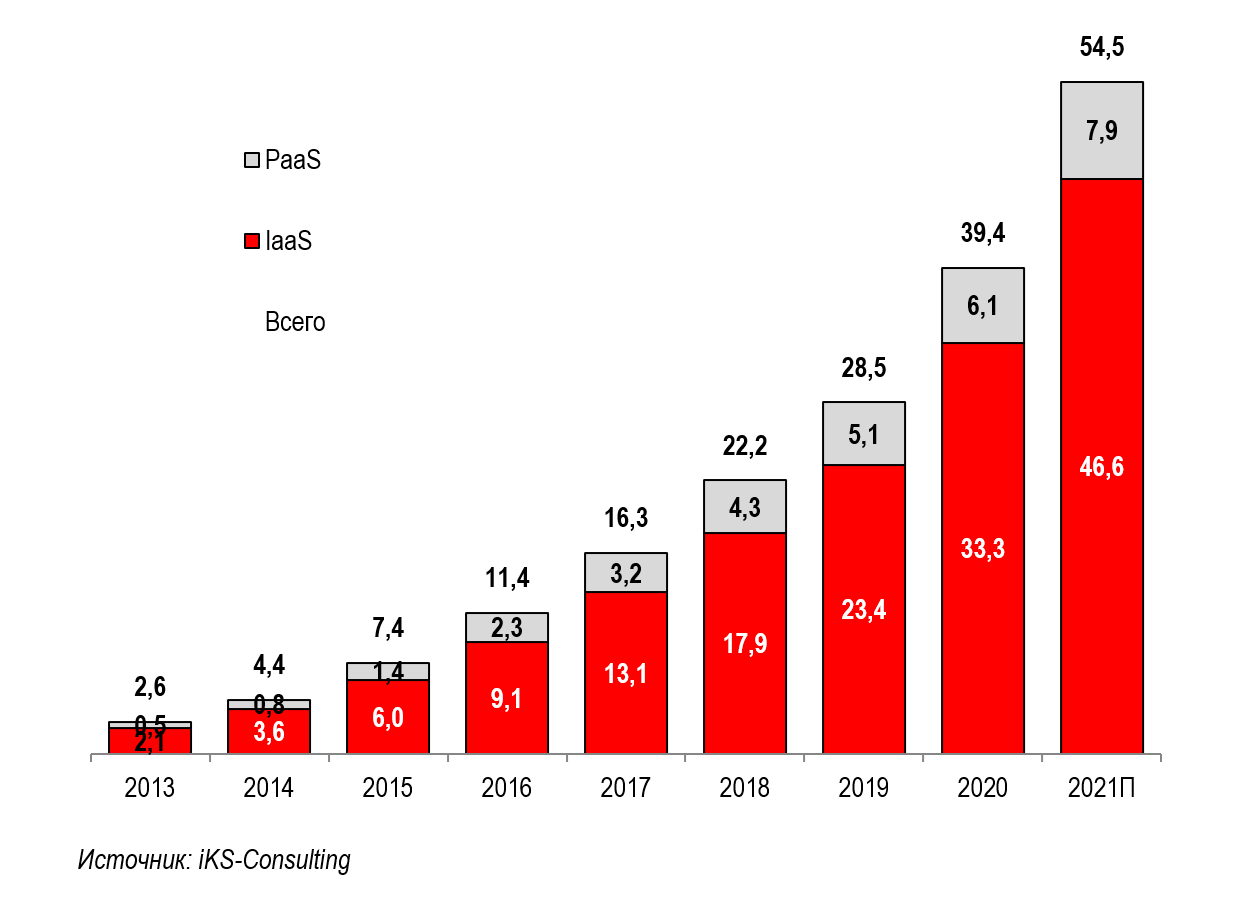

Объем российского рынка облачных инфраструктурных сервисов по оценкам iKS-Consulting и tadviser в 2020 году составил 39,4 млрд руб.*

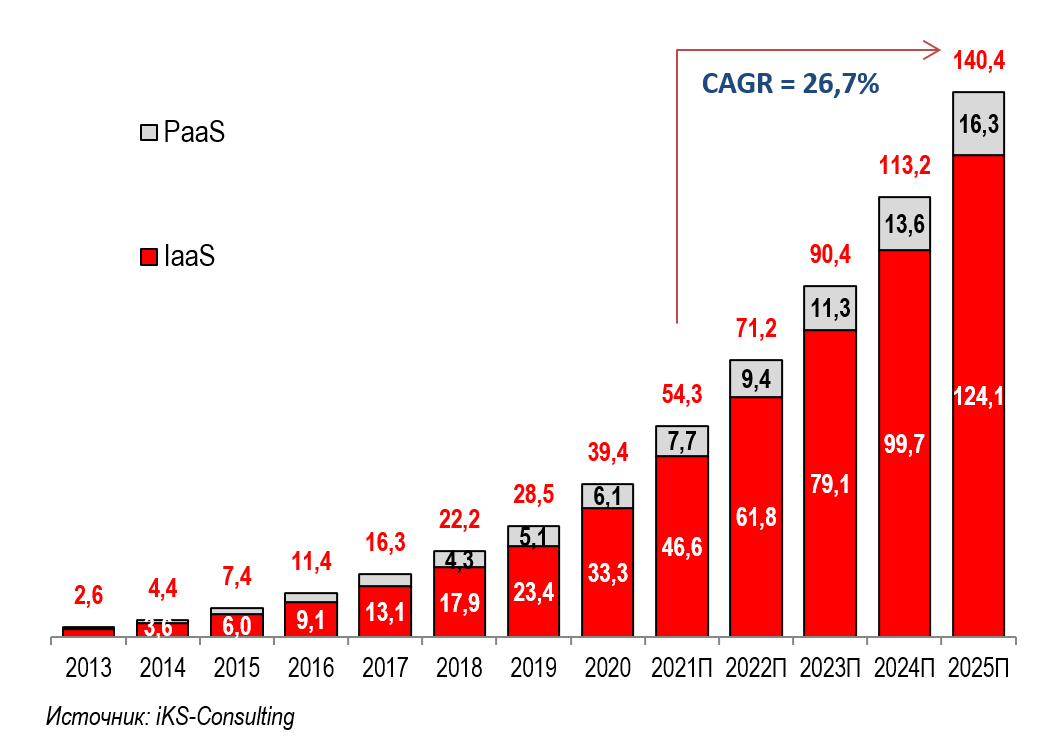

Прогнозы iKS-Consulting на 2022 и 2023 год составляют 61,8 млрд рублей и 79,1 млрд рублей соответственно. По состоянию на конец 2020 год совокупный среднегодовой темп роста (CAGR) составляет 26,7% при этом фактически за 2020 год на рынке произошел рекордный рост на 38%.

Современный уровень развития услуги IaaS позволяет так же оказывать услуги облачного гейминга, профессиональной оценки которого в настоящее время не существует, однако совокупный рынок игр в 2022 году оценивается TAdviser** во внушительные 177,4 млдр рублей, что говорит о значительном объеме потенциальных непрофессиональных потребителей облачных услуг.

На рынке существуют решения для запуска игр в облачной инфраструктуре, в первую очередь это компании Playkey и GFN.ru, однако их программные решения обладают существенными недостатками:

а) не распространяются для других облачных провайдеров,

б) они не являются фундаментальными продуктами для автоматизации управления облачной инфраструктуры, т.е. не предназначены и не нацелены на профессиональный сегмент рынка,

в) не являются импортозамещающими аналогами,

г) не дают доступ к рабочему столу, т.е. опять же не подходят для профессионального сегмента рынка.

По общедоступным данным у компании Playkey 30 000 клиентов, у GFN.ru 180 000 клиентов, что подтверждается количеством подписчиков и активностью в группах в социальных сетях.

2021. Рост рынка на 9%, до 177,4 млрд рублей

Объем российского рынка видеоигр по итогам 2021 года достиг 177,4 млрд рублей, увеличившись на 9% в сравнении с 2020-м. Такие данные аналитики маркетплейса игр My.Games (входит в холдинг VK) обнародовали в конце марта 2022 года.

Согласно исследованию, самый быстрорастущий сегмент рынка за период — мобильные игры. В 2021 году на его долю пришлось 43,1% от общего объема, в то время как в 2020 году на мобильные игры приходилась 41,1%. Самой доходной платформой остается ПК (48,1%), затем идут мобильные игры (43,1%) и консоли (8,7%).

Российский рынок видеоигр за год поднялся на 9%

Продажи мобильных игр в России в 2021 году составили 76,5 млрд рублей, что на 14% больше показателя годичной давности. По количеству загрузок самыми популярными жанрами стали гиперказуальные игры и песочницы, а по выручке — RPG и стратегии.

Объем рынка ПК-игр показал рост на 4,2% до 85,4 млрд руб. Free-to-play сегмент среди игр для ПК вырос на 7% до 68,9 млрд рублей. При этом премиум-сегмент сократился на 6% из-за небольшого количества крупных релизов, отложенных в связи с пандемией коронавируса COVID-19.

Рынок консольных игр вырос на 8% до 15,5 млрд рублей. Основной драйвер роста — проекты прошлого года и новые поколения приставок, которые постепенно проникают на рынок.

В свои расчеты аналитики не включали вторичный рынок, рынок ПК кодов и внутриигровых предметов на сторонних площадках, выручка с продаж игрового железа, консолей и аксессуаров.

Как отмечается в докладе, в первой половине 2021 года наблюдался небольшой рост российского рынка видеоигр, что обусловлено высокой базой, заданной периодом локдауна 2020 года. В то время как во втором полугодии 2021 года рост год к году был выражен гораздо ярче. Доминирующим в России остается free-to-play сегмент (84,7%): это незначительно отличается от показателей предыдущих лет — 83,3% в 2020 году и 83,1% в 2019 году.[4]

Объем российского рынка сервисов IaaS и PaaS в 2020 году вырос на рекордные 38%. В 2021 году рынок повторит это достижение, и его объем составит 55 млрд руб.

Станислав МИРИН Денис ПАТРИКЕЕВ

Дата публикации 15 декабря 2021

Облака-2021: ковидное ускорение

Российский рынок инфраструктурных облачных сервисов 2021

"ковидное ускорение" "Второй год тема COVID держит нас в напряжении. Рынок облачных инфраструктурых сервисов в условиях пандемии получил мощный импульс, что отразилось в 38% росте рынка в 2020 году. Взлетел сегмент IaaS, преодолев значение в 33 млрд руб. Мы ожидаем, что 2021 год закончится также успешно и российский рынок достигнет планки в 55 млрд руб. Новым драйвером рынка мы видим сегмент госуслуг и государственных организаций (B2G)."

Станислав

Мирин Ведущий консультант

iKS-Consulting

Российский рынок облачных инфраструктурных сервисов 2021

– объем и динамика Основные события на облачном рынке заключаются в бурном росте облачных услуг в условиях пандемии COVID-19 и активном выходе на рынок новых игроков в лице финтех-компаний, интернет-интеграторов и операторов связи. Отдельно следует отметить рост активности государства в отношении развития облачных услуг.

По оценкам iKS-Consulting, объем российского рынка облачных инфраструктурных сервисов в 2020 г. составил 39,4 млрд руб., показав рекордный рост на 38% к предыдущему году. В 2021 году рынок, по нашему прогнозу, достигнет отметки почти в 55 млрд рублей, или $739 млн ; рост к 2020 году в национальной валюте составит 38,3%, в долларах США – 34,9%.

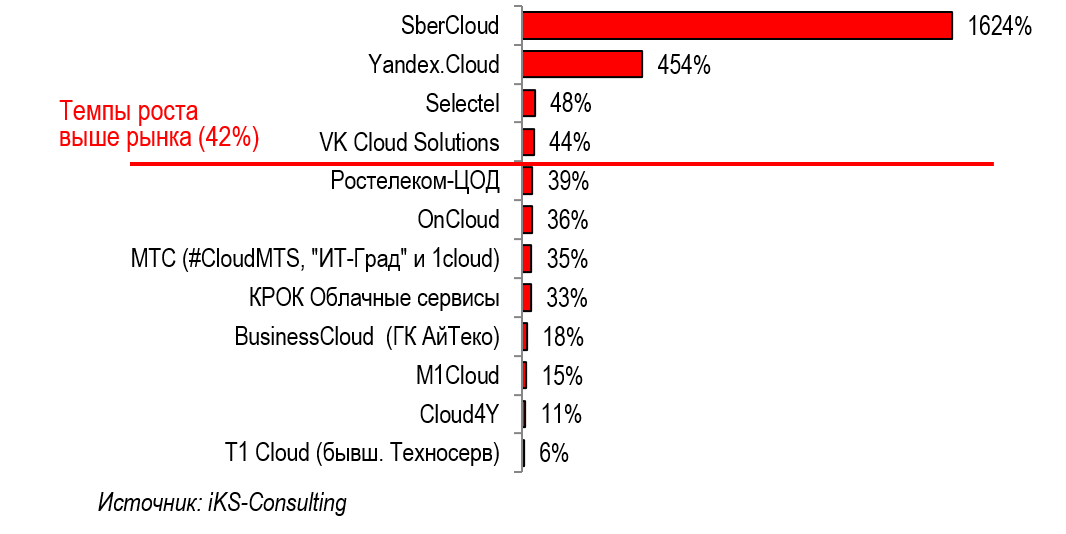

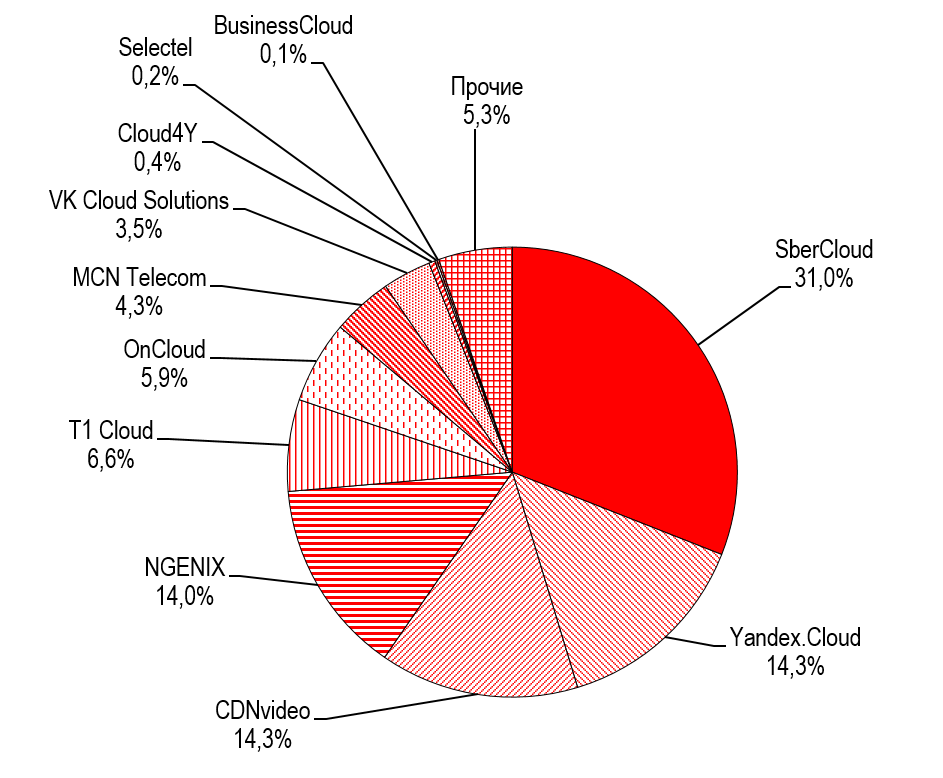

Значительно увеличились доли на рынке относительно молодых облачных провайдеров SberCloud, Yandex Cloud и VK Cloud Solutions. Этих игроков рынка объединяет стремление развивать облака в совокупности с построенными вокруг этих компаний экосистемами. Облачные сервисы являются продолжением широкого спектра других сервисов, включая финансовые, транспортные услуги, электронную коммерцию и т.п. Новые игроки рынка продемонстрировали в 2020 году кратный рост объемов продаж облачных услуг как в сегменте IaaS, так и в сегменте PaaS.

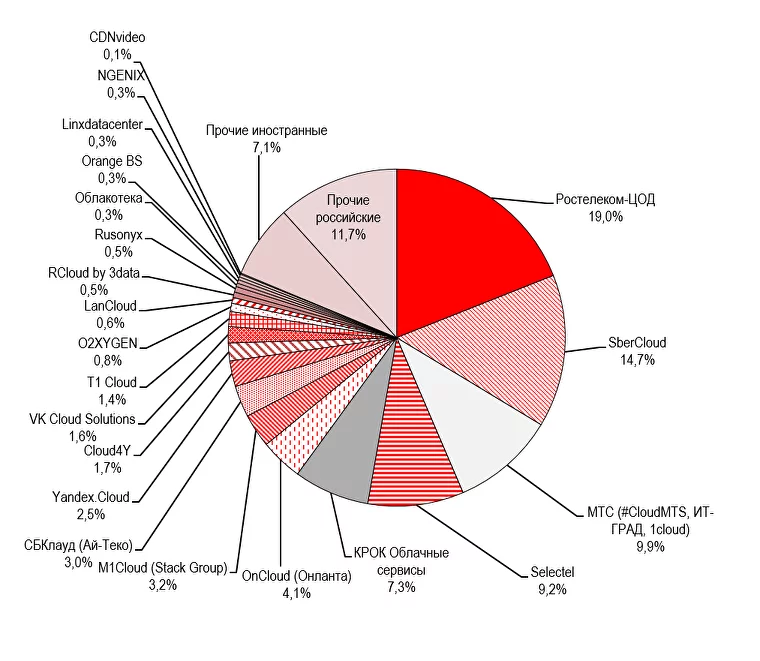

На российском рынке продолжается планомерная работа по развитию государственных услуг на базе облаков и по активному переводу федеральных и региональных органов власти в "ГосОблако". В рамках этого движения рассматривается ряд инициатив по стимулированию госорганизаций к использованию облачных услуг, что выражается как в обязательствах по цифровой трансформации деятельности организаций, так и по ограничению на развитие собственной (on-premise) ИТ-инфраструктуры. Активное внедрение облачных услуг в сегменте b2g будет способствовать росту популярности облаков и в сегменте b2b и должно поддержать темпы роста облачного рынка на высоком уровне. Рынок облачных инфраструктурных сервисов (IaaS и PaaS) в России в 2014-2021П гг., млрд руб.  По прогнозам iKS-Consulting, рынок будет расти с ежегодным темпом почти 27%, при этом ожидается, что отдельные сегменты (IaaS) будут расти в отдельные годы до 32%. Согласно базовому прогнозу, объем рынка облачных инфраструктурных сервисов в 2025 г. достигнет 140 млрд руб. Предварительный рейтинг игроков IaaS, 2021 г., % выручки Прогнозный рейтинг по 2021 году строится на основании данных, полученных от участников рынка в сентябре-октябре 2021 года. На основании оценок провайдеров и оценок iKS-Consulting, получен следующий прогноз на конец 2021 года.

По прогнозам iKS-Consulting, рынок будет расти с ежегодным темпом почти 27%, при этом ожидается, что отдельные сегменты (IaaS) будут расти в отдельные годы до 32%. Согласно базовому прогнозу, объем рынка облачных инфраструктурных сервисов в 2025 г. достигнет 140 млрд руб. Предварительный рейтинг игроков IaaS, 2021 г., % выручки Прогнозный рейтинг по 2021 году строится на основании данных, полученных от участников рынка в сентябре-октябре 2021 года. На основании оценок провайдеров и оценок iKS-Consulting, получен следующий прогноз на конец 2021 года.  По сравнению с 2020 годом, практически все игроки остались на своих местах, за исключением компании SberCloud, которая, вероятно, поднимается с пятой на вторую строчку рейтинга. Также в десятку крупнейших игроков вошла компания Yandex.Cloud.

По сравнению с 2020 годом, практически все игроки остались на своих местах, за исключением компании SberCloud, которая, вероятно, поднимается с пятой на вторую строчку рейтинга. Также в десятку крупнейших игроков вошла компания Yandex.Cloud.

Компания Softline в 2021 году вышла на IPO и раскрыла показатели своего дохода. Согласно заявленным данным, провайдер получил от облачных услуг выручку более 7 млрд руб. Однако, компания в ходе проведения исследования не раскрывает структуру выручки. Данные финансовой отчетности компании Softline, опубликованные в рамках процедуры IPO раскрывают: в 2020 г. выручка от собственного облака - 1 130 904 тыс. руб.*, выручка от перепродажи облаков - 26 210 088 тыс. руб., валовая прибыль от перепродажи облаков 3 537 432 тыс. руб. Таким образом, даже с учетом валовой прибыли от перепродажи облаков совокупные результаты Softline могут составить не более 4,68 млрд. руб. Кроме того, из группы Softline не выделены результаты компании Active Cloud, действующей, как независимый участник рынка и в рамках российской юрисдикции.

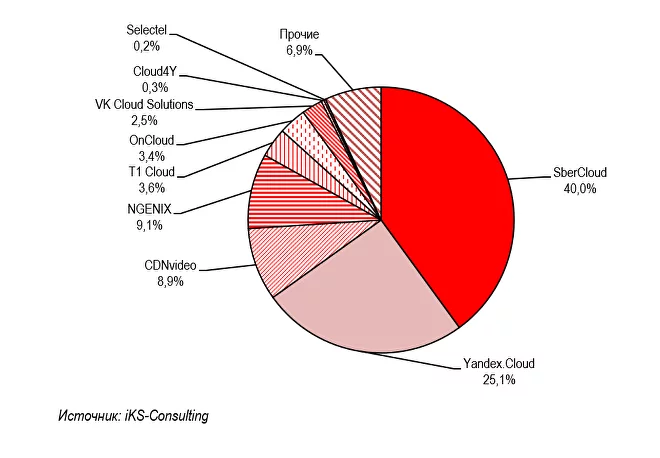

*по курсу 72 руб./долл. Предварительный рейтинг игроков функционального PaaS 2021 г., % выручки Под «функциональным» PaaS мы понимаем тот сегмент рынка высокотехнологичных платформ PaaS который предлагается ведущими российскими игроками рынка PaaS. Он исключает, главным образом, большой сегмент web-хостинга, платформы видеонаблюдения и ряд платформенных сервисов, которые по фактическому определению подходят под понятие PaaS, но не все игроки рынка относят их к сегменту PaaS. По итогам 2020 года объем «функционального» PaaS составил 2,26 млрд руб. В 2020 году лидерами в «функциональном» PaaS были компании SberCloud, Yandex.Cloud, а также CDN-провайдер CDNvideo и компания NGENIX. На долю перечисленных 4 компаний приходилось более 70% рынка. Оставшиеся компании занимают доли не более 7%.  Мы ожидаем, что в 2021 году этот сегмент увеличится почти в 2 раза до 4,4 млрд. Это увеличение произойдет за счет высокой активности двух первых игроков, суммарная доля которых на рынке составит более 65%. Главное Пандемия COVID-19 радикальным образом повлияла на изменение уклада жизни и экономику всего мира. События, связанные с коронавирусом, стали мощным фактором, влияющим на развитие многих отраслей, они определяют изменения потребительских паттернов на ближайшие годы.

Мы ожидаем, что в 2021 году этот сегмент увеличится почти в 2 раза до 4,4 млрд. Это увеличение произойдет за счет высокой активности двух первых игроков, суммарная доля которых на рынке составит более 65%. Главное Пандемия COVID-19 радикальным образом повлияла на изменение уклада жизни и экономику всего мира. События, связанные с коронавирусом, стали мощным фактором, влияющим на развитие многих отраслей, они определяют изменения потребительских паттернов на ближайшие годы.

Потребность в удаленных информационных ресурсах, необходимость взаимодействия сотрудников между собой, общение поставщиков с клиентами в «удаленном режиме» вызвала взлет сервисов унифицированных коммуникаций, способствовала тренду цифровизации бизнес-процессов, росту потребности в устойчивой информационной инфраструктуре, обеспечивающей доступность данных и сервисов из различных локаций.

По оценкам iKS-Consulting, объем российского рынка облачных инфраструктурных сервисов в 2020 г. составил 39,4 млрд руб., показав рекордный рост на 38% к предыдущему году. В 2021 году рынок, по нашему прогнозу, достигнет отметки почти в 55 млрд рублей, или $739 млн, рост к 2020 году в национальной валюте составит 38,3%, в долларах США – 34,9%.

По прогнозам iKS-Consulting, объем рынка будет расти с ежегодным темпом почти 27%, при этом ожидается, что некоторые сегменты (IaaS) будут расти в отдельные годы до 32%.

Согласно базовому прогнозу, объем рынка облачных инфраструктурных сервисов в 2025 г. достигнет 140 млрд руб. Доля IaaS в объеме рынка облачных услуг в последние годы увеличивается и в 2025 году ее объем превысит 124 млрд руб.

Знаковым событием в истории миграции государства в «ГосОблако» стало принятие Правительством РФ в 2019 году положения о проведении эксперимента по переводу информационных систем госорганов на единую облачную платформу, который стартовал 30 августа 2019 года. Исполнителями эксперимента в интересах Минкомсвязи (Минцифры) стали ПАО "Ростелеком" и НИИ "Восход". В 2021 году эксперимент был признан успешным. По состоянию на середину 2021 году на услуги ГосОблака переведены информационные системы 10 ведомств и внебюджетных фондов - ЦИК России, ФСС, Минтруд, Минюст, Росархив, Росимущество, Ростехнадзор, ПФР, Росреестр, а также Минкомсвязи.

Крупнейшими игроками рынка IaaS по итогам 2020 года являются компании ГК «Ростелеком» (включая DataLine), МТС (включая #CloudMTS, «ИТ-Град» и 1cloud), Selectel и «КРОК», на долю которых приходится 48% всей выручки от услуг IaaS в публичных и гибридных облаках.

Победителем рейтинга наиболее динамично развивающихся провайдеров IaaS стала компания SberCloud. Более чем пятикратный рост продемонстрировал Yandex. Все они в 2019 году занимали скромные места в рейтинге и стартовали с относительно низкой базы. Также высокие темпы роста продемонстрировали Selectel, VK Cloud Solutions и «Ростелеком-ЦОД». Аналитический отчет «Российский рынок инфраструктурных облачных сервисов 2021» Исследование проведено в августе-ноябре 2021 года.

Объем отчета – 161 стр.

Отчет содержит 26 табл. и 87 графиков и диаграмм.

Язык отчета - русский.

Руководитель проекта – Станислав Мирин

Покупка отчета:

e-mail: info@iks-consulting.ru

Тел.: +7 (495) 150-64-24

2010-2021 © АО «ИКС-холдинг» Цель исследования

Цель настоящего исследования – изучение российского рынка инфраструктурных облачных услуг. Фокус исследования был направлен на освещение следующих вопросов:

- определение текущего состояния рынка облачных услуг;

- анализ конкурентной ситуации и позиций ведущих игроков рынка;

- анализ динамики развития отечественного рынка облачных услуг.

- формализация экосистемы рынка облачных услуг, включая различных участников процесса оказания услуги;

В настоящем исследовании мы оцениваем объем рынка сегмента IaaS и PaaS в публичных и гибридных облаках, которые представляют набор облачных инфраструктурных сервисов.

- IaaS – аренда виртуализированных вычислительных мощностей и систем хранения и обработки данных (серверного и сетевого оборудования);

- PaaS – аренда информационно-технологических платформ: операционных систем, систем управления базами данных, связующего программного обеспечения, средств разработки и тестирования;

Примечание. Ранее рассматриваемый в едином отчете по облачным услугам сегмент SaaS (аренда программного обеспечения и приложений) выделен в отдельное исследование и отдельный отчет.

Мы оставили за рамками нашего исследования частные облака, размещенные on-premise, так как это в большей степени услуга интеграторская, она исключает ключевое свойство облачных услуг – эластичность по объему услуг.

Именно продуктовый подход использовался при определении границ рынка и методологии его оценки.

Объем рынка IaaS определяется как совокупность доходов от предоставления услуг конечным клиентам в следующих основных сегментах IaaS:

- Виртуальные серверы (VDC, VPC)

- Storage-as-a-Service («хранение как услуга»)

- Backup, RaaS (Recovery), DRaaS (Disaster Recovery)

- API as a Service (APIaaS)

- VDI (Virtual Desktop Infrastructure)

Основные сегменты рынка PaaS:

- Application Platform-as-a-Service (для разработчиков)

- Виртуальный хостинг сайтов

- Integration Platform-as-a-Service

- DataBase-as-a-Service

- MBaaS (Mobile Backend as a Service)

- Model-Driven Development/Rapid Development PaaS

- Content Delivery Network (Network-as-a-Service)

- App Containers (контейнеры приложений)

Методика проведения исследования

Поставленные задачи решались с использованием следующего инструментария:

Метод кабинетного исследования

Для анализа текущего состояния рынка и прогноза его развития в разрезе игроков, услуг, клиентов использовались данные из следующих источников:

- пресс-релизы компаний; другая информация, размещенная на сайтах компаний;

- финансовые отчеты компаний;

- собственные базы iKS-Consulting;

- публикации в открытых источниках;

- данные системы СПАРК.

Метод экспертного опроса

Опрос представителей топ-менеджмента компаний – поставщиков облачных услуг посредством личных интервью был направлен на решение трех задач:

- получение информации о текущих и прогнозных показателях деятельности ведущих компаний на рынке;

- экспертная оценка и проверка выработанных в ходе кабинетного исследования гипотез относительно текущих и перспективных тенденций развития рынка;

- выявление используемых бизнес-моделей взаимодействия участников рынка при оказании облачных услуг.

Метод анкетирования участников рынка

Ведущим сервис-провайдерам облачных услуг, работающим на рынке в сегментах IaaS и PaaS, была предложена анкета, позволяющая получить точные количественные данные о рынке и о распределении сегментов рынка по долям. В анкете запрашивалась следующая информация:

- объем и структура выручки;

- доля выручки от отдельных типов продуктов;

- количество пользователей IaaS и PaaS-услуг;

- структура клиентской базы по отраслям и по размеру компаний.

Полученные данные проходят верификацию, которая осуществляется на базе сравнительного анализа актуальных данных и прошлогодних результатов, данные компаний сравниваются нами с официальными данными Росстата по выручке компаний.

В случае сомнений в представленных данных мы запрашиваем у компаний официальные разъяснения. Если для участия в рейтинге представлена консолидированная выручка по группам компаний, мы запрашиваем структуру холдинга и выручку отдельных участников группы.

Распределение доходов по сегментам облачных услуг осуществляется участниками исследования самостоятельно. Мы верифицируем, главным образом, общий объем выручки и проверяем только факт, оказывает ли компания услуги в указанном ею сегменте.

Объем рынка рассчитывается в рублях без учета НДС. Пересчет объема рынка между рублями и долларами США проводится по среднему годовому курсу ЦБ РФ.

Консалтинговые услуги и дополнительные услуги, связанные с выбором решения и запуском проекта, как правило, входят в стоимость проекта и суммируются в том сегменте IaaS/PaaS, к которому относится данным проект. Мы не выделяем в рамках исследования доходы от консалтинговых услуг и не рассматриваем компании, которые оказывают только консалтинговые услуги.

При работе по агентской схеме с партнерами (схема реселлинга, White Label и проч.) мы учитываем в доли рынка отдельного игрока тот объем выручки, который поступил от клиентов на расчетный счет компании и который декларируется компанией, как выручка.

Для корректного расчета объема рынка для исключения дублирования выручки при реселлинге в анкете есть блок затрат, в частности на IaaS, который должен вычитаться при расчете объема рынка облачных услуг, но никак не сказывается на расчете выручки отдельной компании. В случае массового развития реселлинга, когда эти объемы будут сопоставимы с объемом прямых продаж провайдеров облачных услуг конечным клиентам, реселлеры могут быть выделены в отдельную группу участников рынка. Учитывая, что крупные игроки рынка предпочитают работать напрямую с поставщиками услуг, схема реселлинга актуальна в первую очередь при работе с сегментом СМБ. ПОЛНОЕ ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ................................................................................................ 10

Цель исследования................................................................................... 10

Методика проведения исследования......................................................... 11

Объект исследования................................................................................ 12

Основные выводы..................................................................................... 14

1. ТЕКУЩЕЕ СОСТОЯНИЕ И ПОТЕНЦИАЛ РЫНКА ОБЛАКОВ В РОССИИ................................................................................................... 15

1.1. Текущее состояние рынка облачных услуг в России......................... 15

1.1.1. Объем российского рынка облачных услуг..................................... 15

1.1.2. Факторы роста и торможения рынка.............................................. 18

1.1.3. Влияние COVID-19 на развитие облачного рынка.......................... 22

1.2. Прогноз развития рынка................................................................... 27

1.3. Слияния и поглощения на рынке облачного провайдинга................. 29

1.4. Россия на фоне международного рынка облачных услуг.................. 30

1.4.1. Динамика мирового рынка............................................................. 30

1.4.2. Зарубежные провайдеры на российском рынке: тенденции и оценка доли рынка................................................................................................ 36

1.5. Структура рынка облачных услуг по основным сегментам................ 39

1.6. Услуги, предоставляемые популярными облачными провайдерами. 40

1.6.1. Объектное хранилище S3.............................................................. 40

1.6.2. Kubernetes..................................................................................... 41

1.6.3. Облачные базы данных................................................................. 42

1.6.4. Бизнес-приложения....................................................................... 43

1.6.5. Технологии NVIDIA........................................................................ 44

1.6.6. Защита от DDoS-атак.................................................................... 45

1.6.7. Резервное копирование................................................................. 46

1.6.8. Катастрофоустойчивость............................................................... 47

1.6.9. WAF.............................................................................................. 48

1.7. Характеристика сегмента B2G в России........................................... 53

1.7.1. Общий контекст развития облачного провайдинга в РФ в сегменте B2G 53

1.7.2. Текущая ситуация с государственными закупками облачных сервисов................................................................................................... 57

1.7.3. Особенности потребления в сегменте B2G.................................... 64

1.7.4. Облачные сервисы для сегмента B2G........................................... 65

1.7.5. Факторы влияния, направления и прогноз развития российского рынка облачного провайдинга в сегменте B2G в 2021-2024........... 71

1.8. Характеристика регуляторной базы облачного бизнеса в России..... 71

1.8.1. Основные элементы системы правоотношений в облачном бизнесе...................................................................................................... 71

1.8.2. Анализ существующей нормативной правовой базы в сфере облачного бизнеса в России.......................................................... 73

1.8.3. Факторы регулирования, сдерживающие и содействующие развитию облачного бизнеса в сегменте B2B в России.................................. 73

1.8.4. Планируемые изменения в регуляторной базе.............................. 75

1.9. Требования к государственной сертификации облачной инфраструктуры........................................................................................ 77

1.10. Обзор программы «Цифровая экономика»: облака.......................... 79

1.11. Текущие и перспективные пользователи облачных услуг................. 81

1.11.1. Анализ предпочтений заказчиков облачных технологий................. 82

1.11.2. Основные проблемы заказчика...................................................... 84

1.11.3. Целесообразность использования облачной ИТ-инфраструктуры 86

2. РЫНОК IAAS................................................................................... 88

2.1. Общее описание рынка IaaS............................................................ 88

2.2. Структура пользователей услуг IaaS................................................ 90

2.2.1. Сегментация по размеру компаний................................................ 90

2.2.2. Средний чек.................................................................................. 91

2.2.3. Структура по типам компаний........................................................ 92

2.2.4. Отраслевая структура................................................................... 93

2.2.5. Региональная структура потребителей.......................................... 93

2.3. Потребительские ожидания и предпочтения.................................... 95

2.4. Системы виртуализации................................................................ 100

2.5. Характеристика сегментов рынка IaaS........................................... 101

2.5.1. Виртуальные серверы................................................................. 104

2.5.2. Виртуальные системы хранения данных...................................... 107

2.5.3. BaaS, RaaS (Recovery), DRaaS (Disaster Recovery)....................... 109

2.5.4. VDI (Virtual Desktop Infrastructure), DaaS (Desktop as a Service)..... 111

2.6. Облачные услуги по хранению и обработке персональных данных (152-ФЗ).................................................................................................. 113

2.7. Карта рынка IaaS: владение и партнерство.................................... 115

3. РЫНОК PaaS................................................................................. 117

3.1. Динамика рынка............................................................................. 117

3.2. Структура пользователей услуг PaaS............................................. 118

3.3. Зарубежные облачные PaaS-провайдеры...................................... 121

3.4. Развитие российского рынка PaaS................................................. 123

3.5. Решения PaaS на российском рынке.............................................. 127

3.5.1. Web-хостинг................................................................................ 127

3.5.2. Средства быстрой разработки: микросервисы и контейнеры....... 128

3.5.3. Low-code платформы................................................................... 129

3.5.4. Интеграционный PaaS................................................................. 131

3.5.5. Content Delivery Network (CDN, Network-as-a-Service)................... 132

3.6. Тенденции в развитии рынка PaaS................................................. 134

4. Рейтинг ИКС – крупнейшие игроки облачного рынка................. 135

4.1. Крупнейшие игроки рынка IaaS...................................................... 135

4.1.1. Сегмент IaaS в целом.................................................................. 135

4.1.2. Виртуальные ЦОДы и VPS/VDS................................................... 138

4.1.3. Сегмент Storage As a Service....................................................... 142

4.1.4. Резервные ЦОД: BaaS, RaaS, DRaaS.......................................... 142

4.1.5. Защищенное облако 152-ФЗ........................................................ 143

4.1.6. Virtual Desktop Infrastructure (VDI)................................................. 146

4.2. Крупнейшие игроки рынка PaaS..................................................... 147

4.2.1. Сегмент PaaS в целом................................................................. 147

4.2.2. Средства быстрой разработки: микросервисы и контейнеры....... 148

4.2.3. Платформы для баз данных (DBaaS)........................................... 149

4.2.4. Синтез и распознавание речи, изображений, искусственный интеллект.................................................................................... 149

4.2.5. Kubernetes................................................................................... 150

4.2.6. Content Delivery Network............................................................... 150

Приложение 1. Экспортный потенциал российских поставщиков облачных услуг........................................................................................................ 152

Приложение 2. IaaS vs Colocation............................................................ 155

Приложение 3. Модели тарификации облачных услуг.............................. 157

Приложение 3. Термины и сокращения.................................................... 158

- быстрая масштабируемость вычислительных мощностей;

- возможность сокращения инфраструктуры в случае уменьшения нагрузки;

- отсутствие капитальных вложений в инфраструктуру;

- отсутствие необходимости содержать штат для эксплуатаци ИТ-инфраструктуры.

- увеличение проникновения облачных услуг;

- повышение доверия к облачным услугам со стороны крупного бизнеса;

- политика оптимизации затрат на ИТ-инфраструктуру, проводимая многими компаниями;

- появление новых игроков на рынке и сосредоточение крупных провайдеров на секторе облачных услуг;

- комплекс государственных мер по защите национального рынка.

2021: Объем мирового рынка IaaS взлетел на 41,4%. Лидеры

Объем мирового рынка решений IaaS (инфраструктура как услуга) по итогам 2021 года составил $90,89 млрд, что на 41,4% больше, чем годом ранее, когда расходы на такие разработки измерялись $64,3 млрд. Такие данные в аналитической компании Gartner обнародовали в начале июня 2022 года.

| Рынок IaaS продолжает неуклонно расти, поскольку облачная архитектура становится основной для современных рабочих процессов, — говорит вице-президент по исследованиям Gartner Сид Наг (Sid Nag). - Облака обладают масштабируемостью и компонуемостью, которые как раз нужны передовым технологиям и приложениям, а также позволяют компаниям удовлетворять нарастающие потребности, такие как независимость, интеграция данных и повышение качества обслуживания клиентов. |

Объем мирового рынка IaaS за год взлетел на 41,4%

Объем мирового рынка IaaS за год взлетел на 41,4%

Согласно исследованию, в 2021 году на пятерку крупнейших поставщиков (Amazon, Microsoft, Alibaba, Google, Huawei) пришлось более 80% рынка. На первом месте осталась Amazon с выручкой продаж IaaS-решений в $35,4 млрд и долей рынка на уровне 38,9%.

На втором месте в списке крупнейших IaaS-вендоров в 2021 году расположилась Microsoft, на которую пришлось более чем пятая часть выручки на рынке. Учитывая, что многие организации уже широко полагаются на корпоративное программное обеспечение и сервисы Microsoft, платформа Azure может использовать эти возможности практически во всех отраслях, полагают аналитики.

В топ-3 производителей решений вида «инфраструктура как услуга» в 2021 году осталась Alibaba. Как отмечают в Gartner, китайская компания продолжает лидировать на домашнем рынке облачных услуг. Также она близка к тому, чтобы стать ведущим игроком в Индонезии, Малайзии и на других развивающихся рынках облачных вычислений, поскольку Alibaba понимает их специфику и может стать в этих регионах своего рода мостом к электронной коммерции.

Объем мирового рынка IaaS за год взлетел на 41,4%

Объем мирового рынка IaaS за год взлетел на 41,4%

| Региональные облачные экосистемы приобретают все большее значение в условиях растущей геополитической фрагментации и новых регуляторных и правовых требований, предоставляя возможности вендорам, имеющим сильные позиции в своих регионах, - считает Наг. |

- Google Cloud продемонстрировал самые высокие темпы роста среди пяти ведущих поставщиков IaaS: в 2021 году выручка компании на рынке поднялась на 63,7% и достигла $6,4 млрд. Этот подъем, как говорят исследователи, был обусловлен неуклонно растущим внедрением традиционных корпоративных приложений, а также инновациями Google в области передовых технологий, таких как искусственный интеллект и контейнеры Кроме того, развитию бизнеса Google и привлечению новых клиентов способствует обширная партнерская экосистема, указывают специалисты.

| Следующий этап роста рынка IaaS будет связан с клиентским опытом, цифровыми результатами и виртуальным миром, - считает Сиг Наг. - Новые технологии, которые могут помочь компаниям приблизить к клиентам такие технологии, как метавселенные, чат-боты и цифровые двойники, потребуют гипермасштабируемой инфраструктуры для удовлетворения растущих потребностей в вычислительной мощности и системах хранения данных. [1] |

60% россиян играют в видеоигры регулярно или эпизодически

3-5 часов в неделю в среднем российские игроки тратят на видеоигры

74% российских геймеров играют на телефоне или планшете

Об исследовании: цель и задачи. Методология

Гейминг как явление стремительно развивается в глобальных масштабах. Увлечение видеоиграми с каждым днем охватывает все большее число людей: этому способствуют растущее жанровое разнообразие, демократизация самого игрового процесса (для того, чтобы стать геймером, сегодня не нужно приобретать дорогие цифровые устройства и комплектующие), внедрение элементов видеоигр в различные области жизнедеятельности (наука, медицина, образование и др.). Создание видеоигр из инструмента творческой самореализации уже трансформировалось в самостоятельный жанр искусства, а официально признанный отдельным видом спорта киберспорт открывает широкие возможности для профессиональной самореализации тех геймеров, которые давно перестали считать видеоигры просто развлечением.

Исследовательский спецпроект «Гейминг в России – 2022» реализован с целью оценить потенциал развития индустрии видеоигр в России в ближайшие годы.

Для этого в рамках спецпроекта:

- произведен обзор трендов развития гейминга в мире и в России

- дана оценка объемов рынка индустрии видеиогр

- представлены прогнозы развития индустрии в России в новых социально-экономических реалиях

- определена степень распространенности игровых практик в стране

- проанализированы восприятие россиянами гейминга как явления и уровень готовности жителей России тратить время и ресурсы на видеоигры

- продемонстрирована оценка социальных и экономических эффектов гейминга населением России в целом, а также экспертами в соответствующих областях

- сформирован портрет среднестатистического российского геймера

- описано отношение россиян к киберспорту

Методы исследования, география и размер выборки

Кабинетное исследование: сбор и анализ статистической информации, данных аналитических отчетов и мнений экспертов, полученных из открытых источников.

Всероссийский репрезентативный опрос населения проведен Аналитическим центром НАФИ в апреле 2022 года. Опрошено 1600 человек 18 лет и старше в 53 регионах России. Выборка построена на данных официальной статистики Росстат и репрезентирует население РФ по полу, возрасту, уровню образования и типу населенного пункта. Статистическая погрешность данных не превышает 3,4%.

Сроки исследования

Апрель-май 2022 года.

* Отношение россиян к киберспорту, спецпроект Аналитического центра НАФИ, сентябрь 2018 года https://nafi.ru/projects/it-i-telekom/otnoshenie-rossiyan-k-kibersportu-en-attitude-of-russians-to-cybersport-/

Результаты исследования

Портрет российского геймера

По результатам исследования Аналитического центра НАФИ, 60% россиян 18 лет и старше играют в видеоигры – регулярно или эпизодически (порядка 88 млн человек). По сравнению с данными 2018 года*, доля геймеров в России увеличилась более чем в 3 раза.

Еще 21% россиян отмечают, что, хотя они сами не играют в видеоигры, члены их семей играют.

Хотя в мире доли мужчин и женщин-геймеров постепенно выравниваются, среди россиян видеоиграми по-прежнему чаще увлекаются мужчины. Их доля в составе российских геймеров составляет 54%, доля женщин – 46%. Тем не менее, среди российских женщин наблюдается заметно более активный рост доли увлекающихся видеоиграми, чем среди мужчин.

Затраты времени и денег на видеоигры

38% российских геймеров посвящают время видеоиграм не более одного-двух раз в неделю. Почти четверть (23%) играют практически каждый день. По сравнению с данными 2018 года эта доля незначительно сократилась (с 26%).

В среднем российские геймеры, которые посвящают время видеоиграм эпизодически, проводят за ними 3-5 часов в неделю. Те же, кто играет почти ежедневно, тратят на видеоигры 3-4 часа в день.

Самые популярные устройства для игр среди российских геймеров – телефон или планшет: на них играют 74% россиян, увлекающихся видеоиграми. 48% предпочитают играть на стационарном компьютере или ноутбуке. Игровая консоль – выбор немногих (9%).

22% россиян, которые увлекаются видеоиграми сами, либо имеют геймеров среди членов семьи, за последний месяц совершали покупки в видеоиграх, заводили денежные средства на счет игры, либо приобретали предметы в игре.

Российские покупатели игр – преимущественно молодые люди в возрасте до 35 лет, оценивающие свое материальное положение как хорошее, являющиеся фрилансерами или самозанятыми. Геймеры из Южного или Северо-Кавказского округа чаще остальных совершают покупки в видеоиграх.

Социальный эффект гейминга

Большинство россиян сходятся во мнении, что видеоигры приносят человеку больше вреда, чем пользы:

- 72% полагают, что увлечение видеоиграми наносит вред здоровью. По их мнению, из-за видеоигр ухудшается зрение, растет нервное напряжение, также у геймеров проявляются последствия сидячего образа жизни.

- 71% опрошенных считают, что в среднем лучше учатся школьники, которые не играют в видеоигры.

- 63% россиян отмечают, что геймеры теряют навыки реального общения, становятся более замкнутыми.

- 54% россиян думают, что видеоигры делают людей более жестокими и агрессивными в повседневной жизни.

Примечательно, что сами геймеры оценивают эффект от видеоигр в заметно более позитивном ключе, нежели те, кто не увлекается видеоиграми.

Опасения россиян относительно негативного влияния на здоровье и социальную жизнь людей, увлекающихся играми, не лишены оснований: по результатам представленного исследования НАФИ, четверть российских геймеров (24%) признают, что им сложно контролировать время, которое они затрачивают на видеоигры.

У 19% геймеров возникают конфликты с другими членами семьи из-за увлечения видеоиграми. Чаще всего это представители молодежи 18-24 лет (32%), владельцы бизнеса (30%), мужчины (22% против 15% среди женщин).

Лучшее, что государство, представители индустрии видеоигр и общества могут сделать совместными усилиями, чтобы нивелировать негативный социальный эффект от увлечения видеоиграми – поспособствовать формированию «культуры здорового гейминга». Для этого необходимо:

- широко информировать население о том, какое количество часов в день, проведенных за играми, является «безопасным» для здоровья (на основе медицинских рекомендаций)

- избегать чрезмерно раннего приобщения детей к использованию цифровых устройств, в том числе, и демонстрируя нужные модели поведения в отношении гаджетов на собственном примере, следить за тем, какими игровыми жанрами увлекаются дети**

- рассказывать целевым аудиториям о позитивных эффектах, связанных с видеоиграми (развитие мелкой моторики, способности мыслить логически, тренировка памяти, улучшение способности концентрироваться и др.)

- в целом следить за сохранением здоровой психологической обстановки в семье, чтобы у ее членов не было потребности «убегать» в альтернативную реальность.

Видеоигры как мотиватор для повышения уровня цифровой грамотности

Позитивный эффект от видеоигр, замеченный в ходе исследования НАФИ, заключается в следующем: чем активнее люди играют в видеоигры, тем больший интерес проявляют к получению знаний и навыков в области цифровых технологий.

Так, подавляющее большинство геймеров, ежедневно уделяющих время видеоиграм (80%), выразили желание в будущем пройти дополнительное обучение по работе с информационными технологиями – другими словами, повысить собственный уровень цифровой грамотности.

А молодые россияне в возрасте до 44 лет, увлекающиеся видеоиграми, чаще высказывают намерение получить высшее или второе высшее образование по специальностям, связанным с цифровыми технологиями.

Отношение россиян к компаниям-разработчикам видеоигр как к потенциальным работодателям

В России до сих пор сильны стереотипы как в отношении геймеров, так и в отношении компаний-разработчиков игр, негативно влияющие на репутацию и статус тех и других.

В частности, каждый пятый россиянин (20%) посчитал бы своего взрослого знакомого или коллегу инфантильным, несерьезным человеком, если бы узнал о его увлечении видеоиграми.

Менее половины россиян (41%) рассмотрели бы компанию, разрабатывающую видеоигры, в качестве желаемого потенциального работодателя.

Отчасти нежелание россиян трудоустраиваться в компании, разрабатывающие видеоигры, может быть связано с их неуверенностью в достаточности собственных цифровых компетенций для подобной работы. Зачастую в публичном поле за представителями геймдева закрепляется имидж профессионалов, обладающих сверхкомпетенциями. Однако в процессе разработки, выпуска и продвижения игр требуются специалисты абсолютно разного уровня и направлений квалификации.

Интерес россиян к киберспорту

Менее пятой части россиян (17%) по их собственным оценкам хорошо знают, что такое киберспорт. По сравнению с данными 2018 года***, эта доля увеличилась лишь на 4 п.п. (с 13%). Подавляющее большинство опрошенных (73%) примерно представляют себе, что подразумевается под термином «киберспорт», либо что-то слышали о нем, но не уверены в том, что правильно понимают смысл термина (рост доли более чем вдвое – с 31% по сравнению с 2018 годом).

Доля тех, кто впервые слышит термин «киберспорт», снизилась по сравнению с данными 2018 года более, чем в 5 раз.

Доля россиян, хорошо осведомленных о том, что такое киберспорт, выше среди тех, кто занимается спортом и играет в видеоигры.

Почти половина россиян (45%) находят верным решение об официальном признании киберспорта в России отдельным видом спорта. В 2018 году лишь 14% россиян считали киберспорт таковым. Четверть (25%) не согласны с решением об официальном признании киберспорта в России отдельным видом спорта.

Как и в 2018 году, в 2022 доля тех, кто причисляет киберспорт к отдельным, «настоящим» видам спорта, заметно выше среди россиян, увлекающихся видеоиграми.

44% россиян согласны с тем, что киберспорт следует отнести скорее к интеллектуальным видам спорта. Чаще такой точки зрения придерживаются молодые люди 18-24 лет (66%), мужчины (52% против 45% среди женщин). 28% опрошенных не считают киберспорт интеллектуальным видом спорта.

Рекомендации

Для того, чтобы увеличить свою целевую аудиторию, представителям индустрии видеоигр в России следует обратить внимание на те категории граждан, которые на сегодняшний день недостаточно вовлечены «в игровое пространство»: в частности, это женщины, пожилые люди.

Сделать это можно путем расширения линейки видеоигр, увеличения жанрового разнообразия, упрощения игрового процесса.

В данном контексте полезным будет исследование мнения потенциальных потребителей относительно того, какие игры были бы для них интересны, что привлекает, вызывает затруднения или отталкивает в игровом процессе.

* *Эксперты Роскачества дали советы, как уберечь детей от бесконтрольного гейминга, 7 февраля 2020 года https://ug.ru/eksperty-roskachestva-dali-sovety-kak-uberech-detej-ot-beskontrolnogo-gejminga/

Уровень готовности технологии (далее – УГТ) – метрика оценки зрелости технологии, определяемая в соответствии с пунктом 5.1.2 Национального стандарта Российской Федерации «Трансфер технологий. Методические указания по оценке уровня зрелости технологий» ГОСТ Р 58048-2017:

- УГТ7. Прототип системы прошел демонстрацию в эксплуатационных условиях. Прототип отражает планируемую штатную систему или близок к ней. На этой стадии решают вопрос о возможности применения целостной технологии на объекте и целесообразности запуска объекта в серийное производство.

- УГТ8. Создана штатная система и освидетельствована (квалифицирована) посредством испытаний и демонстраций. Технология проверена на работоспособность в своей конечной форме и в ожидаемых условиях эксплуатации в составе технической системы (комплекса). В большинстве случаев данный УГТ соответствует окончанию разработки подлинной системы.

- УГТ9. Продемонстрирована работа реальной системы в условиях реальной эксплуатации. Технология подготовлена к серийному производству

Что такое "уровень готовности технологии" - стадия развития технологии, создание и (или) внедрение которой (в том числе посредством трансфера, разработки, коммерциализации, масштабирования и т.д.) предусмотрены в рамках реализации инновационного проекта, от начальной стадии формирования фундаментальной концепции технологии до завершающей стадии внедрения технологии в конечный продукт и запуска его серийного производства, определяемая в соответствии с общепринятыми российскими и зарубежными методиками, согласно которым выделяются в том числе следующие базовые уровни готовности технологии по мере ее возрастания:

- первый уровень - сформулирована фундаментальная концепция технологии и обоснована ее полезность;

- второй уровень - определены целевые области применения технологии и ее критические элементы;

- третий уровень - получен макетный образец и продемонстрированы его ключевые характеристики;

- четвертый уровень - получен лабораторный образец, подготовлен лабораторный стенд, проведены испытания базовых функций связи с другими элементами системы;

- пятый уровень - изготовлен и испытан экспериментальный образец в реальном масштабе по полупромышленной (осуществляемой в условиях производства, но не являющейся частью производственного процесса) технологии, воспроизведены (эмулированы) основные внешние условия;

- шестой уровень - изготовлен репрезентативный полнофункциональный образец на пилотной производственной линии, подтверждены рабочие характеристики в условиях, приближенных к реальности;

- седьмой уровень - проведены испытания опытно-промышленного образца в реальных условиях эксплуатации;

- восьмой уровень - окончательно подтверждена работоспособность образца, запущены опытно-промышленное производство и сертификация;

- девятый уровень - продукт удовлетворяет всем требованиям - инженерным, производственным, эксплуатационным, а также требованиям к качеству и надежности и выпускается серийно.

Институты развития могут руководствоваться базовыми уровнями готовности технологий - определяемого в соответствии с абзацами шестнадцатым-двадцать пятым пункта 2 Правил оценки эффективности, особенности определения целевого характера использования бюджетных средств, направленных на государственную поддержку инновационной деятельности, и средств из внебюджетных источников, возврат которых обеспечен государственными гарантиями, и применяемые при проведении такой оценки критерии, утвержденных постановлением Правительства Российской Федерации от 22 декабря 2020 г. № 2204 «О некоторых вопросах реализации государственной поддержки инновационной деятельности, в том числе путем венчурного и (или) прямого финансирования инновационных проектов, и признании утратившими силу акта Правительства Российской Федерации и отдельного положения акта Правительства Российской Федерации»;

Наша команда может быть полезна Вам в решении следующих задач:

- консультации по финансово-экономическим, налоговым, бухгалтерским, управленческим, маркетинговым вопросам;

- разработка документации бизнес-проекта;

Мы будем рады помочь Вам в решении Ваших задач. По любым возникающим вопросам, пожалуйста, обращайтесь.

Также мы можем помочь Вам законно снизить налоги.

Путем применения законных налоговых льгот и преференций (по НК РФ и региональным законам - субъектов РФ):

- проверка (подходят ли Ваши компании под какие-либо)

- подготовка компании для применения налоговых льгот

- иногда - реструктуризация компании

- иногда выделение раздельного учета операций внутри компании

Также мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по федеральным и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

Про искусственный интеллект (AI Artificial Intelligence ИИ) и другие сквозные цифровые технологии и субтехнологии

- Сквозные цифровые технологии и субтехнологии

- Автонет» AutoNet

- Каталог сервисов экосистемы Национальная технолoгическая инициатива НТИ 2035

- Интернет вещей (IoT) компании Haier

- Аэронет

- Энергетическая стратегия России на период до 2035 года

- Дорожная карта Национальной технологической инициативы по направлению "Хелснет"

- Дорожная карта Национальной технологической инициативы по направлению "Хелснет"

- Дорожные карты 2020 по сквозным цифровым технологиям ФП «Цифровая экономика РФ»

- Дорожная карта 2020 по СЦТ Компоненты робототехники и сенсорика

- Дорожные карты СЦТ

- Дорожная карта 2020 по СЦТ Новые производственные технологии

- Дорожная карта 2020 по СЦТ Технологии беспроводной связи

- Дорожная карта 2020 по СЦТ Технологии виртуальной и дополненной реальности

- Тексты одобренных дорожных карт развития цифровых сквозных технологий

Чем еще мы можем быть полезны?

Мы делимся с Вами своим опытом и экспертным мнением:

- Отвечаем на вопрос: "Где взять деньги на проект?"

- Разъясняем понятия и термины, доносим суть

- Проверяем компетенции и уровень понимания команды,

- Проверяем готовность команды начать и завершить проект,

- Обучаем команду недостающим знаниям и навыкам,

- Команда перенимает знания - учится - в работе по проекту,

- Разъясняем простым языком - "разжевываем" - сложную и объемную информацию,

- Избавляем от необходимости:

- прочтения 100х страниц разной документации,

- прочтения 100х страниц законов, НПА,

- просмотра 100х часов семинаров, презентаций

- траты 100х часов поиска экспертов, обладателей информации, носителей компетенций

- траты 100х часов назначения и проведения встреч,

- траты 100х часов на вопросы/ответы,

- траты 100х часов на разговоры: полезные и "не очень",

- покупки специализированного ПО,

- другие расходы на свой штат

- Мы даем "сухой остаток" - итог, квинтэссенцию полезности,

- Отвечаем на вопросы:

- Какие есть программы, льготные финансы?

- На что дают деньги?

- Кому дают, а кому - нет?

- Как в них участвовать?

- Какие требования?

- Какие есть "подводные камни"?

- Что влияет на повышение вероятности "победы"?

- Как повысить шансы заявки победить?

- Какие суммы реально получить?

- Какая документация нужна?

- Как ее сделать?

- Чем мы можем посодействовать?

- Как лучше "упаковать" проект?

- Много других плюсов привлечения экспертов на аутсорсин