Чем мы можем быть полезны?

Мы делимся с Вами своим опытом и экспертным мнением:

- Отвечаем на вопрос: "Где взять деньги на проект?"

- Разъясняем понятия и термины, доносим суть

- Проверяем компетенции и уровень понимания команды,

- Проверяем готовность команды начать и завершить проект,

- Обучаем команду недостающим знаниям и навыкам,

- Команда перенимает знания - учится - в работе по проекту,

- Разъясняем простым языком - "разжевываем" - сложную и объемную информацию,

- Избавляем от необходимости:

- прочтения 100х страниц разной документации,

- прочтения 100х страниц законов, НПА,

- просмотра 100х часов семинаров, презентаций

- траты 100х часов поиска экспертов, обладателей информации, носителей компетенций

- траты 100х часов назначения и проведения встреч,

- траты 100х часов на вопросы/ответы,

- траты 100х часов на разговоры: полезные и "не очень",

- покупки специализированного ПО,

- другие расходы на свой штат

- Мы даем "сухой остаток" - итог, квинтэссенцию полезности,

- Отвечаем на вопросы:

- Какие есть программы, льготные финансы?

- На что дают деньги?

- Кому дают, а кому - нет?

- Как в них участвовать?

- Какие требования?

- Какие есть "подводные камни"?

- Что влияет на повышение вероятности "победы"?

- Как повысить шансы заявки победить?

- Какие суммы реально получить?

- Какая документация нужна?

- Как ее сделать?

- Чем мы можем посодействовать?

- Как лучше "упаковать" проект?

- Много других плюсов привлечения экспертов на аутсорсинг

При необходимости - обращайтесь к нам!

Еще по теме:

- Налоговые льготы ИТ компаниям от Минкомсвязи РФ

- Льготы по налогообложению доходов от реализации

- Право ускоренной амортизации

- Упрощенный порядок найма иностранцев

- Аккредитация ИТ-компаний

- Вычет по налогу на прибыль на покупку ЭВМ техники (без амортизации) для аккредитованных ИТ-компаний

- Изменения НДС на услуги в электронной форме в 2019 году

- Интеллектуальная собственность и имущественные права

- Интеллектуальная собственность и имущественные права

- Как влияют преференции, льготы ТОСЭР, ОЭЗ ТВТ на экономику ИТ проекта

- Доля дохода 90% по основному виду деятельности?

- Кто признается налоговым резидентом для НДФЛ

- Льготы для IT-компаний в 2021: кому и как?

- Методика расчета ССЧ

- Налог на прибыль 3% в бюджет РФ, 0% в бюджет субъекта РФ

- Не облагаются НДС операции с ПО ЭВМ и БД из реестра

- Нулевая 0 ставка НДС с 2021 года по продаже прав на ПО

- О льготах ИТ компаниям с 2021 года Минфин

- О налоговых льготах для IT-отрасли с 2021 года

- Расчет 2021 страховых взносов для IT (7,6%*)

- С 2021 года пониженные тарифы страховых взносов для IT-компаний

- Снижены тарифы страховых взносов до 7,6%

- Ставка по налогу на прибыль 3 процента ИТ компаний

- Стоимость ЭВМ через амортизацию - НЕ единовременно

- Страховые взносы 7,6% с 2021 года для ИТ, РАВП, ИЦ, СЭЗ, ОЭЗ, ТОСЭР

- Страховые взносы 7,6% с 2021 года для организаций ИТ

- Условия пониженных тарифов взносов с ФОТ: ССЧ 7 доля 90% аккредитация

- Формула для расчёта ССЧ

- Формула для расчёта ССЧ

- Аккредитация ИТ-компаний

- Упрощение въезда иностранцев для ИТ-компаний

- 1% и 5% ставки УСНО резиденту ОЭЗ Иннополис 62, 63 код ОКВЭД

Информация других разделов:

- Как защитить свои авторские права

- Авторское право «Copyrights» или ©

- Защита материалов сайта и программы управления контентом

- Защита прав на объекты интеллектуальной собственности ОИС в США и ЕС

- Как доказать, что ваши права были нарушены в интернете?

- Как защитить свои авторские права у нотариуса

- Объекты авторского права

- Основные способы защиты авторских прав

- Патентование решений в сфере IT

- Правила оформления заявки на государственную регистрацию программы для электронных вычислительных машин или базы данных

- Правовая защита и охрана программ ЭВМ и баз данных

- Правовая защита программ ЭВМ и баз данных

- Регистрация программы для ЭВМ и базы данных

- Требования к регистрации базы данных

Также может быть полезно:

- Субсидии до 50% затрат на НИОКР и Льготы резидента ТОСЭР

- Субсидирование части затрат на проведение НИОКР

- Возмещение до 50 процентов затрат на НИОКР цифровой трансформации промышленности

- Перечень НИОКР уменьшающих налог на прибыль в размере 1,5 от фактических затрат

- Субсидии российским IT-компаниям "сквозных" цифровых технологий

- Субсидия на возмещение затрат на НИОКР в рамках комплексных инвестпроектов ППРФ 1312

- Понятие УГТ уровень готовности технологии УГП готовности производства УГС готовности системы УГИ готовности интеграции ГОСТ

- УГТ оценка уровня зрелости технологий ГОСТ Р 58048-2017 Трансфер технологий. Методические указания по оценке уровня зрелости

- УГТ оценка уровня зрелости технологий ГОСТ Р 58048-2017 Трансфер технологий. Методические указания по оценке уровня зрелости

- Что такое инновации (примеры)? Что такое инновации (определение)?

- Программы Фонда Бортника

Наша команда может быть полезна Вам в решении следующих задач:

- внедрение систем управления, бизнес-процессов, ИТ систем (автоматизации, цифровизации) ERP/MRP на базе 1С: Предприятие и 1С:ERP, OEBS (Oracle E-Business Suite), Microsoft Navision, для компаний от микро- до крупного масштаба (от 3 до 700 сотрудников),

- внедрение ИТ решений с значительным количеством функциональных ролей и пользователей (до 250 personal ID) системы управления взаимоотношениями с клиентами (CRM), системы инвестиционного планирования (СИП), графика документооборота (ЭДО) и системы электронного документооборота (СЭД);

- консультационное сопровождение и разработка разной документации для УК, резидентов, девелоперских и управляющих компаний (УК), муниципалитетов, Агентств и корпораций развития (АИР, КР) регионов, промышленных площадок, индустриальных парков, технопарков, территорий опережающего развития (ТОР), особых экономических зон (ОЭЗ), свободных экономических зон (СЭЗ), бизнес-инкубаторов и других объектов инфраструктуры,

- разработка концепции развития (стратегии), бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту, юридической, иной документации любого бизнес-проекта;

- консультации по финансово-экономическим, налоговым, бухгалтерским, маркетинговым вопросам;

- получение целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти России;

- консультационная и информационная поддержка, сопровождение проекта заявителя в конкурсах ФОИВ и РОИВ любых регионов России, включая Республику Татарстан;

Льготы для IT-компаний в 2021: кто и как может их получить

16 ноября 2020

Источник: rb.ru/opinion/it-bonuses/

Айгуль Шадрина, CEO S4 Consulting, рассказывает, какие льготы сможет получить IT-компания в 2021 году, как работать с ними и как это отразится на налоговой нагрузке бизнеса.

Налоговый маневр в IT отрасли

31 июля 2020 года был подписан закон о «налоговом маневре в IT отрасли» (п. 1 ФЗ-265 от 31.07.2020). Этот закон говорит о льготах по налогу на прибыль и страховым взносам, но вводит также ограничение на реализацию ПО и услуг по разработке без обложения НДС. Насчет этого в одно время поднялся большой шум в комьюнити IT-предпринимателей. Однако с НДС не все так просто, мы это разберем ниже.

Льготы, которые сможет применять IT-компания с 2021 года:

- Снижение страховых взносов до 7,6% вместо (пункт 5 (б) статьи 1 №265-ФЗ от 31.07.2020) ~15%, как у обычных компаний (пункт 9 (а, б) статьи 2 №102-ФЗ от 01.04.2020). Льгота распространяется на всех сотрудников, от уборщиц до генерального директора.

- Снижение налога на прибыль до 3% вместо 20% для IT-компаний на общей системе налогообложения.

- Льгота по освобождению реализации от НДС работает, если организация внесет свое ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных.

Подробнее рассмотрим вопрос с НДС.

Льгота по НДС регулируется п.п. 26 п. 2 ст. 149 НК РФ. До 31.12.2020 формулировка закона позволяет не облагать НДС реализацию от предоставления прав на использование ПО и при продаже исключительных прав на это ПО.

Если перевести на понятный язык, то до 31 декабря 2020 года любая компания (на ОСНО - прим.), которая разрабатывает программный IT-сервис и предоставляет доступ в этот сервис по лицензионному договору, может не облагать эту реализацию НДС. То же самое касается компаний, которые ведут разработку на заказ, только в их случае нужно передавать исключительные права на использование ПО (по сути передача интеллектуальной собственности).

С 01.01.2021, чтобы воспользоваться этой льготой, потребуется включить разработанное ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных (п. 1 ФЗ-265 от 31.07.2020). Это будет дополнительное бюрократическое препятствие для получения льготы IT-компанией, особенно для компаний, которые осуществляют заказную разработку (аутсорсинг).

В этом законе отдельно отмечается, что льготой не смогут воспользоваться площадки, которые дают возможность рекламного размещения (например, рекламная площадка желтого поисковика).

Дополнительные особенности работы с этим «льготным НДС»:

- IT-компания, работающая на ОСН (общей системе налогообложения) и реализующая свое ПО с помощью этой льготы без НДС, не сможет принять входящий НДС к вычету, который был направлен на эту реализацию (п. 1 ст. 171 НК РФ, п. 4 ст. 166 НК РФ). Если компания для разработки ПО пользовалась услугами и товарами подрядчиков с НДС, то она не сможет принять к вычету этот НДС от подрядчика.

- Однако в этом случае (пункт 1) компания на ОСН сможет учесть размер НДС в стоимости товаров и услуг, тем самым уменьшив налог на прибыль (п.п. 1 п. 2 ст. 170 НК РФ). Например, компания купила услугу у поставщика на ОСН за 120 рублей, в том числе 20 рублей НДС. Если реализация компании не облагается НДС, то организация примет в расходы 120 рублей (100 рублей стоимость услуг, 20 рублей НДС). Если организация облагает реализацию НДС, то организация примет в расходы 100 рублей (только стоимость товара), а НДС примет к вычету.

- Если покупателем IT-компании является компания на ОСН, которая требует входящий НДС, чтобы принять его к вычету, то IT-компания должна выставить реализацию с НДС по 20% ставке. Иначе покупатель не сможет принять НДС к вычету (отсылка к первому пункту).

- Если покупателем IT-компании является компания на УСН и IT-компания не будет пользоваться льготой (будет выставлять реализацию с 20% НДС), то в этом случае покупателю не будет выгодно сотрудничать с такой компанией, потому что она не сможет принять НДС к вычету. Если же IT-компания будет использовать льготу, то предложение для покупателя на УСН будет таким же, как от других подрядчиков на УСН.

Если подытожить, то:

- Небольшие IT-компании в основном работают на УСН 6% или УСН 15%, поэтому маневр в НДС и по налогу на прибыль их будет мало касаться.

- IT-компании, которые работают на ОСН — это в основном крупные IT-компании, работающие с крупными заказчиками, которые так же на ОСН. Они, скорее всего, вообще не применяют эту льготу, чтобы давать НДС к вычету для своих покупателей.

- Компании на ОСН, которые оказывали услуги по разработке сайта для подрядчиков на УСН, не смогут применять льготу, потому что не смогут зарегистрировать сайт в реестре.

Так что нельзя однозначно сказать, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на ОСН или отвернет множество клиентов. Нужно считать.

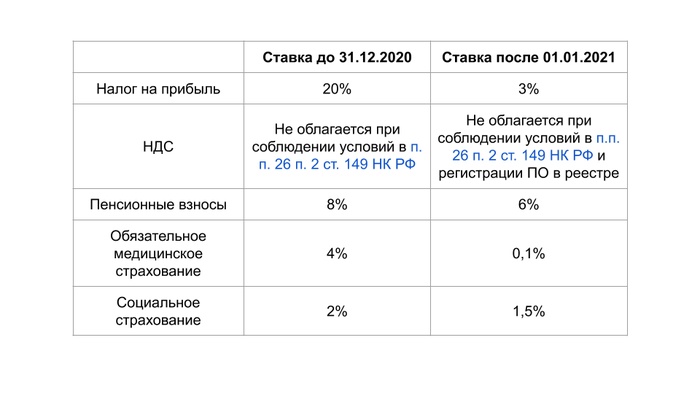

Ниже приведена таблица с размером ставок до 2021 и после 2021 года.

Как получить льготы и как с ними работать

Для того чтобы применять льготы с 2021 года, организация должна получить аккредитацию Минцифры и включить свое ПО в единый реестр российских программ для электронных вычислительных машин и баз данных:

- Выручка от реализации ПО и баз данных должна составлять не менее 90%. Причем для давно функционирующей организации выручка считается за девять месяцев предыдущего года (организация хочет применять льготы в 2021, значит, за 9 месяцев 2020 года у нее должна быть выручка от реализации ПО в 90%), а для недавно созданной — за последний квартал (организация открылась в 2021 году, сдала квартальную отчетность, и если выручка от реализации ПО составляет 90%, то она может применять льготы).

- Среднесписочное количество сотрудников должно составлять не менее семи человек, по максимальному количеству ограничений нет. Условия соблюдения критерия для давно функционирующих организаций и для недавно открытых такие же, как для выручки. Среднесписочное число рассчитывается следующим образом = [общее количество сотрудников за девять месяцев или за последний квартал, которые были в компании] / [девять месяцев или три месяца].

- Для получения льгот по НДС потребуется подать документы через сайт реестра. Главные условия получения льгот: чтобы ПО попадало в коды продукции (их можно найти в приложении №1 к официальной методичке с сайта реестра), чтобы ПО попадало в нужный класс программного обеспечения (приложение №2 из официальной методички), чтобы организация имела исключительные права на ПО, доля участия граждан РФ составляла более 50% (пункт 2). Полные официальные требования указаны в правилах ведения реестра, пункт 5.

Как получить льготы

Налог на прибыль и страховые взносы

Чтобы получить льготы по страховых взносам и налогу на прибыль, нужно заполнить два документа для аккредитации в Минцифре:

- Заявление о предоставлении государственной аккредитации.

- Справка за подписью руководителя организации, подтверждающая, что организация работает в области ИТ.

Отправить документы можно по почте либо курьером напрямую в министерство. Точные адреса указаны на сайте. Заявления рассматривают в течение 30 рабочих дней с даты получения документов (до шести недель = 1,5 месяца).

НДС

С получением льготы по НДС придется попотеть:

- Нужен аккаунт организации в ЕСИА (по сути, Госуслуги). Если вы хоть раз сдавали отчетность по ООО, ваш бухгалтер уже должен был создать учетную запись.

- Нужна ЭЦП для подписи заявлений.

- Нужно подать заявление о регистрации ПО в реестр через сайт реестра (пункт 19). Авторизация в реестре происходит через ЕСИА. Вам потребуется зайти в личный кабинет и подать заявление: указать необходимые данные и приложить пакет документов. Список документов указан в официальной инструкции. Среди этих документов: устав; документы, подтверждающие исключительность права владения ПО; техническая документация и другие.

Исчерпывающий список документов для подачи заявления представлен в этом документе (пункт 14 и 15).

Решение о регистрации заявления принимается в течение 20 рабочих дней после подачи всех документов (пункт 36).

Далее заявление рассматривается Экспертным советом по программному обеспечению Минцифры. Решение может приниматься до 65 рабочих дней (пункт 10), но обычно происходит быстрее.

По регламенту общий срок включения ПО в реестр составляет до 85 рабочих дней (~3,5 месяца), так что если вы хотите с 2021 применять освобождение от НДС, то лучше уже сейчас подавать документы на регистрацию (тем более что вас могут развернуть, если, например, подадите не те документы или не предоставите всю информацию).

На сайте реестра можно посмотреть, какое ПО находится в реестре.