Самое трудное:

- чтобы команда проекта, структура бизнеса - были готовы к такой поддержке:

- смогли соблюсти все условия предоставления налоговых льгот

- смогли выполнить все требования грантодателя (ФСИ, РФРИТ, Сколково, РВК и т.п.)

- сохранить право (не возвращать в бюджет с пенями) на эти гранты и льготы!

Мы можем помочь Вам в разработке:

- фрагментов учетной политики и методики раздельного учета операций, доходов/расходов компании:

А) применяющей налоговые льготы резидента ТОСЭР, ОЭЗ, РИП

Б) получившей целевое бюджетное финансирование в виде субсидий, грантов, налоговых кредитов, отсрочек;

- рекомендаций для руководства по принятию решений с учетом налоговых последствий принимаемых решений и заключаемых сделок;

- фрагментов должностных инструкций, штатных расписаний, положений об оплате труда, табелей учета рабочего времени, расчетных ведомостей и других документов первичного учета операций, материальных ценностей, затрат труда;

- прописать включение в обязанности - оценку налоговых последствий сделок, сверки планов с обязательствами соглашения;

- с целью сохранения полученных налоговых льгот, преференций.

Мы будем рады помочь Вам в решении Ваших задач.

16 ноября 2020

Источник: rb.ru/opinion/it-bonuses/

Айгуль Шадрина, CEO S4 Consulting, рассказывает, какие льготы сможет получить IT-компания в 2021 году, как работать с ними и как это отразится на налоговой нагрузке бизнеса.

Как работать после получения льгот, чтобы сохранить право их использования

Налог на прибыль и страховые взносы

Вам нужно будет соблюдать пропорцию по выручке на уровне 90% и поддерживать уровень среднесписочного количества сотрудников не менее чем из семи человек.

В договорах нужно внимательно обратить внимание на наименование услуги.

Оно должно содержать формулировку «Разработка программного обеспечения для электронно-вычислительных машин» или «Разработка базы данных для электронно-вычислительных машин».

Формулировки можно взять прямо из условий применения льготы - доля доходов от

- реализации экземпляров разработанных организацией программ для ЭВМ,

- реализации экземпляров разработанных организацией баз данных,

- передачи исключительных прав на разработанные ею программы для ЭВМ,

- передачи исключительных прав на разработанные ею базы данных,

- предоставления прав использования указанных программ для ЭВМ по лицензионным договорам,

- предоставления прав использования указанных баз данных по лицензионным договорам,

- в том числе путем предоставления удаленного доступа к программам для ЭВМ и базам данных, указанным в настоящем абзаце,

- включая обновления к ним и дополнительные функциональные возможности, через информационно-телекоммуникационную сеть "Интернет",

- от оказания услуг (выполнения работ) по разработке, адаптации и модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники),

- а также услуг (работ) по установке, тестированию и сопровождению указанных программ для ЭВМ, баз данных

(за исключением доходов от предоставления прав использования программ для ЭВМ, баз данных (в том числе путем предоставления удаленного доступа к ним через информационно-телекоммуникационную сеть "Интернет"), если такие права состоят в получении возможности распространять рекламную информацию в информационно-телекоммуникационной сети "Интернет" и (или) получать доступ к такой информации, размещать предложения о приобретении (реализации) товаров (работ, услуг), имущественных прав в информационно-телекоммуникационной сети "Интернет", осуществлять поиск информации о потенциальных покупателях (продавцах) и (или) заключать сделки)

по итогам отчетного (расчетного) периода составляет не менее 90 процентов в сумме всех доходов организации за указанный период;

В остальном нужно следить за первичкой так же, как по другим документам, чтобы были все подписи и печати, корректные реквизиты с суммами.

Минцифра будет контролировать выполнение этих требований с помощью статистической отчетности, которую обязаны предоставлять юридические лица, прошедшие аккредитацию.

НДС

Главный критерий освобождения от НДС — наличие ПО в реестре. Исключить ПО из реестра могут по следующим причинам (пункт 68):

- Если организация самостоятельно подаст сведения об исключении ПО из реестра.

- Если организация передаст исключительные права на ПО организации, которая имеет в своем капитале более 50% иностранного присутствия (подпункт (а) пункта 5 и 42 Правил).

- Если обнаружится факт передачи недостоверных данных организацией в реестр при подаче заявления о включении в реестр и при изменении сведений.

- Один раз в год уполномоченный орган будет проверять действительность данных в реестре. Если будут найдены несоответствия, то ПО исключат из реестра. Методика проведения проверки устанавливается уполномоченным органом. (Пункт 30(4) Правил).

- Если организация не уведомит об изменениях в ПО в течение пяти рабочих дней после вступления в силу этих изменений. Например, уведомлять нужно при изменении следующих параметров:

Государство оставило возможность освобождения реализации от НДС при продаже ПО, но сделала процедуру получения «льготы» бюрократизированной. Компаниям придется потратиться на хорошего юриста и поддерживать актуальность данных в реестре. Юридические компании берут за эту услугу от 80 до 200 тысяч рублей.

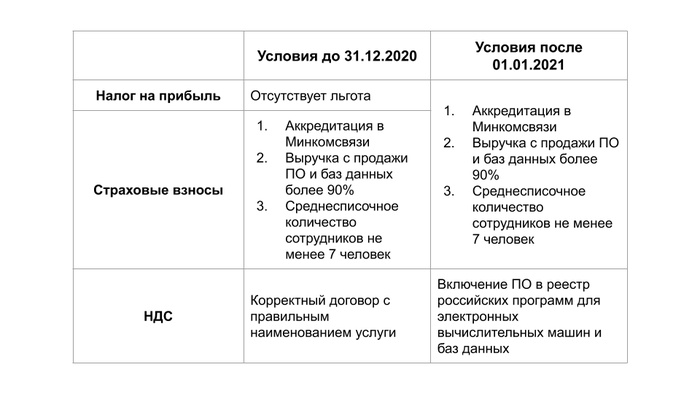

Таблица требований к организациям до 31.12.2020 и после 01.01.2021 года:

Что поменяется для IT-компаний после налогового маневра

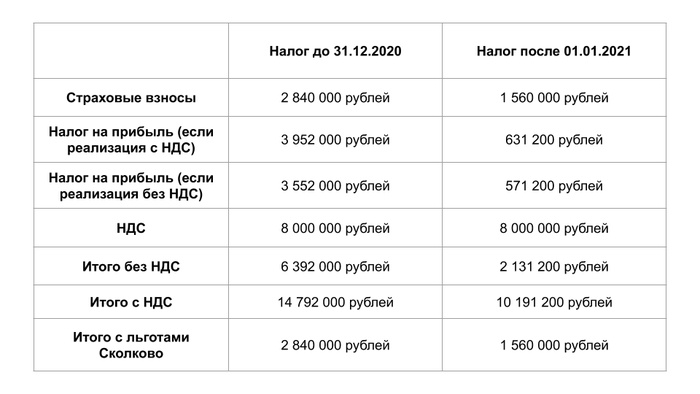

Сравним, какая налоговая нагрузка будет у IT-компании в 2020 году и в 2021 году при условии наличия аккредитации в Минкомсвязи и отсутствии регистрации ПО в реестре.

Изначальные данные:

Для ОСН

Отдельно выделим комбо, которое может значительно сократить налоговую нагрузку IT-компании без пляски с включением ПО в реестр:

Резидентство позволяет получить освобождение от уплаты НДС (п. 1, ст. 145.1 НК РФ) и налога на прибыль (п.1, ст. 246.1 НК РФ).

Для общей системы налогообложения получатся следующие значения:

- названия ПО;

- кода продукции в соответствии с Общероссийским классификатором продукции;

- адреса с документацией по ПО;

- класса ПО;

- адреса страницы, на которой размещена информация по стоимости ПО;

- остальные пункты можно найти в пункте 30 и 4 Правил.

- Выручка = 50 млн рублей в год без учета НДС;

- Расходы на подрядчиков и товары = 10 млн рублей в год без учета НДС;

- Зарплата на руки по всем сотрудникам = 17,4 млн рублей в год;

- НДФЛ = 2,6 млн рублей в год;

- НДС с выручки = 50 * 20% = 10 млн рублей в год;

- НДС входящий с подрядчиков = 10 млн * 20% = 2 млн рублей в год.

Компании нужно получить аккредитацию Минцифры, чтобы получить льготы по страховым взносам.

Налоговая нагрузка для компаний на ОСН до и после 01.01.2021 года

Если организация не будет регистрировать свое ПО в реестре и начнет выставлять НДС с реализации, то у организации появится НДС в размере 10 млн рублей в год. При этом организация сможет принять входящий НДС к вычету и уменьшить НДС к уплате (вместо 10 млн рублей уплатит 8 млн рублей).

Отметим, что НДС — это не налог организации, а косвенный налог. Это значит, что НДС платит покупатель организации, а организация его только перечисляет в бюджет — является налоговым агентом.

Если рассмотреть уплату в данном примере, то исходящий НДС в 10 млн рублей платит покупатель организации, а 2 млн рублей входящего НДС платит сама организация.

Если рассматривать это в рамках рынка, то для клиентов ваши услуги станут дороже на 20%, если ранее им не требовался входящий НДС. Соответственно, вы можете их потерять, если они находятся на УСН, потому что им будет выгоднее обратиться к компании на УСН.

Если у вас все клиенты ОСН, то для вас в плане НДС ничего не изменится. Если у вас множество клиентов на УСН, то в этом случае вы можете уменьшить стоимость услуг за счет прибыли компании (что нелогично делать), либо придется регистрировать ПО в реестре.

Расход компании на страховые взносы после получения льготы уменьшится практически в два раза (с 14% до 7,6%). По налогу на прибыль выгода получается в ~семь раз (с 20% до 3%).

Так что налоговый маневр для компаний на ОСН выходит не таким уж и плохим. Крупные компании все равно работают с НДС и льготу все же можно получить, но процесс значительно усложняется. Но существенный минус присутствует — для покупателей на УСН услуги станут на 20% дороже, если компания-разработчик не внесет свое ПО в реестр.

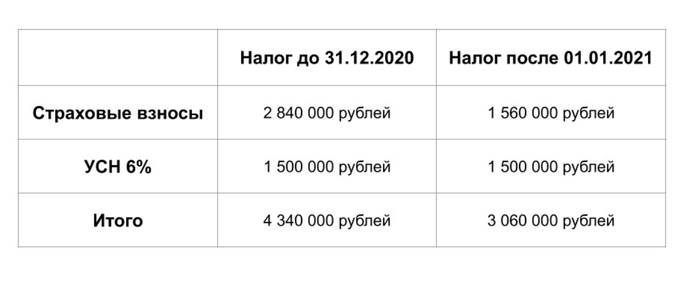

Для УСН 6%

Для компаний на УСН 6% будет значительная экономия на страховых взносах, сумма налога УСН 6% уменьшается на величину страховых взносов, но не более чем на половину от суммы налога УСН 6% (подпункт 3 пункта 3.1 статьи 346.21 НК РФ). Формула расчета налога такая:

Сумма УСН 6% = [Выручка * 6%] — [сумма страховых взносов]

Если сумма страховых взносов больше, чем [выручка * 6%]/2, то размер УСН 6% можно уменьшить только на [выручка * 6%]/2. Например такая ситуация вышла в нашем примере:

- 50 000 000 * 6% = 3 000 000 рублей;

- 3 000 000 / 2 = 1 500 000 рублей;

- 1 500 000 < 2 840 000 рублей, следовательно, мы можем уменьшить налог на УСН 6% только на 1 500 000 рублей.

Компания на УСН 6% платит в бюджет минимум 3% с оборота без учета страховых взносов и НДФЛ.

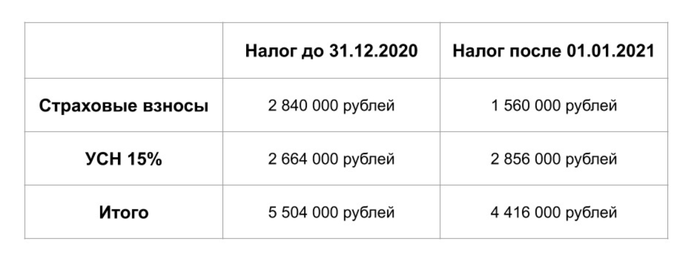

Для УСН 15%

Для компаний на УСН 15% будет значительная экономия на страховых взносах, но налог на УСН 15% поднимается, потому что сумма страховых взносов уменьшилась, а страховые взносы входят в расходы. Формула примерно такая:

Налог на УСН 15% = [Выручка] — [Расходы на подрядчиков] — [Страховые взносы]

Чем меньше страховые взносы, тем больше налог на УСН 15%.

Как достичь максимума

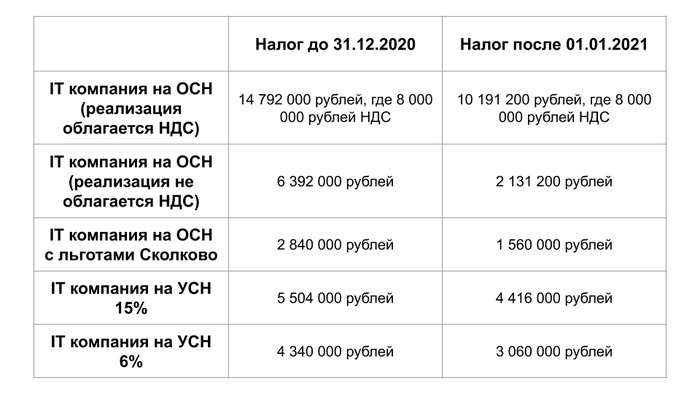

Общая таблица:

Итоговая налоговая нагрузка IT-компаний до 2020 года и с 2021 года

Ранее формулировка п.п. 26 п. 2 ст. 149 НК РФ позволяла делать сайты и не выставлять НДС (сайт попадает под определение программы для ЭВМ по статье 1261 ГК РФ), то с 01.01.2021 это будет невозможно. У вас просто не примут заявку на регистрацию этого ПО, вы не сможете вписать корректные коды продукции и класс ПО.

Если вы работали на ОСН и ваши основные заказчики были на ОСН, то вы почувствуете сильное облегчение налоговой нагрузки из-за снижения страховых взносов и налога на прибыль (с НДС изменений не будет). Ваша налоговая нагрузка может получиться ниже, чем у компаний на УСН 6%.

Если вы работаете на ОСН и пользовались льготой, чтобы делать реализацию без НДС для подрядчиков на УСН, то вам придется внести свое ПО в реестр. А если вы разрабатывали сайты, то вы больше не сможете применять льготу по НДС.

Если вы на ОСН и ваши основные заказчики — иностранные компании не из России, ваша налоговая нагрузка будет практически нулевая или даже государство будет доплачивать вам (за счет вычетов по НДС). Зависит от структуры расходов.

Если вы на УСН 15% или УСН 6%, то у вас будет значительная экономия — в два раза — на страховых взносах.

Если вы хотите сократить свою налоговую нагрузку до минимума, получайте аккредитацию в Минцифре и становитесь участником «Сколково».

Изображения в тексте предоставлены автором