В июле 2020 года с принятием Федерального закона «О государственной поддержке предпринимательской деятельности в Арктической зоне Российской Федерации» Арктическая зона РФ приобрела статус особой экономической зоны РФ со специальным правовым режимом и мерами государственной поддержки для бизнеса.

Но в Арктическую зону входят 9 регионов России – почему Мурманская область выделяется из них всех?

В первую очередь, потому что в декабре 2020 года в регионе были установлены налоговые льготы для резидентов Арктической зоны РФ, которые стали доступны бизнесу, в том числе из сферы IT, с 2021 года.

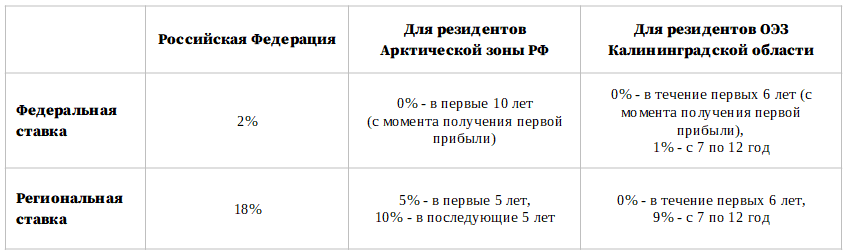

Льготная ставка налога на прибыль:

- 5% зачисляется в областной бюджет в первые пять лет,

- 10% – в последующие пять лет.

Установленная льготная ставка налога на прибыль в региональный бюджет дает право на применение налоговой ставки по налогу на прибыль, зачисляемого в федеральный бюджет, в размере 0% в течение десяти лет.

Наглядно сравним с федеральными правилами и условиями Калининградской области:

Особые условия:

Как разъясняет Минфин РФ, пониженные налоговые ставки по налогу на прибыль применяются либо ко всей налоговой базе, либо только к прибыли, полученной от деятельности, осуществляемой при исполнении соглашения об осуществлении инвестиционной деятельности в Арктической зоне РФ.

При этом резидент Арктической зоны не может иметь в своем составе обособленных подразделений (филиалов или представительств), расположенных за пределами Арктической зоны (например, в Москве или Санкт-Петербурге). Нужно учитывать, что обособленное подразделение может быть признано таковым по признакам аффилированности – вне зависимости от того, отражено или не отражено его создание в учредительных документах организации.

Однако ничто не запрещает создать в пределах Арктической зоны дочернее предприятие как самостоятельное юрлицо для осуществления деятельности по инвестиционному проекту.

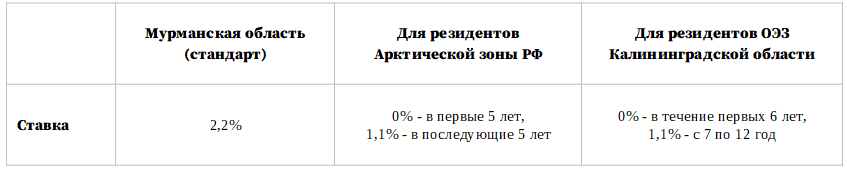

Льготные ставки налога на имущество: в первые пять лет ставка составляет 0%, в последующие пять лет — 1,1%.

Наглядно:

Особые условия:

Имущество компании должно быть принято на учет в качестве объектов основных средств после даты включения компании в реестр резидентов Арктической зоны РФ, и оно не должно было ранее учитываться в бухучете других налогоплательщиков, состоящих на налоговом учете на территории Мурманской области.

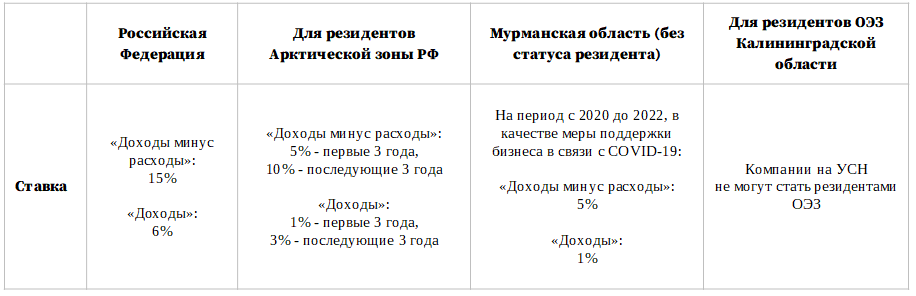

Льготные условия для налогоплательщиков – резидентов Арктической зоны, применяющих систему налогообложения (УСН): в режиме «доходы минус расходы» ставка составит 5% в первые три года и 10% в последующие три года; при использовании режима «доходы» ставка составит 1% в первые три года и 3% в последующие три года.

Наглядно:

С учетом того, что для юрлиц УСН заменяет налог на прибыль, налог на имущество по бизнес-объектам (кроме торговой и офисной недвижимости) и НДС, компании МСП могут не брать во внимание отдельные преимущества ОЭЗ Калининградской зоны по налогу на прибыль и налогу на имущество и с момента создания и регистрации в качестве резидента Арктической зоны РФ работать по УСН.

Важно, что применение УСН выгодно с точки зрения долгосрочного налогового планирования: льготы ОЭЗ Калининградской области и Арктической зоны временны, и с момента их истечения компания должна будет перейти на общий режим налогообложения.

Для резидентов Арктической зоны, зарегистрированных в Мурманской области, этот переход окажется достаточно плавным: если компания МСП будет продолжать использовать режим «доходы», то после окончания льготного налогового периода она будет платить всего лишь 6% по УСН.

Слишком сильно рассчитывать на региональную ставку УСН в Мурманской области не стоит – ставки 1% и 5% установлены для поддержки бизнеса в период пандемии и неизвестно, какие ставки ожидать после 2022 года.

До пандемии в Мурманской области ставки УСН для IT-компаний (деятельность по коду 62.0 ОКВЭД) составляли 6% в режиме «доходы» и 10% в режиме «доходы минус расходы». Соответственно, эти ставки нельзя назвать привлекательными для IT-компаний, которые могли бы рассчитывать на более выгодные условия в других регионах.

Подробные консультации (платные) по всем этим вопросам можно получить по электронным каналам связи (Skype, Zoom, телефон и т.п.) или в офисе компании в Казани (по предварительной записи) - оставьте заявку и напишите нам свой вопрос

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

ВАЖНО: Получить субсидию, грант, целевое бюджетное финансирование - это только часть формулы успеха (обычно после этого происходит расслабление и руководства и сотрудников) и это только 1 этап работы (не самый трудоемкий и не самый высоко-рисковый)

Самое трудное:

- чтобы команда проекта, структура бизнеса - были готовы к такой поддержке:

- смогли соблюсти все условия предоставления налоговых льгот

- смогли выполнить все требования НК РФ

- сохранить право (не возвращать в бюджет с пенями) на эти гранты и льготы!

Мы можем помочь Вам в разработке:

- фрагментов учетной политики и методики раздельного учета операций, доходов/расходов компании:

А) применяющей налоговые льготы резидента ТОСЭР, ОЭЗ, РИП

Б) получившей целевое бюджетное финансирование в виде субсидий, грантов, налоговых кредитов, отсрочек;

- рекомендаций для руководства по принятию решений с учетом налоговых последствий принимаемых решений и заключаемых сделок;

- фрагментов должностных инструкций, штатных расписаний, положений об оплате труда, табелей учета рабочего времени, расчетных ведомостей и других документов первичного учета операций, материальных ценностей, затрат труда;

- прописать включение в обязанности - оценку налоговых последствий сделок, сверки планов с обязательствами соглашения;

- с целью сохранения полученных налоговых льгот, преференций.

Мы можем помочь Вам законно снизить налоги.

Путем применения законных налоговых льгот и преференций (по НК РФ и региональным законам - субъектов РФ):

- проверка (подходят ли Ваши компании под какие-либо)

- подготовка компании для применения налоговых льгот

- иногда - реструктуризация компании

- иногда выделение раздельного учета операций внутри компании

Также мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по федеральным и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

Мы делимся с Вами своим опытом и экспертным мнением:

- Отвечаем на вопрос: "Где взять деньги на проект?"

- Разъясняем понятия и термины, доносим суть

- Проверяем компетенции и уровень понимания команды,

- Проверяем готовность команды начать и завершить проект,

- Обучаем команду недостающим знаниям и навыкам,

- Команда перенимает знания - учится - в работе по проекту,

- Разъясняем простым языком - "разжевываем" - сложную и объемную информацию,

- Избавляем от необходимости:

- прочтения 100х страниц разной документации,

- прочтения 100х страниц законов, НПА,

- просмотра 100х часов семинаров, презентаций

- траты 100х часов поиска экспертов, обладателей информации, носителей компетенций

- траты 100х часов назначения и проведения встреч,

- траты 100х часов на вопросы/ответы,

- траты 100х часов на разговоры: полезные и "не очень",

- покупки специализированного ПО,

- другие расходы на свой штат

- Мы даем "сухой остаток" - итог, квинтэссенцию полезности,

- Отвечаем на вопросы:

- Какие есть программы, льготные финансы?

- На что дают деньги?

- Кому дают, а кому - нет?

- Как в них участвовать?

- Какие требования?

- Какие есть "подводные камни"?

- Что влияет на повышение вероятности "победы"?

- Как повысить шансы заявки победить?

- Какие суммы реально получить?

- Какая документация нужна?

- Как ее сделать?

- Чем мы можем посодействовать?

- Как лучше "упаковать" проект?

- Много других плюсов привлечения экспертов на аутсорсинг

Оказываем услуги консультационного сопровождения и разработки документации:

- разработка юридической документации, концепции, бизнес-плана развития проекта, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, пакета документации,

- консультируем по финансово-экономическим, юридическим вопросам, маркетингу (исследование рынка, продвижение),

- содействуем в получении целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти России,

- разная консультационная и информационная поддержка участников государственных конкурсов на соискание государственной поддержки в виде налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах Республики Татарстан и России,

- привлечение партнеров в проект, бизнес.

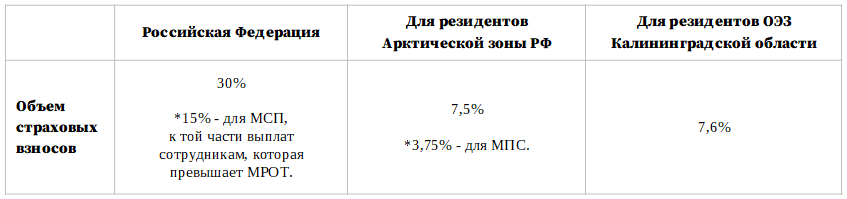

Страховые взносы в фонды обязательного страхования

В сентябре 2020 года было принято Постановление Правительства РФ о частичной компенсации страховых взносов для предпринимателей-резидентам Арктической зоны:

Правительство (Министерство по развития Дальнего Востока и Арктики) намерено компенсировать (при наличии в бюджете "МинДаля" средств) резиденту Арктической зоны 75% объема страховых взносов.

Это значит, что его фактические отчисления составят 7,5%, либо 3,75% для предприятий малого и среднего бизнеса (МСП).

Наглядно:

В конце октября 2020 года Указом Президента РФ была утверждена Стратегия развития Арктической зоны РФ на период до 2035 года.

Для IT-бизнеса этот документ интересен тем, что Стратегия включает одно из приоритетных направлений – формирование сети центров обработки данных на основе российского программного обеспечения и оборудования (пока только в Республике Карелия).

Это направление должно способствовать притоку в Арктическую зону высококвалифицированных специалистов в сфере IT, что важно для формирования штата новой компании – резидента Арктической зоны РФ.

В таком случае можно рассчитывать, что в Арктической зоне РФ заработает программа релокации высококвалифицированных рабочих кадров и появятся дополнительные меры поддержки при переезде.

На сегодняшний день программы релокации, в отличие от калининградской ОЭЗ, в Арктической зоне нет.

Как стать резидентом Арктической зоны РФ?

Для того, чтобы применять льготы Арктической зоны РФ, необходимо получить статус резидента Арктической зоны.

Резидентом Арктической зоны может стать юридическое лицо или индивидуальный предприниматель, который планирует реализацию коммерческих проектов в Арктике и соответствуют ряду критериев. Критерии одинаковы как для компаний, так и для ИП.

- Компания должна быть зарегистрирована на территории региона, входящего в Арктическую зону РФ. К таким регионам относится Мурманская область.

- Компания должна осуществить минимальный объем капитальных вложений в инвестиционный проект. Аналогично ОЭЗ Калининградской области, «входной билет» в Арктическую зону будет стоить компании минимум 1 млн рублей без учета НДС.

- Инвестиционный проект или направление деятельности должно являться новым для претендента на момент подачи заявки на получение статуса резидента. Новым проектом считается такой проект, в рамках которого на момент подачи заявки объем капитальных вложений составляет менее 25% от общего объема инвестиций, запланированных в бизнес-плане.

- Заявитель не должен находиться в процессе реорганизации, ликвидации, банкротства.

- У Заявителя не должно быть недоимок по налогам и сборам, страховым взносам, а также задолженностей по иным обязательным платежам в бюджет РФ за прошедший календарный год, размер которых превышает 25% балансовой стоимости активов заявителя.

Какие документы требуются для подачи заявки?

Инвестор-претендент самостоятельно занимается формированием пакета документов для заявки на заключение соглашения об осуществлении инвестиционной деятельности.

Заявка состоит из следующих документов:

- заполненная форма Заявки;

- копии Учредительных документов (для юридических лиц);

- бизнес-план;

- план-график реализации инвестиционного проекта, который включает в себя разделение инвестиционного проекта на этапы с распределением общего объема инвестиций по проекту и количество создаваемых рабочих мест;

- свидетельство о постановке на учет в налоговом органе;

- справка налогового органа об отсутствии задолженностей;

- бухгалтерская отчетность заявителя за 3 предыдущих года (либо за период осуществления деятельности в случае, если деятельность осуществляется менее трех лет);

- планируемое штатное расписание;

- объем налоговых поступлений от реализации инвестиционного проекта в федеральный, региональный и местный бюджеты.

- Пакет заявочной документации подается через личный кабинет будущего инвестора на сайте Заявка поступает на рассмотрение Управляющей Компании (УК) «Столица Арктики» (дочернее общество единого института развития – Корпорации развития Дальнего Востока и Арктики).

В какой срок можно стать резидентом Арктической зоны?

Срок рассмотрения заявки составляет не более 10 рабочих дней. Далее требуется еще 10 дней на подготовку инвестиционного соглашения и его заключение.

- В течение 10 рабочих дней УК рассматривает заявку.

- Если по заявке принимается решение о возможности заключения инвестиционного соглашения, УК уведомляет заявителя в течение 5 рабочих дней после одобрения заявки.

- В течение 10 рабочих дней после одобрения заявки УК направляет заявителю проект соглашения об инвестиционной деятельности.

Помимо этого, стоит учитывать, что до получения статуса резидента потребуется время на регистрацию компании в Мурманской области, разработку бизнес-плана и построение плана-графика реализации инвестиционного проекта.

Каким компаниям может быть интересен переезд в Мурманскую область?

Сравнительный анализ особенностей налогового режима Арктической зоны РФ и отдельно Мурманской области позволяет уверенно сказать, что регион подойдет компаниям малого и среднего бизнеса, которым режим ОЭЗ Калининградской области, наоборот, не подходит.

- В ОЭЗ Калининградской области отсутствуют особые преференции для малого и среднего бизнеса. Все компании – резиденты ОЭЗ Калининградской области – платят одинаковый объем страховых взносов во внебюджетные фонды.

- В Мурманской области, напротив, объем страховых взносов для МСП – резидентов Арктической зоны – в два раза меньше, чем для крупных компаний, и составляет всего 3,75% — самая низкая ставка в России.

- Также компаниям малого и среднего бизнеса, имеющим статус резидента Арктической зоны, уделяется особое внимание в плане применения УСН. В Калининградской области таких преференций нет – компании на УСН вообще не могут стать резидентами калининградской ОЭЗ.

- Лояльное отношение к компаниям-резидентам Арктической зоны, использующим УСН, является преимуществом для компаний МСП с точки зрения долгосрочного налогового планирования – после окончания льготного шестилетнего периода.

- В отличие от ОЭЗ Калининградской области, резидентами Арктической зоны РФ могут стать также индивидуальные предприниматели.

Что выгоднее: применять общефедеральные льготы, региональный режим или использовать «арктический пакет»?

Общефедеральные льготы

Напомним, что с 1 января 2021 года «налоговый маневр» в IT-индустрии позволяет IT-компаниям снизить общую налоговую нагрузку по страховым взносам до 7,6%, а налог на прибыль – до 3%. Для получения общефедеральных льгот необходимо соблюсти формальные условия:

- компания должна попасть в реестр аккредитованных IT-компаний и реестр российского ПО;

- штат компании не может быть меньше 7 человек;

- не менее 90% доходов компании должно идти от разработки программного обеспечения.

Региональный режим

В Мурманской области нет специфических ограничений для IT-компаний в целях применения регионального налогового режима. Так, доходы IT-компании могут формироваться как за счет распространения рекламы, размещения коммерческих предложений и заключения сделок, так и за счет разработки ПО. При этом доход от разработки ПО не является приоритетным в процентном соотношении по сравнению с доходом от рекламы и иной коммерческой деятельности.

При регистрации в качестве юрлица компания может сразу перейти на УСН и до 2022 года платить либо 1% в режиме «доходы», либо 5% в режиме «доходы минус расходы». При этом ставка налога по УСН будет покрывать налог на прибыль, налог на имущество по бизнес-объектам (кроме торговой и офисной недвижимости) и НДС.

На что обратить внимание:

- По общему правилу УСН не может применяться организацией, у которой есть филиалы – не важно, в каком регионе.

- Привлекательные ставки по УСН в Мурманской области действуют только до 2022 года включительно. Маловероятно, что после 2022 года Мурманская область будет сохранять эти значения и вступать в конкуренцию с режимом Арктической зоны РФ, в которую она входит.

Чем отличается преференциальный режим Арктической зоны РФ от территории опережающего развития (ТОР) «Столица Арктики»?

В мае 2020 года Постановлением Правительством РФ была создана ТОР «Столица Арктики». В ее границы вошли земли муниципального образования «Кольский район» и городского округа «Город Мурманск» Мурманской области.

Мы не заостряли внимание на ТОР «Столица Арктики» в рамках данной статьи, поскольку ее основной специализацией является портовая деятельность, промышленное строительство и логистика. Но в целом перечень допустимых ОКВЭД не запрещает IT-компаниям получать статус резидента ТОР «Столица Арктики».

Несмотря на то, что минимальный объем капитальных вложений в инвестиционный проект составляет всего 500 тысяч рублей, условия налогового режима ТОР «Столица Арктики» в совокупности менее выгодные, чем льготы Арктической зоны РФ, и не устанавливают специфических преимуществ для компаний, работающих на УСН.

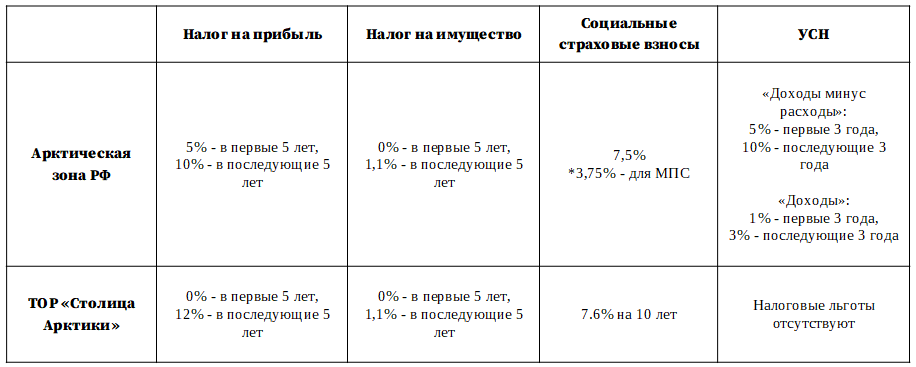

Наглядно:

Общий вывод

Арктическая зона может быть хорошим вариантом для индивидуальных предпринимателей и IT-компаний, которые:

- имеют значительный штат сотрудников (субъекты малого бизнеса могут иметь штат до 100 сотрудников, а компании среднего бизнеса – от 100 до 200 сотрудников) – субъекты МСП могут хорошо сэкономить на социальных взносах;

- собираются применять УСН в своей деятельности;

- планируют реализовать инвестиционный проект в сфере сбора и обработки данных (это направление является приоритетным в Арктической зоне).

Однако при реализации инвестиционного проекта есть свои нюансы.

- Компания может осуществлять деятельность, не предусмотренную инвестпроектом, но тогда эта деятельность будет за рамками мер поддержки, предусмотренных в Арктической зоне. Например, если IT-компания будет работать над реализацией инвестиционного проекта, но при этом выпускать сторонние продукты и рекламу, то налоги с этой деятельности нужно будет платить по федеральной или региональной ставке и вести раздельный бухучет.

- Резидент Арктической зоны не вправе передавать другому лицу свои права и обязанности по инвестиционному соглашению.

Таким образом, Мурманская область и Арктическая зона РФ не обладают явными преимуществами для IT-компаний, которые могли бы конкурировать с «налоговым маневром» на федеральным уровне.

- Во-первых, федеральные льготы более предсказуемые и стабильны, чем мурманские ставки по УСН, которые изменятся в 2022 году и вероятно будут выше, чем ставки по УСН для резидентов Арктической зоны.

- Во-вторых, условия для получения федеральных льгот легче выполнить, чем получить статус резидента Арктической зоны РФ и вложить в инвестиционный проект минимум 1 млн рублей.

- В-третьих, сама по себе Арктическая зона РФ не является выгодной локацией для IT-компаний – по сравнению с ОЭЗ Калининградской области, где компании могут воспользоваться как поддержкой Правительства Калининградской области, так и программой релокации квалифицированного персонала. Арктическая зона РФ не сосредотачивает «арктический пакет» на IT-компаниях – учитывая, что результаты деятельности IT-компаний выходят за пределы Арктической зоны. Эта специфика в текущей нормативно-правовой базе, касающейся развития Арктической зоны, не учитывается.

На сегодняшний день только одна IT-компания стала резидентом Арктической зоны – ООО «Дата-Центр Арктика-2», которое реализует инвестиционный проект по строительству дата-центра в Карелии и оснащению его всем необходимым оборудованием и ПО с привлечением 895 млн рублей в качестве инвестиций.