18.04.2024

Источник https://www.kommersant.ru/apps/152707

В стране невыученных налогов

Почему блогеры стали целевой аудиторией ФНС

Количество судебных дел по неуплате налогов блогерами в прошлом году выросло на 70–80%. Это связано с активным интересом органов к бизнес-процессам инфлюенсеров, считают участники рынка. «Деньги» постарались выяснить, какие налоги и как должны платить лидеры мнений, и как дальше будет развиваться их взаимодействие с ФНС.

Как немного платить налогов и спать спокойно?

Мы разработали калькулятор УСН Онлайн - упрощенный расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Мы можем сделать индивидуальный (под ваш бизнес) расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Заказать индивидуальный расчет экономии за 2 500 рублей

Мы можем сделать индивидуальную (под ваш бизнес) финансово-экономическую модель - прогноз развития бизнеса (по нескольким юридическим лицам), включающую расчет по нескольким налоговым режимам - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН, АУСН.

Заказать индивидуальную фин.модель (от 7 500 рублей, цену уточнять у консультанта)

Число дел, связанных с неуплатой налогов блогерами, выросло на 70–80%, говорят опрошенные «Деньгами» блогерские агентства и рекламные компании. Основная причина — повышенный интерес государства, в том числе налоговых служб, к сегменту, полагают эксперты. Рост числа дел, по сути, был с нулевой базы. «Если они и были, то редкими и не выходили в публичное поле»,— размышляет юрист, сооснователь консультационного центра Ассоциации блогеров и агентств (АБА) Анастасия Красникова. В прошлом году ситуация изменилась.

Проверки по ИП

С 2023 года Следственный комитет возбудил несколько уголовных дел против российских блогеров.

Автор «Марафона желаний» Елена Блиновская обвинялась в уклонении от уплаты налогов в размере 905 млн руб., легализации большей части из этой суммы, а также в неправомерном обороте средств платежей.

В прессе сообщалось, что из-за Валерии Чекалиной, известной в блогосфере под псевдонимом Лерчек, бюджет якобы недополучил налогов более чем на 505 млн руб.

В марте под уголовное преследование попала Александра Митрошина, по некоторым данным, следствие вменяло ей в вину уклонение от уплаты налогов на сумму более 127 млн руб.

После «показательной порки» часть блогеров начала внимательнее относиться к налогам, утверждает собеседник «Денег» в одном из блогерских агентств.

Александра Митрошина выплатила долг в размере 120 млн руб.

Адвокат госпожи Блиновской Наталья Сальникова сообщала, что блогер готова заключить мировое соглашение с Федеральной налоговой службой (ФНС).

На момент написания статьи госпожа Блиновская находилась в московском СИЗО №6 в Печатниках.

В отношении Валерии Чекалиной главное следственное управление СКР прекратило дело за отсутствием состава преступления.

Подавляющее большинство проверок профилактические, никаких нарушений нет, утверждают в АБА. При этом блогер, у которого проводится проверка, рискует своим имиджем, теряет доверие аудитории, а это его ключевой капитал, сетует представитель ассоциации. Поэтому в прошлом году АБА обращалась в ФНС с просьбой не сообщать в СМИ новые факты налоговых проверок до выявления нарушений.

Контент ушел в ФНС

«Сейчас основную часть доходов блогеров составляет выручка от рекламных услуг»,— рассказывает советник налоговой практики юридической компании ЭБР, эксперт образовательной платформы Moscow Digital School Игорь Грибков. По его словам, в зависимости от выбранной системы налогообложения эта выручка облагается соответствующим налогом.

«У физических лиц, не осуществляющих регулярную предпринимательскую деятельность, ставка составит 13% НДФЛ»,— уточняет господин Грибков. В этом случае блогер, по словам эксперта, самостоятельно подает соответствующую декларацию и уплачивает налог для резидентов. Для нерезидентов же налог повышается до 30%.

Сколько инфлюенсеры зарабатывают в интернете

По данным Statista Market Insights, мировой рекламный рынок в 2023 году составлял $1,02 трлн, на инфлюенсеров пришлось $30,81 млрд (3% всего рынка). Исследователи называют этот сегмент «экономикой творцов» или «экономикой внимания», но признают, что она все еще плохо отрегулирована и с трудом поддается оценкам.

По оценкам Creator Report за 2023 год, в мире интернет-контент производят не менее 200 млн авторов. За последний год его смогли монетизировать около половины лидеров мнений. Большинство (72%) заработали менее $500, около 17% (не менее 34 млн авторов) — от $500 до $5 тыс., примерно 5% (10 млн) — от $5 тыс. до $10 тыс., еще 4% (8 млн) — от $10 тыс. до $50 тыс. и только 2% (4 млн) — свыше $50 тыс.

Исследователи Goldman Sachs Research полагают, что в только в одних Соединенных Штатах контент производят около 50 млн авторов. Профессионалами они считают инфлюенсеров, которые зарабатывают в интернете не менее $100 тыс. в год. По оценкам Goldman Sachs, такие результаты показывают лишь 4% — около 2 млн авторов.

В интервью с аналитиками Goldman Sachs они говорили, что чаще всего зарабатывают через прямые контракты с компаниями-производителями (68,8% назвали это основным источником своих доходов), на рекламе, пришедшей через площадки соцсетей (7,3%), через продажи мерча и собственного продукта (4,8%), на комиссии за переходы по партнерским ссылкам (4,6%), на проведении курсов (4,4%) и консультациях (3,5%). В целом рынок инфлюенсеров аналитики Goldman Sachs оценили в $250 млрд.

По оценкам Brand Analytics, в России контент для соцсетей производят около 63 млн авторов. В 2023 году совокупные доходы лидеров мнений от рекламы составили около 30 млрд руб. (порядка $33 млн), подсчитали исследователи из Ассоциации блогеров и агентств.

Налоги инфлюенсеры чаще всего платят как самозанятые. В США рекламодатели и платформы соцсетей заполняют формы 1099-К и сами отправляют сведения в налоговое ведомство IRS. По ним можно отследить, сколько в действительности зарабатывает тот или иной лидер мнений. Налогами там облагаются только те доходы, что за год превысили $600. Платежи начисляют по ставке 15,3%. Исследователи из Оксфорда с помощью специальной экономической модели посчитали, что авторы платформы YouTube в 2022 году принесли американской экономике $35 млрд и 390 тыс. рабочих мест.

В Великобритании индивидуальными налогами не облагают доходы до £12,57 тыс. ($15 тыс.). Если минимальный порог превышен, налоги рассчитывают по прогрессивной шкале от 20% до 45%. При этом регулятор считает доходами не только деньги, но и полученные лидерами мнений подарки и пробные продукты (даже если рекламодатели отправили их на адрес, не предупреждая инфлюенсера). Похожие правила действуют в ряде других стран — например, в Австралии и Германии.

В России также принимают меры, чтобы вывести доходы инфлюенсеров из тени. С 1 сентября 2023 года вступил в силу новый закон о маркировке рекламы в интернете: все рекламные материалы нужно маркировать так, чтобы они заметно отличались от остального контента.

По данным ФНС России, информационные услуги в стране оказывают примерно 267,2 тыс. самозанятых (2,8% от общего числа). Эксперты сервиса для автоматизации работы с фрилансерами Solar Staff подсчитали, что с апреля по июнь 2023 года наиболее высоко оплачиваемые инфлюенсеры получали через него в среднем 182 тыс. руб. в месяц (около $2 тыс.). Налоговая ставка для самозанятых в России составляет 4–6%.

Если заработки российских инфлюенсеров превышают 2,4 млн руб. в год, они должны перерегистрироваться (например, как ИП) и платить налоги по ставкам выше 13%. Согласно исследованию Ассоциации блогеров и агентств, в 2023 году доходы десяти наиболее популярных авторов в российском сегменте YouTube составили 1,2 млрд руб. (около $13 млн).

Для самозанятых налоговая ставка составит 4%, если доходы поступают от физлиц, и 6%, если денежные средства выплачиваются компаниями. «Лимит дохода самозанятого не может превышать 2,4 млн руб. в год»,— напоминает собеседник «Денег» на рекламном рынке.

«У индивидуальных предпринимателей (ИП) ставка составит 13% НДФЛ и 20% НДС — это общая система налогообложения»,— замечает господин Грибков. «Упрощенная система налогообложения (УСН) предполагает для обычных ставок схему по взысканию 6% на доходы и 15% — "доходы минус расходы"»,— уточняет Анастасия Красникова. Для повышенных ставок по УСН показатели составят 8% для «доходов» и 20% — для «доходов минус расходы». Допустимый лимит доходов по УСН составляет 150 млн руб. в год.

Речь про экспериментальный льготный автоматизированный спец. режим АУСН Онлайн

«Кроме того, в рамках экспериментального режима АвтоУСН обложение осуществляется по ставкам 8% при объекте «доходы» или 20% при объекте "доходы, уменьшенные на величину расходов"»,— объясняет Игорь Грибков.

«Все доходы, в том числе коммерческие, за исключением перечисленных в ст. 217 НК РФ (основную часть которых составляют социальные выплаты), подлежат налогообложению»,— констатирует Анастасия Красникова. При этом блогер не должен платить налог за донаты (добровольные пожертвования от других пользователей за контент блогера), уточняет она.

Предложение…

Какую систему налогообложения выбрать

- Как в 2023 году выбрать налоговый режим для нового бизнеса

- Как выбрать систему налогообложения?

- Как перейти с УСН упрощенки на ПСН патент?

- Как сосчитать реальные расходы предпринимателю?

- Какой режим налогообложения выбрать на 2022-2024 годы?

- Кому выгодно перейти на новую АУСН с 1 июля 2022

- Патентная система налогообложения Татарстан

- Упрощенная система налогообложения портал nalog.ru

- Условия применения УСН

Налоговые льготы преференциальные режимы

- Самозанятые Налог на профессиональный доход НПД

- АУСН - налог 8% с выручки - без страховых взносов

- Вместо ЕНВД: какой налоговый режим выбрать?

Экспериментальный льготный автоматизированный АУСН Онлайн

- АУСН - налог только с выручки и без страховых взносов

- Автоматизированная УСНО 2022

- Без бухгалтера упрощенно-автоматизир. УСН Онлайн?

- Где работник получит 2-НДФЛ?

- Какие отчеты отменяются при АУСН УСН Онлайн?

- Когда можно перейти на УСН Онлайн Автоматизир АУСН

- Кому выгодно перейти на УСН Онлайн Автоматизир АУСН

- Кто может перейти на УСН Онлайн Автоматизир АУСН

- О новом налоговом режиме ФНС для малого бизнеса

- Обязанности налогового агента по НДФЛ при АУСН Онлайн

- Роль банка при АУСН Онлайн

- Что такое УСН Онлайн 2022?

- Возможности и уловки УСН Онлайн

Как считается численность работников ССЧ:

- Методика расчета ССЧ

- Формула для расчёта ССЧ

- Формула для расчёта ССЧ

- Как считается ССЧ при применении АУСН

- Средняя численность методика Росстата

- Какие отчеты отменяются при АУСН УСН Онлайн?

Мы можем сделать индивидуальный (под ваш бизнес) расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Заказать индивидуальный расчет экономии

Мы можем сделать индивидуальную (под ваш бизнес) финансово-экономическую модель - прогноз развития бизнеса (по нескольким юридическим лицам), включающую расчет по нескольким налоговым режимам - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН, АУСН.

Заказать индивидуальную фин.модель (цену уточнять у консультанта)

Подробные консультации (платные) по всем этим вопросам можно получить по электронным каналам связи (Skype, Zoom, телефон и т.п.) или в офисе компании в Казани (по предварительной записи) - оставьте заявку и напишите нам свой вопрос

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы можем помочь Вам законно снизить налоги.

Путем применения законных налоговых льгот и преференций (по НК РФ и региональным законам - субъектов РФ):

- проверка (подходят ли Ваши компании под какие-либо)

- подготовка компании для применения налоговых льгот

- иногда - реструктуризация компании

- иногда выделение раздельного учета операций внутри компании

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по ППРФ и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Субъекты применяющие меры поддержки в виде налоговых льгот, грантов, субсидий, преференций:

- резиденты территорий опережающего социально-экономического развития ТОСЭР, ТОР на Дальнем Востоке и в моногородах, в ЗАТО

- резиденты Арктической зоны - АЗ РФ, ТОР “Столица Арктики”,

- резиденты специальных административных районов - САР на территориях острова Русский (Приморский край) и острова Октябрьский (Калининградская область)

- резиденты особых административных районов - ОАР в Республике Крым и городе Севастополе

- резиденты особых экономических зон ОЭЗ всех типов - промышленно- производственного ППТ, технико-внедренческого ТВТ, портового ПТ, туристско-рекреационного ТРТ,

- резиденты СЭЗ в Республике Крым и городе федерального значения Севастополе, Калининградской области, Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области

- участники инновационного центра ИЦ Сколково,

- резиденты и стартапы Иннополиса (Верхнеуслонской и Лаишевской площадок)

- участники региональных инвестиционных проектов РИП,

- участники специальных инвестиционных контрактов СПИК,

- участники соглашений о защите и поощрении капиталовложений СЗПК,

- ИТ-компании, разработчики ПО, ПАК, включая аккредитованные Минцифры РФ (в реестре разработчиков ПО, ПАК),

- технологические предприниматели, технологические компании, выполняющие НИОКР, привносящие новшества, осуществляющие инновации, разрабатывающие технические и технологические решения, продукты, сервисы, применяемые в промышленности, сфере услуг, торговле, в быту, жизнедеятельности

- разработчики электроники - продукции радиоэлектроники РЭП, аппаратуры РЭА, электронной-компонентной базы ЭКБ, включая аккредитованные Минпромом РФ компании(в реестре разработчиков электроники АПК/ПАК),

- дизайн центры электроники, аккредитованные Минпромом РФ (в реестре разработчиков электроники АПК/ПАК),

- резиденты технопарков, включая промышленных

- индустриальных парков

- резиденты агро-парков

- резиденты эко-парков

- резиденты техно-парков

- резиденты био-техно-парков

- резиденты промышленных зон

- разработчики аудиовизуальной продукции, анимационной, фильмов

- пользователи иных преференциальных режимов - использующих налоговые льготы или спецрежимы - УСН, АУСН Онлайн

- предприниматели и предприятия агро-сферы (АПК)

- разные получатели грантов, субсидий (отраслевых, на производство конкретной продукции).

Чем еще мы можем быть Вам полезны:

- разовые консультации по подготовке к конкурсам,

- экспертиза разработанных (своими силами) документов и заполненных форм заявки,

- доработка документов и форм заявки,

- разработка сметы проекта, финансовой модели, бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту,

- консультации по налогообложению гранта, бюджетным, казначейским процедурам, методике раздельного учета, отчетности, иным финансово-экономическим, маркетинговым вопросам

- сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти - до получения целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки,

- проведение исследований рынка (маркетинговых), оценка конкурентов, рекомендации по продвижению, развитию,

- многое другое - обращайтесь к нам за услугами и консультациями.

Размер налогообложения блогер обязан выбирать исходя из размера дохода, формата работы и вида контрагентов-покупателей, говорят опрошенные «Деньгами» юристы. В АБА отмечают, что налог на профессиональный доход и УСН являются основными режимами налогообложения для блогеров: «Важно понимать, что блогер, который ведет коммерческую деятельность,— это предприниматель, а его блог — это бизнес».

При доходе до 2,4 млн руб. в год и отсутствии наемных сотрудников возможно применение режима налога на профессиональный доход (для самозанятых), объясняют в ЭБР. Если появляется наемный сотрудник, нужно регистрироваться в качестве ИП, указывает Игорь Грибков: «Доходы ИП до 199 млн руб. в год могут облагаться по ставке 6% при объекте "доходы", а при объекте "доходы, уменьшенные на величину расходов" — до 265 млн руб. по ставке 15%».

Сама регистрация ИП необходима в случае, если лицо осуществляет регулярную деятельность по продаже рекламных услуг, отмечают в ЭБР: у него есть обязанность регистрации в налоговой в качестве лица, ведущего предпринимательскую деятельность. «Ограничения по объему доходов в год для этого режима составит 60 млн руб. для ИП на патенте и 150 млн руб. для ИП на УСН»,— напоминает госпожа Красникова.

При этом обязанности платить НДС на спецрежимах для самозанятых и ИП нет, отмечает юрист. «Если же большую часть покупателей услуг блогера будут составлять компании-плательщики НДС, которые предпочитают контрагентов на НДС, то для него возможно применение "общей" системы налогообложения и уплата налога на добавленную стоимость»,— поясняет господин Грибков.

…и наказание

В случае неуплаты блогером налогов по Налоговому кодексу РФ штраф составляет 20% от неуплаченной суммы обязательных отчислений. Предусмотрено и начисление пени за каждый день просрочки уплаты. «Уголовная ответственность наступает в случае неуплаты налогов в крупном и особо крупном размере, до одного года или трех лет лишения свободы соответственно»,— предостерегает Игорь Грибков. При этом, по его словам, возбуждение уголовного дела за неуплату налогов будет правомерным только после проведения налоговой проверки, если доначисленные инспекцией суммы, указанные во вступившем в законную силу решении, не уплачены добровольно в бюджет.

Наиболее частая претензия государства к блогерам — обвинение в дроблении налогов, уточняет собеседник «Денег» на рекламном рынке. Речь идет о способе снижения налогов путем перераспределения выручки от блогерской и прочей медийной деятельности на несколько отдельных юридических лиц.

«Подстроились и выживаем»

Рассчитывать и платить налоги блогерам невероятно сложно. Такая масса проблем, что все время есть чувство опасности. Но, разумеется, подстроились и выживаем! У меня есть партнер, который занимается всей юридической подоплекой. Деньги поступают в одну кассу, и там платятся все налоги. Но если оставить процесс без ежедневного контроля, то можно попасть под жестокие, гигантские штрафы. Новое законодательство о диджитал-рекламе связывает нас по рукам, потому что не соответствует инфраструктура для этого рынка.

Шеф-повар, видеоблогер Василий Емельяненко

Никто не понимает, зачем нужно столько отчетности за каждый ролик. Зачем за каждый токен отчитываться целый год нарастающим итогом? Только на одном моем канале выходит 12 роликов, и в каждом есть спонсор, в год — это сотни. Даже ролики, которые ротируются в старых выпусках, вышедших семь-десять лет назад, теперь должны, по мнению ФАС, вноситься в отчеты. Но не нарушаем, отчитываемся — и мы, и каждый рекламодатель. Правда, когда готовишь и сдаешь отчетность, то понимаешь, сколько внутри «зарыто» дополнительных платежей, кроме обещанных «только» 8% от дохода! Это просто адский ад. И нельзя сделать процесс автоматическим: в любые программы все надо вносить ручками грамотного специалиста, а потом контролировать все этапы.

Мы вынуждены нанять постоянного отдельного бухгалтера, который занимается только этим — кипами бумаг каждый месяц. И при этом у нас нет монетизации с YouTube! А еще постоянно «виснут» все системы или порталы, позволяющие получить токены о регистрации каждого ролика в Едином реестре интернет-рекламы. Мы все время ждем — иногда по несколько дней, стрессуем и боимся штрафов. Мы наладили отношения со всеми кураторами, чтобы они ускоряли своих айтишников. Когда у них заработало, то мы выдохнули. Надеемся, что теперь не на всю жизнь мы должны быть в опасности? Все-таки есть надо с удовольствием!

«Не все такие, как мы»

Блогер, основатель коммуникационного агентства Breaking Trends Юлия Загитова

Лично у меня есть бухгалтер, профессионал своего дела, и проблем с налогами нет никаких. Но блогеры бывают разные, и не у каждого есть возможность воспользоваться услугами специалиста. Раньше многие брали деньги как самозанятые, но лимиты стали быстро заканчиваться, поэтому люди оформили ИП и подключили онлайн-кассу. С этим инструментом стало намного проще рассчитывать налоги. Клиент получает ссылку на оплату, оплачивает, из этой суммы сразу деньги уходят в фонд. Один из них — налоги. Но не все такие, как мы. Есть блогеры, которые работают «вчерную». И вот с этими персонажами рекламодатели имеют много проблем и по поводу оформления договора, и того, чтобы потом что-то требовать.

«Все стало проще»

Основатель и генеральный директор PR-агентства About You, работающего с блогерами Виктория Французова

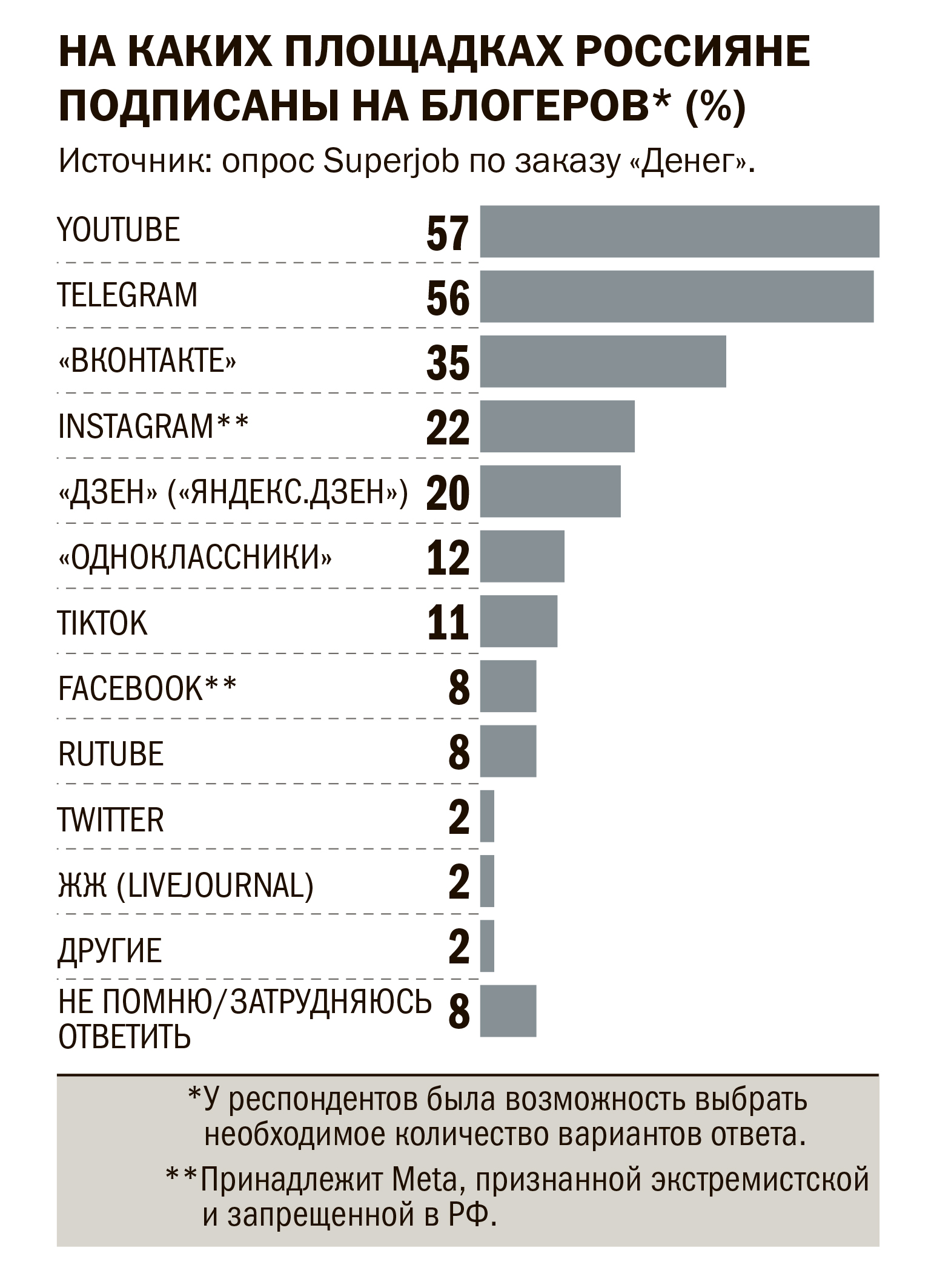

С принятием нового закона все стало проще в плане налогов, хотя и строже по ответственности. Любая интеграция в социальных сетях маркируется. Если блогеры состоят в агентствах, то обычно на стороне агентства есть человек, который регистрирует их в федеральную базу данных по рекламе, присваивает им токены. Они либо их добавляют пометкой в описании, либо вставляют текстом на самом видео. Сколько у блогера месяцев весит реклама, столько он и должен продлевать этот токен, за который, кстати, ему тоже платят. Соответственно, потом доходы по рекламе очень легко можно отследить, так как все данные есть в реестре. У большинства блогеров есть либо штатный бухгалтер в агентстве, либо он на индивидуальном сотрудничестве, который ведет все расчеты. После громких историй со штрафами за налоги уже никто не хочет рисковать, даже если этот риск из-за финансовой неграмотности. Кроме того, любой банк предоставляет при открытии ИП бухгалтерское сопровождение. Правда, за дополнительную плату, но уже не проблема урегулировать вопросы с налогами. И можно сосредоточиться на своем творчестве и зарабатывать. С уходом TikTok основной фокус смещен на Telegram и ВК — эти платформы хотя бы работают на русскую аудиторию, а главное, позволяют рекламодателям доходить через блогеров до целевой аудитории.

«За ошибки банков расплачиваются блогеры»

Блогер, президент Национальной ассоциации блогеров Ольга Берек

Считать и платить налоги блогерам несложно, если их заработок условно более миллиона рублей. Для этого есть профессиональный персонал, как, например, у меня. Те, кто немного подзапустил это дело, сейчас распутывают юридические закавыки, активно разбираются с бухгалтерией, решают свои проблемы. Но есть «маленькие» блогеры, у которых реклама стоит 500–700 руб., это самая незащищенная, серая зона. В связи с введением закона о маркировке большая часть таких блогеров, у который нет ИП, приостановила свою деятельность, потому что стоимость маркировки и штрафы за ошибки в ней зачастую превышают доходы от рекламы, люди стали заниматься другими делами. Соответственно, страдает и малый бизнес, который рекламировался у таких небольших инфлюенсеров. Понятна история с желанием минимизировать налоги, для этого находятся новые и новые варианты. Это уже не обналичка, которую смогли уничтожить. Дробление проплат по разным картам для крупных игроков тоже сейчас неактуально, и здесь в основном переходят на форму патента. Серьезные проблемы в качестве услуг. Бухгалтерией блогеры часто пользуются на аутсорсе прежде всего в банках, которые предлагают эту услугу. Но многие банки нередко глубоко не вникают в работу каждого клиента, и в результате возникают ошибки, за которые расплачиваются блогеры, ничего не понимающие в бухгалтерии. Есть также серьезная проблема с низкой квалификацией индивидуальных бухгалтеров, которые почему-то думают, что они специалисты, но не имеют ни образования, ни опыта работы. К тому же есть примеры, когда такие люди пытаются обслуживать 40, а то и 60 компаний. В результате эти горе-специалисты тонут в своей некомпетентности, а страдает клиент.

«Я часто подстраховываюсь и переплачиваю»

Видеоблогер Евгений Баженов (BADCOMEDIAN)

Я с самого старта блога, как только начал получать деньги, зарегистрировал ИП, завел бухгалтерию и т. д. И с тех пор у меня не было проблем с невыплатой или задержкой выплаты налогов. Сейчас у меня есть человек, который помогает решать проблемы с финансами, в том числе налоговыми проплатами, чтобы все было вовремя и в полном объеме. Более того, я часто подстраховываюсь и переплачиваю, благо деньги все равно не пропадают. Правда, у меня считать налоги с блогов не так сложно, нет рекламных интеграций и соответствующих сложных договорных отношений, есть донаты — пожертвования, с которых я тоже плачу налоги, хотя многие этого не делают. Слава богу, мне повезло с моим финансовым помощником. Он все тщательно отслеживает и вовремя оформляет документы и проводит оплаты. Знаю, что не всем так везет и приходится методом проб и ошибок искать квалифицированного бухгалтера.

«Есть три варианта уплаты налогов»

Менеджер блогера Саши Спилберг, эксперт по SMM Александр Балковский

Есть три варианта уплаты налогов. Первый — при доходе меньше 2 млн руб. в год от рекламы в соцсетях — самозанятый платит 4–6%. Таких блогеров более 90%. Бухгалтер здесь не нужен, исключая случаи умственной отсталости блогера. Второй вариант — для успешного меньшинства, тех, кто зарабатывает от 2 млн до 200 млн руб. в год от рекламы в соцсетях и смежных бизнесах. 99,99% таких блогеров платят налоги как ИП (6% государству, остальное себе). Мы в этой группе и всегда рассчитывались с государством как ИП.

Третий способ — для сверхуспешных единиц. Но я не слышал, кто из блогеров на рекламе в соцсетях зарабатывает в России более $2 млн. Скорее, это те, кто кроме рекламы в соцсетях выпускает свой мерч, открывает рестораны, фирмы по производству одежды или инфоцыганят. Они могут зарабатывать и больше, но система налогообложения переходит от упрощенной к обычной — с НДС и т. д. Имея доход более $2 млн, можно позволить грамотных бухгалтера, операционного директора и финансового менеджера! Государство не предъявляет претензии к блогеру Wylsacom, потому что у него все грамотно организовано и все налоги платятся. Другая история у госпожи Блиновской, хотя, скорее всего, она зарабатывала больше, чем Wylsacom.

«У нас не такой большой объем рекламы»

Телеведущая, индивидуальный предприниматель—руководитель проекта Vitamin-L, ЗОЖ-блогер Юлия Бордовских

У нас не такой большой объем рекламы, чтобы это становилось проблемой. Скорее, еще только нарабатываем долговременные партнерские связи. Но, разумеется, мои менеджеры следят, чтобы соблюдать требования законодательства.

«Блог у меня как хобби»

Сергей Лесневский, автомобильный блогер

Я никогда не ставил задачи зарабатывать на блоге и не монетизирую его. Он у меня как хобби, которое я могу себе позволить. У меня нет проблем и подводных камней.

Юлия Юрасова, Елена Федотова, Михаил Малыхин, служба «Прямая речь»

Источник https://www.kommersant.ru/apps/152707?from=doc

"Деньги". Приложение №7 от 18.04.2024, стр. 45