Про снижение нагрузки на бухгалтерию:

- Как снижается нагрузка на бухгалтерию при АУСН Онлайн?

- АУСН онлайн - потребуется ли бухгалтерское ПО?

- Без бухгалтера никак и в упрощенном автоматизированном УСН Онлайн

- Где работник получит 2-НДФЛ?

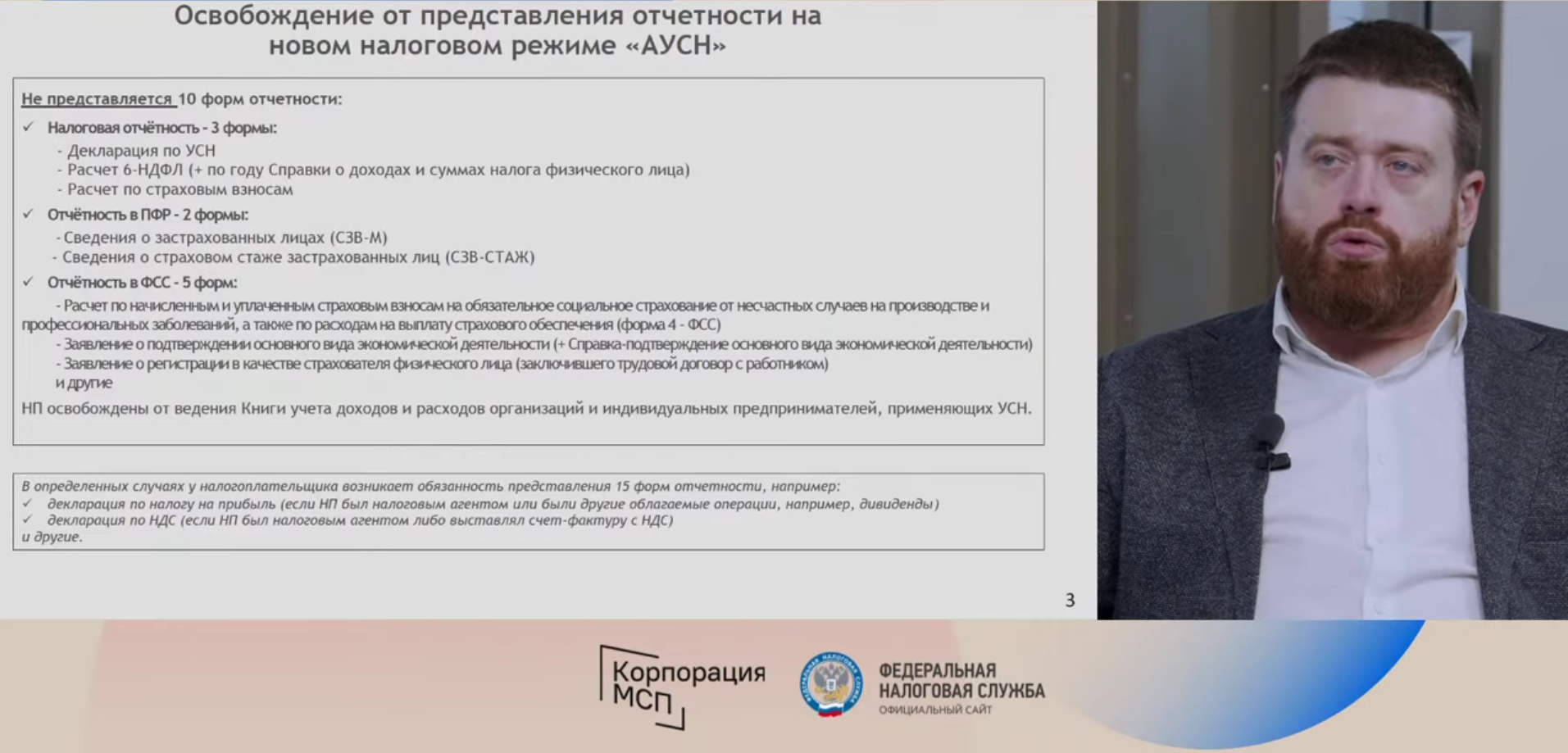

- Какие отчеты отменяются при АУСН УСН Онлайн?

- Какие отчеты в ФНС отменяются при АУСН Онлайн?

- Какие отчеты в ФCС отменяются при АУСН Онлайн?

- Какие отчеты в ПФР отменяются при АУСН Онлайн?

Еще про АУСН Онлайн:

- АУСН - налог только с выручки и без страховых взносов

- Автоматизированная УСНО 2022

- Без бухгалтера никак и в упрощенном автоматизированном УСН Онлайн

- Где работник получит 2-НДФЛ?

- Какие отчеты отменяются при АУСН УСН Онлайн?

- Когда можно перейти на УСН Онлайн Автоматизированный АУСН

- Кому выгодно перейти на УСН Онлайн Автоматизированный АУСН

- Кто может перейти на УСН Онлайн Автоматизированный АУСН

- О новом налоговом режиме ФНС для малого бизнеса

- Обязанности налогового агента по НДФЛ при АУСН Онлайн

- Принят ГД РФ законопроект О проведении эксперимента АУСН Онлайн

- Роль банка при АУСН Онлайн

- Что такое УСН Онлайн 2022?

- в ТПП РТ рассказали об УСН Онлайн

Подробные консультации (платные) по всем этим вопросам можно получить по электронным каналам связи (Skype, Zoom, телефон и т.п.) или в офисе компании в Казани (по предварительной записи) - оставьте заявку и напишите нам свой вопрос

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы можем помочь Вам законно снизить налоги.

Путем применения законных налоговых льгот и преференций (по НК РФ и региональным законам - субъектов РФ):

- проверка (подходят ли Ваши компании под какие-либо)

- подготовка компании для применения налоговых льгот

- иногда - реструктуризация компании

- иногда выделение раздельного учета операций внутри компании

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по ППРФ и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Чем еще мы можем быть Вам полезны:

- разовые консультации по подготовке к конкурсам,

- экспертиза разработанных (своими силами) документов и заполненных форм заявки,

- доработка документов и форм заявки,

- разработка сметы проекта, финансовой модели, бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту,

- консультации по налогообложению гранта, бюджетным, казначейским процедурам, методике раздельного учета, отчетности, иным финансово-экономическим, маркетинговым вопросам

- сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти - до получения целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки,

- проведение исследований рынка (маркетинговых), оценка конкурентов, рекомендации по продвижению, развитию,

- многое другое - обращайтесь к нам за услугами и консультациями.

ОСНОВНЫЕ ПАРАМЕТРЫ РЕЖИМА: Упрощение (отмена) отчетности

Упрощение (отмена) отчетности

В налоговую больше не нужно будет представлять:

- декларацию по УСН,

- расчет 6-НДФЛ и

- справки о доходах и суммах налога физического лица (НДФЛ),

- расчет по страховым взносам (РСВ).

В ПФР больше не нужно представлять:

- сведения о застрахованных лицах (СЗВ-М),

- сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ).

В ФСС больше не нужно представлять:

- расчет по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний,

- расчет по расходам на выплату страхового обеспечения (форма 4 - ФСС),

- заявление о подтверждении и справку-подтверждение основного вида экономической деятельности,

- заявление о регистрации в качестве страхователя физического лица и другие.

- Кроме того, плательщикам АУСН больше не нужно вести книги учета доходов и расходов в отличие от организаций и индивидуальных предпринимателей, применяющих УСН.

В каких случаях отчетность остается?

Декларация по налогу на прибыль — если налогоплательщик был налоговым агентом или выплачивал дивиденды.

Декларация по НДС — если налогоплательщик был налоговым агентом или выставлял счет-фактуру с НДС.

При применении АУСН по-прежнему необходимо предоставлять в фонды:

- сведения о трудовой деятельности зарегистрированного лица (СЗВ-ТД), а также

- все остальные формы, если заключаются договоры гражданско-правового характера.

Что надо будет представлять в уполномоченный банк :

Всю деятельность можно будет вести не только через личный кабинет налогоплательщика, но и через специальные кабинеты банков.

- Выплата заработной платы сотрудникам,

- расчет НДФЛ,

- уплата налогов – часть этих функций банк берет на себя.

Как перейти на АУСН?

Новый бизнес

Если вы планируете начать бизнес в качестве индивидуального предпринимателя или юридического лица после 1 июля 2022 года, то уведомление о переходе на АУСН можно подать не позднее 30 календарных дней с даты постановки на учет в налоговом органе.

Действующий бизнес

Для действующих организаций и предпринимателей АУСН будет доступен с 1 января 2023 года. Уведомить о переходе на АУСН необходимо не позднее 31 декабря предшествующего переходу года. Сделать это можно через личный кабинет налогоплательщика или уполномоченный банк.

Как перейти на АУСН?

Взаимодействие с банками

Всю деятельность можно будет вести не только через личный кабинет налогоплательщика, но и через специальные кабинеты банков. Выплата заработной платы сотрудникам, расчет НДФЛ, уплата налогов – часть этих функций банк берет на себя. Тем самым освободив время для более важных задач.

Взаимодействие с банками

Перечень уполномоченных кредитных организаций

| ИНН | ОГРН | Наименование | Дата включения в реестр |

|---|---|---|---|

| 2204000595 | 1022200525841 | АО КБ «Модульбанк» | 23.06.2022 |

| 7707083893 | 1027700132195 | ПАО Сбербанк | 27.06.2022 |

| 7728168971 | 1027700067328 | АО «Альфа-Банк» | 27.06.2022 |

| 7706092528 (КПП 770543002) |

1027739019208 | Филиал Точка ПАО Банка «ФК Открытие» | 28.06.2022 |

| 7744000912 | 1027739019142 | ПАО «Промсвязьбанк» | 28.06.2022 |

| 7710140679 | 1027739642281 | АО «Тинькофф Банк» | 26.07.2022 |

Перечень уполномоченных кредитных организаций

Информация для кредитных организаций

Документы

Вопросы

| В каких субъектах РФ проводится эксперимент по установлению АУСН?

В Москве, Московской и Калужской областях, а также Республике Татарстан. Источник информации: Пункт 2 статьи 1 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| В течение какого срока данный эксперимент?

Период его проведения — с 1 июля 2022 года до 31 декабря 2027 года включительно. Источник информации: Пункт 3 статьи 1 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Кто может воспользоваться АУСН?

Организации и индивидуальные предприниматели, годовой доход которых не превышает 60 млн руб., а численность наемных работников - пяти человек. При этом следует соблюсти и иные ограничения, предусмотренные статьей 3 Федерального закона № 17-ФЗ. Источник информации: Пункт 23, пункт 28 статьи Статья 3 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Как и когда можно перейти на АУСН?

С 1 июля 2022 года применять его смогут вновь зарегистрированные налогоплательщики (ИП, организации), соответствующие требованиям пункта 2 статьи 3 Федерального закона № 17-ФЗ. Они уведомляют налоговый орган через свой личный кабинет налогоплательщика о переходе на АУСН не позднее 30 календарных дней с даты постановки на учет, указывая выбранный объект налогообложения. С 1 января календарного года (в том числе с 1 января 2023 года) применять этот режим смогут зарегистрированные ранее организации и ИП, соответствующие требованиям пункта 2 статьи 3 Федерального закона № 17-ФЗ. Для этого им также следует уведомить налоговый орган через личный кабинет налогоплательщика. Сделать это необходимо не позднее 31 декабря года, предшествующего году перехода. Источник информации: Статья 3, Статья 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Является ли применение АУСН добровольным? Если компания подходит по всем параметрам для этой системы, но не переходит, будут ли какие-либо нарекания?

Переход на специальный налоговый режим доброволен. Если компания подходит по всем параметрам для этой системы, но не переходит на режим, никаких нареканий не будет. Введение АУСН не отменяет для налогоплательщиков возможность применения действующих налоговых режимов, в том числе УСН. Источник информации: Статья 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Может ли налогоплательщик и дальше применять АУСН, если в течение месяца количество наемных работников увеличилось и составило более пяти человек?

Нет, не может. Налогоплательщик не вправе применять АУСН, если средняя численность наемных работников превышает за налоговый период пять человек. Если это произошло, он утрачивает право на применение специального налогового режима с начала календарного месяца, в котором допущено такое превышение. Источники информации: Пункт 28 части 2 статьи 3 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». Пункт 6 статьи 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Может ли применять АУСН некоммерческая организация, например, товарищество собственников недвижимости?

Нет, не может. Некоммерческие организации не вправе применять данный режим Источник информации: Пункт 25 статьи 3, Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Какие налоговые ставки предусмотрены АУСН?

Налоговые ставки зависят от выбранного объекта налогообложения:

Источник информации: Статья 11 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Нужно ли подавать декларацию по налогу в связи с применением АУСН?

Нет, не нужно. Декларация по налогу в связи с применением АУСН в налоговые органы не представляется. Источник информации: Статья 13 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Как будет рассчитываться налог у плательщиков, применяющих АУСН?

Налоговые органы автоматически рассчитают налог на основании данных ККТ, сведений, переданных уполномоченными кредитными организациями, а также данных о доходах, отраженных в личном кабинете налогоплательщика. На основе полученной информации налоговый орган исчислит налог и сообщит налогоплательщику его сумму и реквизиты для уплаты через личный кабинет или уполномоченную кредитную организацию. Источник информации: Статья 12 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| За какой период исчисляется налог при применении АУСН?

Налоговый период - календарный месяц. Следовательно, налог при применении АУСН рассчитывается ежемесячно. Источник информации: Статья 10 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Каков срок уплаты налога при применении АУСН?

Налог уплачивается ежемесячно не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Заплатить можно самостоятельно или уполномочить на его перечисление кредитную организацию, которая включена в реестр. Источник информации: Часть 8 статьи 12 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| От подачи какой налоговой отчетности освобождаются налогоплательщики, применяющие АУСН?

Им не придется сдавать:

Обязанность представления других форм налоговой отчетности может возникнуть при наступлении иных обстоятельств, например, при наличии имущества, имеющего кадастровую стоимость, выплате дивидендов, импорте товаров. Источники информации: Статья 13 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». Часть 2 статьи 18 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». Часть 11 Статьи 17 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| В каком случае налогоплательщик утрачивает право на применение АУСН?

При нарушении требований, предусмотренных частью 2 статьи 3 Федерального закона № 17-ФЗ от 25.02.2022. Данное право утрачивается с начала календарного месяца, в котором допущено несоответствие требованиям:

Источник информации: Часть 2 статьи 3 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». Пункт 6 статьи 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Возможно ли совмещение АУСН с другими режимами?

Организации и ИП, применяющие иные режимы налогообложения, использовать АУСН не могут. Например, ИП не может совместить АУСН и патентную систему налогообложения. Источник информации: Пункт 19 части 2 статьи 3 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Налогоплательщик утратил право на применение АУСН. Что делать?

Он обязан уведомить налоговый орган в электронной форме через личный кабинет налогоплательщика или уполномоченную кредитную организацию об утрате данного права. Сделать это следует не позднее 15 числа месяца, следующего за периодом, в котором возникло несоблюдение требований части 2 статьи 3 ФЗ № 17-ФЗ. Источник информации: Пункт 6 статьи 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

| Какой режим применяет налогоплательщик с даты утраты права на применение специального налогового режима?

С этой даты он считается перешедшим на общий режим налогообложения. Такие организации и ИП вправе уведомить налоговый орган о переходе на УСН или ЕСХН с даты утраты права на применение АУСН. Источники информации: Пункт 6 статьи 4 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». Пункт 9 статьи 4 Федерального закона от 25.02.2022 от 25.02.2022 № 17-ФЗ «О проведении эксперимента по установлению специального налогового режима» «Автоматизированная система налогообложения». |

| В какой бюджет будут поступать доходы от АУСН (в федеральный, региональный или местный)?

Налог распределяется в следующем порядке: 46% - в федеральный бюджет, 54% - в бюджет субъекта РФ. Источник информации: Федеральный закон от 25.02.2022 № 22-ФЗ «О внесении изменений в статьи 50 и 56 Бюджетного кодекса Российской Федерации». |

| Возможен ли повторный переход на АУСН?

Повторный переход на АУСН после прекращения его использования не запрещен. Сделать это можно с начала календарного года, уведомив налоговый орган не позднее 31 декабря предшествующего налогового периода. Подать такое уведомление можно только при соблюдении требований, предусмотренных частью 2 статьи 3 ФЗ от 25.02.2022 № 17-ФЗ. Источник информации: Федеральный закон от 25.02.2022 № 17-ФЗ «О проведении эксперимента по установлению специального налогового режима» «Автоматизированная система налогообложения». |

| Имеет ли значение, в каком банке открыт счет?

Да, имеет. Налогоплательщики, применяющие АУСН, не могут иметь расчетные счета в других банках, кроме как в уполномоченных. Источник информации: Пункт 29 части 2 статьи 3 Федерального закона от 25.02.2022 №17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения». |

Мы разработали калькулятор УСН Онлайн - упрощенный расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Купить калькулятор экономии АУСН за 250 рублей

Мы можем сделать индивидуальный (под ваш бизнес) расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Заказать индивидуальный расчет экономии за 2 500 рублей

Подробные консультации (платные) по всем этим вопросам можно получить по электронным каналам связи (Skype, Zoom, телефон и т.п.) или в офисе компании в Казани (по предварительной записи) - оставьте заявку и напишите нам свой вопрос

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Как считается ССЧ:

- Методика расчета ССЧ

- Формула для расчёта ССЧ

- Формула для расчёта ССЧ

- Как считается ССЧ при применении АУСН

- Средняя численность методика Росстата

- Какие отчеты отменяются при АУСН УСН Онлайн?

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы разработали калькулятор УСН Онлайн - упрощенный расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Купить калькулятор экономии АУСН за 250 рублей

Мы можем сделать индивидуальный (под ваш бизнес) расчет экономии по налогам при переходе на АУСН с других режимов - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН.

Заказать индивидуальный расчет экономии за 2 500 рублей

Мы можем сделать индивидуальную (под ваш бизнес) финансово-экономическую модель - прогноз развития бизнеса (по нескольким юридическим лицам), включающую расчет по нескольким налоговым режимам - ОСН (с НДС), ПСН (патент для ИП), УСН (доходы, доходы-расходы), ЕСХН, АУСН.

Заказать индивидуальную фин.модель (от 7 500 рублей, цену уточнять у консультанта)

Про банки и их роль:

- АУСН - налог только с выручки и без страховых взносов

- Автоматизированная УСНО 2022

- Без бухгалтера никак и в упрощенном автоматизированном УСН Онлайн

- Где работник получит 2-НДФЛ?

- Какие отчеты отменяются при АУСН УСН Онлайн?

- Когда можно перейти на УСН Онлайн Автоматизированный АУСН

- Кому выгодно перейти на УСН Онлайн Автоматизированный АУСН

- Кто может перейти на УСН Онлайн Автоматизированный АУСН

- О новом налоговом режиме ФНС для малого бизнеса

- Обязанности налогового агента по НДФЛ при АУСН Онлайн

- Принят ГД РФ законопроект О проведении эксперимента АУСН Онлайн

- Роль банка при АУСН Онлайн

- Что такое УСН Онлайн 2022?

- в ТПП РТ рассказали об УСН Онлайн

Про банки и их роль:

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Мы можем помочь Вам получить льготные деньги:

Путем участия в программах и конкурсных отборах (по ППРФ и региональным НПА):

- субсидии

- гранты

- целевые бюджетные средства

- льготные займы фондов

- льготные кредиты банков

- земельные участки без торгов

- льготные ставки аренды земли и имущества

При необходимости - обращайтесь к нам!

Оплатить консультацию по вопросу можно здесь

Заказать консультацию или сделать заявку на обучение можно:

- или через форму обратной связи

- или через форму контактов внизу страницы

- или опишите кратко суть Вашего проекта (это уменьшит количество уточняющих вопросов)

Узнайте, как бизнесу легально сэкономить на налогах до 8 млн ₽ в год*** и избавиться от лишней бюрократии

Нет дополнительных взносов 1% свыше 300 тыс.

АУСН — новая автоматизированная упрощённая система налогообложения. Единая ставка налога:

- 8% — АУСН «Доходы»

- 20% — АУСН «Доходы минус расходы»

Снижается нагрузка на предпринимателя (изъятие части прибыли в виде страховых взносов)

При АУСН Онлайн нет взносов на обязательное страхование:

- медицинское,

- пенсионное и

- социальное страхование сотрудников*

* остается только фиксированный страховой взнос на случай травматизма в ФСС - на него льгота не распространяется - его ставка от 0,2% до 15% в зависимости от категории профессионального риска (категории ОПО - опасности производственного объекта)

Снижение нагрузки на бухгалтерию**

Автоматический ежемесячный расчет и оплата налога АУСН

Без сдачи декларации и освобождение от значительной части отчетности по страховым взносам

Но остается обязанность налогового агента по НДФЛ с выплат физическим лицам (зарплата сотрудникам, гонорары по договорам ГПХ с "физиками", не являющимися "самозанятыми", то есть не применяющими режим "Налог на профессиональный доход" - НПД) - надо за них сдавать отчетность, рассчитывать, удерживать, перечислять НДФЛ в бюджет.

Вам подходит АУСН, если:

- Доход до 60 млн ₽ в год

- ССЧ - до 5 сотрудников, включая ГПХ и совместителей

- Находитесь фактически и зарегистрированы (или собираетесь регистрироваться) в Москве, Московской области, Татарстане или Калужской обл.

- все операции будут проводиться через 1 р/с, открытый в уполномоченном банке***

Калькулятор налогов

*** Пример расчета экономии на налогах и взносах

Пример №1

Налогоплательщик - ИП

Годовой доход - 20 000 000 ₽

Сотрудников - 5

Средняя зарплата 1 сотрудника в месяц 300 000 ₽ (это конечно очень крутой программист или бизнес-аналитик дефицитный ИТ-специалист)

Расход без зарплаты 4 000 000 ₽

Платежи по УСН/АУСН за год в зависимости от выбранного налогового режима:

- По УСН 6 (Доходы) 3 635 329 ₽ П

- о АУСН 8 (Доходы) 1 602 040 ₽

- По УСН 15 (Доходы минус расходы) 3 235 104 ₽

- По АУСН 20 (Доходы минус расходы) 602 040 ₽ ВЫГОДНEE

***Расчёт приблизительный, для наиболее точных расчётов вы можете обратиться к нам

Пример №2

Налогоплательщик - ООО (Юридическое лицо)

Годовой доход 60 000 000 ₽

Сотрудники 5

Средняя зарплата 1 сотрудника в месяц Зарплата 800 000 ₽

Расход без зарплаты 4 000 000 ₽

Платежи за год в зависимости от типа налогового режима

- По УСН 6 (Доходы) 9 117 529 ₽

- По АУСН 8 (Доходы) 4 802 040 ₽

- По УСН 15 (Доходы минус расходы) 7 917 529 ₽

- По АУСН 20 (Доходы минус расходы) 1 802 040 ₽ ВЫГОДНEE

***Расчёт приблизительный, для наиболее точных расчётов вы можете обратиться к нам

Чем выше зарплата сотрудников, тем ощутимее экономия по АУСН

Налогоплательщики не освобождены от кадрового и бухгалтерского учёта, но мы можем взять это на себя:

- Разметка операций с корректностью 96%

- Поддержка загрузки реестров из 1С:ЗУП и конвертирование по АУСН

- Необходимый функционал для передачи информации по кадрам в налоговую или банк

- Бухгалтерия «под ключ»: проверяем разметку, общаемся с ФНС и многое другое

- Кадровый документооборот и бухгалтерия

Вопросы и ответы

Как происходит расчёт налога? Как узнать, сколько платить?

Надо обслуживаться в банке, который присоединился к информационному обмену с ФНС.

Теперь данные по расчётному счёту, онлайн-ККТ налогоплательщиков на АУСН будут передаваться в налоговую напрямую и рассчитываться непосредственно ФНС до 15 числа каждого месяца.

Уплачивать налог нужно будет ежемесячно (до 25 числа)

А если ФНС неверно рассчитает налог?

Чтобы ваши налоги рассчитывались правильно, необходимо самостоятельно следить за разметкой банковских операций или поручить эту работу нашему бухгалтеру

Смогу ли я платить сотрудникам наличными?

К сожалению, нет.

На АУСН нельзя пользоваться наличными, зарплата перечисляется только на карту. Также нельзя пользоваться расчётными счетами в банках, не включённых в специальный реестр

А если бизнес зарегистрирован раньше начала действия АУСН?

Если ваш бизнес зарегистрирован раньше начала действия нового налогового режима, то вы можете подать заявку уже сейчас.

- В случае, если ФНС даст положительный ответ, можно перейти на эту систему налогообложения с 1 января 2023 года.

- Если нет — дадим инструкцию, как это исправить

Что такое АУСН?

Памятка https://ausn.nalog.gov.ru/

АУСН Автоматизированная упрощенная система налогообложения - специальный налоговый режим, при котором отчетность почти полностью отменяется, а налоги рассчитываются автоматически.

Эксперимент пройдет с 1 июля 2022 года по 31 декабря 2027 года в четырех субъектах Российской Федерации:

— Москве,

— Московской области,

— Калужской области,

— Республике Татарстан.

Основные преимущества АУСН.

Упрощение, а в большинстве случаев отмена налоговой отчетности и отчетности в государственные внебюджетные фонды.

Страховые взносы платить не нужно. Социальные гарантии обеспечиваются из бюджета.

Не нужно отслеживать сроки подачи документов и изменения форматов документов.

Доходы и расходы определяются по данным ККТ, уполномоченных банков и сведений, которые сами налогоплательщики указали в личном кабинете.

Налог рассчитывается автоматически и не самим налогоплательщиком, а налоговым органом.

Часть функций налоговых агентов по НДФЛ передана банкам.

ОСНОВНЫЕ ПАРАМЕТРЫ РЕЖИМА:

Кто может перейти на АУСН?

Кто может перейти на АУСН?

С 1 июля 2022 года – все новые индивидуальные предприниматели и организации, а с 1 января 2023 года – остальные ИП и ЮЛ. Переход добровольный.

При этом они должны одновременно соблюдать следующие условия:

- численность работников не более пяти человек,

- годовой доход не более 60 млн рублей,

- остаточная стоимость основных средств у организаций не более 150 млн рублей,

- расчетные счета открыты только в уполномоченных банках,

- зарплату выплачивают только в безналичной форме,

- не применяют другие специальные налоговые режимы.

ОСНОВНЫЕ ПАРАМЕТРЫ РЕЖИМА:

Порядок и сроки уплаты налога на АУСН

Порядок и сроки уплаты налога на АУСН

Налоговый период — месяц

Не позднее седьмого числа следующего месяца плательщику АУСН следует проверить, правильно ли банк разметил операции, на основе которых будет рассчитываться налог.

Налог рассчитывает налоговый орган. Уведомление о необходимости его уплаты налогоплательщик получает не позднее 15 числа месяца, следующего за налоговым периодом.

Уплатить налог следует не позднее 25 числа того же месяца.

ОСНОВНЫЕ ПАРАМЕТРЫ РЕЖИМА: Объект налогообложения АУСН

Объект налогообложения АУСН

При переходе на АУСН, а также раз в год с 1 января налогоплательщики могут выбрать объект налогообложения «доходы» или «доходы, уменьшенные на расходы».

| Доход | Доход минус расход | |

|---|---|---|

| Ставка | 8% | 20% |

| Доходы | Источник: ККТ, банк, личный кабинет | Источник: ККТ, банк, личный кабинет |

| Расходы | Источник: ККТ, банк | |

| Торговый сбор | Уменьшает сумму налога (можно перенести на будущие периоды) |

Увеличивает сумму расходов |

| Убыток | Не учитывается | Можно учесть в следующих периодах |

| Минимальный налог | Нет |

3% от полученного дохода |