Размышления об идеальной налоговой системе

- 2х- 3х налогообложение одного и того же по НК РФ

- Идеальную налоговую систему в РФ создать реально

- О налоговой системе: во что не верю

- Придумать эффективную налоговую систему для РФ

- Пример эффективной налоговой системы в VII - XVI веках н.э.

- Размышления о будущей налоговой системе: во что верю

- Размышления о текущей налоговой системе

- Сложности и избыточность налогообложения

- Чем будут заниматься высвободившиеся бухгалтера - инспектора?

- АУСН онлайн еще 1 шаг к идеальной налоговой системе

Чем мы можем быть полезны?

Мы делимся с Вами своим опытом и экспертным мнением:

- Отвечаем на вопрос: "Где взять деньги на проект?"

- Разъясняем понятия и термины, доносим суть

- Проверяем компетенции и уровень понимания команды,

- Проверяем готовность команды начать и завершить проект,

- Обучаем команду недостающим знаниям и навыкам,

- Команда перенимает знания - учится - в работе по проекту,

- Разъясняем простым языком - "разжевываем" - сложную и объемную информацию,

- Избавляем от необходимости:

- прочтения 100х страниц разной документации,

- прочтения 100х страниц законов, НПА,

- просмотра 100х часов семинаров, презентаций

- траты 100х часов поиска экспертов, обладателей информации, носителей компетенций

- траты 100х часов назначения и проведения встреч,

- траты 100х часов на вопросы/ответы,

- траты 100х часов на разговоры: полезные и "не очень",

- покупки специализированного ПО,

- другие расходы на свой штат

- Мы даем "сухой остаток" - итог, квинтэссенцию полезности,

- Отвечаем на вопросы:

- Какие есть программы, льготные финансы?

- На что дают деньги?

- Кому дают, а кому - нет?

- Как в них участвовать?

- Какие требования?

- Какие есть "подводные камни"?

- Что влияет на повышение вероятности "победы"?

- Как повысить шансы заявки победить?

- Какие суммы реально получить?

- Какая документация нужна?

- Как ее сделать?

- Чем мы можем посодействовать?

- Как лучше "упаковать" проект?

- Много других плюсов привлечения экспертов на аутсорсинг

Оказываем услуги консультационного сопровождения и разработки документации:

- для резидентов и управляющих компаний (УК) промышленных площадок, индустриальных парков, технопарков, территорий опережающего развития (ТОР, ТОСЭР, ОЭЗ, СЭЗ), других объектов инфраструктуры - разработка: юридической документации, концепции, бизнес-плана развития проекта, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, пакета документации,

- консультируем по финансово-экономическим, юридическим вопросам, маркетингу (исследование рынка, продвижение),

- содействуем в получении целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти России,

- разная консультационная и информационная поддержка участников государственных конкурсов на соискание государственной поддержки в виде налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах Республики Татарстан и России,

- привлечение партнеров в проект, бизнес.

При необходимости - обращайтесь к нам!

Еще по теме:

Источники финансовых ресурсов для бизнеса, проекта:

- Компенсация % по кредиту СМСП в РТ

- Льготные 3% займы в моногородах РТ

- Льготные 5% годовых займы

- Льготные 0% и 5% займы Фонда развития моногородов

- Льготный лизинг под 6% годовых российского оборудования

- Льготные займы Фонда поддержки предпринимательства РТ

- Льготные 1% год займы Фонда развития промышленности РТ

- Предоставление гарантий Корпорации МСП

- Поручительство Гарантийного фонда до 70 процентов

- Кредит 5% год 5 млн рублей до 3 лет экспортерам Татарстана

- Льготные (ниже среднерыночной) кредиты и лизинг Татарстан

- Субсидии на возмещение уплаченных процентов по кредитам

Про земельные участки и налоговые льготы:

- Муниципальные земельные участки в аренду - без торгов

- Аренда муниципальных зданий по нулевой ставке

- Льготная (15% от кадастра) цена выкупа земельных участков

- Муниципальные з/у в аренду УК индустриальных парков и промышленных площадок без торгов по ЗК РТ

- Нулевая ставка аренды з/у резиденту ТОСЭР

- Бесплатная аренда з/у резиденту индустриального парка

- Как влияют льготы, преференции ТОСЭР, ОЭЗ, промышленного парка на экономику проекта

- Льготная (0,1% от кадастровой стоимости) цена выкупа з/у

- Транспортный налог

- Патентная система налогообложения Республики Татарстан

- Налог на имущество организаций Татарстан

- Где инвестору разместить производство?

- Заявка на подбор земельного участка

- Как влияет создание промышленной площадки, индустриального парка в районе на экономику и уровень жизни

- Конкуренция и партнерство в развитии территорий РТ

- Cоздание ТОСЭР для промышленных территорий (индустриальных парков) в муниципальных районах

- ТОСЭР Промышленные (индустриальные) площадки (парки)

- Где выгоднее разместить свое производство?

- Кооперация резидентов промышленного парка

- Ипотека промышленных зданий для индустриальных парков

- Как влияют тарифы, ФОТ льготы ТОСЭР, ОЭЗ, промышленного парка на экономику проекта

- Как научиться использовать имеющиеся ресурсы? Об эффектах от кооперации: смежники, субконтрактация

Исходим из следующего:

эффективная нормальная налоговая система:

- она с почти абсолютной - собираемостью -

- из-за выбора (желания) платить налоги (когда налого плательщик выбирает - мне лучше честно платить налог (потому что они низкие и справедливые) - это проще чем обманывать (скрывать объект налогообложения)

- она с легкой само-администрируемостью системы (про это ниже)

- ее донастройка - в виде приоритетов для бизнеса - налоговых льгот (ИТ, электроника, туризм, иные критически важные отрасли промышленности,)

мое мнение: первые правильные шаги мудрых людей к построению нормальной эффективной налоговой системы (налогообложение пропорционально доходу ФЛ) - это режимы:

- "упрощенка" (УСНО "доходы"),

- "вмененка" (в нормальном виде),

- патентная система для ИП,

- Налог на профессиональный доход (НПД или "самозанятость")

Считаю, что системы ОСНО и системы, подобные "УСНО доходы-расходы" - неэффективны:

- они вынуждают бизнес вести НЕ нужный самому бизнесу "налоговый учет",

- бизнес содержит бухгалтера (ов) не только для своих нужд (материальный учет, сверка с контрагентами, расчет ФОТ), но и для обслуживания гос.фискальной системы - расходы на это лежат на бизнесе

Считаю, что адресные стимулирующие инвестиции налоговые льготы (приоритетным проектам, проектам), ТОР в ЗАТО, Дальнем Востоке, ТОСЭР в моногородах - это пока только шаги по "выравниванию" для некоторых категорий инвесторов "острых углов" НЕэффективной налоговой системы (помимо другого предназначения этих инструментов развития территории - условий для привлечения инвесторов) - она реализуется и администрируется очень "убого" и по-хорошему должна быть распространена на всю юрисдикцию РФ

7) Система, которая внедрена сейчас - неэффективна:

- ни с точки зрения справедливости и "посильности" (облагается все и вся: и доход граждан и доход компаний и имущество тех и других и ФОТ работников и прибыль работодателя и земля и транспорт и потребление в виде акцизов и НДС и налога с продаж) - значит налогоплательщики, чувствующие перегрузку просто недоплачивают налоги и не стыдятся этого

- ни с точки зрения собираемости (утаивается значительная сумма налоговой базы)

- ни с точки зрения администрирования - очень большие затраты на обслуживание всей этой системы (1/2 страны занимается бухгалтерским учетом - составлением по написанным правилам, 1/2 - занимается контролем правильности бухгалтерского учета и расчета налогов)

- двойное и тройное обложение одного и того же (ННП+НДС+"страховые" взносы = все это с добавленной стоимости: прибыль+ФОТ; НДФЛ и страховые взносы = все это с ФОТ; есть и другие примеры)

- в ней заложен принцип налогообложение "доходы минус расходы" (уже сложно)

- Минфин утверждает перечень расходов, которые "вы можете принять к вычету" (еще сложнее и нечестно),

- бухгалтер вынужден регулярно это все считать и ежемесячно (теперь уже) отчитываться,

- ФНС это отслеживает (и санкции предусмотрены)

Причем это касается и общей системы налогообложения (ОСНО с НДС) и многих спецрежимов "упрощёнки" - ЕСХН, УСНО доходы-расходы и всех режимов, где Минфин регулируют так называемую "налоговую базу", а также перечень расходов, которые подлежат вычету, при формировании базы

Одна из самых тяжелейших нагрузок на предпринимательское сообщество России:

- Инструкции Минфина по бухгалтерскому учету - по налогам и финансам "как мы должны были его вести" в 90-е и

- принятие в 2000-х Главы 25 НК РФ и других строк статей налогового кодекса "Как именно надо считать доходы и какие именно расходы прилагать к вычету"

- Любой налоговый учет - который вынуждены вести предприятия, микро Малый средний крупный бизнес любой формы собственности не бюджетники бюджетники.

Предприятие должно вести 1 вид учёта - как нужно БИЗНЕСУ, а не как сейчас:

- половина страны занимаются бухгалтерским учетом составлением по правилам написанным

- половина занимается контролем правильности бухгалтерского учета и расчета налогов

Об идеальной эффективной налоговой системе

Данность: исходим из следующего:

"Срисованные" неэффективные методы у других налоговых систем

Обложение движимого имущества компаний и ФОТ - считаю грубейшей ошибкой, не имеющий экономической подоплеки:

- налог с движимого имущества - не стимулирует проводить модернизацию / закупку дорогого нового обрудования (хоття есть и лизинг, но там они учтены эти налоги тоже)

- налог с недвижимого имущества в виде производственных зданий и жилья вводить в объекты в эксплуатацию и покупать их "в белую"

- налоги и "страховые" взносы с ФОТ - фонда заработной платы - не стимулируют "белую" зарплату и вынуждают бизнес использовать "схематоз" с договорами ГПХ и самозанятыми

В истории последнего 1500-летия была только одна эффективная налоговая система - с точки зрения:

- безусловной добровольной (не "из-под палки") собираемости налогов,

- легкости администрирования

- налоговая система должна быть легко администрируема (учет, контроль, планирование), а лучше естественным образом САМОАДМИНИСТРИРУЕМА

- налог должен быть безусловно собираем (не по принуждению)

- налог должен быть справедлив ко всем - независимо от вероисповедения, расы, возраста, социального статуса

- налог может учитывать имущественное положение (обсуждается)

- налог скорее всего, не может быть косвенным (включаться в цену - налог с продаж, НДС) - поскольку это не приводит волеизъявленю по уплате налога гражданина и не кортролируемо (обсуждается)

-

Налогообложение имущества граждан - только для состоятельных может быть какой-то налог на роскошь (отдельная неоднозначная тема)

- если у человека не будет возникать мыслей чего-то "утаить" - не будет появляться морального права скрывать (значит налог должен быть посильным и незначительным)

- при ставки вознаграждение 1/40 или 2.5 % с большой вероятностью у людей будет РЕЖЕ возникать желание утаить какую-либо часть своего дохода по сравнению с налогообложением 13% - в 20% - в 30%

- А если мы говорим о доходах компании налоговая нагрузка составляет от от 4 - 6 до 15 - 20 - 40% От выручки (налоговое бремя)

- высокое налогообложение доходов компаний - не стимулирует показывать доходы (значит оно должно быть приравнено к НДФЛ с граждан)

Про прибыль и доходы-расходы:

Высчитывать для налогообложения какую-либо прибыль - опять обречь общество на:

- инструкции Минфина

- 25 главу НК

- высчитывание базы доходы минус расходы - тяжело администрируемый - очень трудоемкий процесс

- доход компании* в виде оборота по ставке 1/40 или 2,5% от годового дохода и больше ничего (!)

- доход гражданина* по ставке 1/40 или 2,5% от годового дохода и больше ничего (!)

Детали:

- С доходами граждан которые самозанятые тоже всё понятно они платят 1/40 от своего дохода которые сами зарабатывают

- С индивидуальными предпринимателями которые не имеют наемных работников тоже всё понятно они платят одну 40 со своего дохода считай с выручки ИП

- С доходами бизнеса - компаний и корпораций тоже всё понятно: с выручки с оборота со всего денежного поступающего в разной форме в наличной и безналичной в перспективе наверное всё безналичный удерживается 1/40 перечисляется в бюджет всё обязанность выполнена.

- С работниками, которые работают у ИП или в различных организациях, предприятиях любой сферы тоже всё понятно:

- работодатель декларирует 100руб заработной платы в приложении в системе

- работники декларируют 100руб от своего имени в своей системе

- система удерживает 1/40 - все обязанность по налогообложению выполнено

5. Сложнее с налогообложением доходов собственников бизнеса - здесь возможны 2 взаимоисключающих варианта (на выбор и закрепление в учетной политике):

Первый вариант (посложней):

компания вводит систему декларирования дивидендов то есть всё что собственники бизнеса забирают из бизнеса на личное потребление облагается по ставке 1 40 и обязанность выполнено. К соответственно всё что собственники бизнеса составляют в бизнесе на развитие или тратят на операционный инвестиционный нужны компании она уже не облагается сложность заключается в необходимости разделения расходов на расходы накопления ну то есть фирмы развитие Яна расходы потребления то есть личные нужды собственников учредителей бизнеса

Например собственник бизнеса пошёл в магазин и купил что-то к чаю.Здесь могут быть два варианта:

1) это личное потребление и она подлежит налогообложению.

2) это для компании чтобы угощать клиентов или организовать какой-то корпоратив или организовать какой-то общественные мероприятия ну фактом кофе-брейк или что-то в этом роде и тогда это не личные расходы собственника и их надо вывести по-хорошему из-под налогообложения

Риски: возможно возникновение соблазна изменения соотношения между расходами накопления и расходами на потребление - то есть отнесение личных расходов к расходам фирмы

это неправильно - нельзя создавать условия для соблазна потому что чаще виноват не тот кто украл а тот кто дал возможность украсить гласит народная мудрость

Второй вариант - он проще и эффективнее

Например учредители приняли для себя, что они не будут вести учет расходов личного потребления расходов организации и осуществлять распределение между ними - потому что это весьма кропотливый учёт и расходы на содержание этого учёта могут превысить значимость точности учета и исчисления налога.

Поэтому учредители могут принять решение о том что помимо 1 40 с выручки компании они дополнительно отдадут ещё одну 40 от выручки компании ну то есть по сути 2 сороковых не два с половиной процент уже опять процентов от выручки и избавиться себя от необходимости вести трудоёмкий учёт разделение расходов тогда обязанность по налогообложению выполнено даже в какой-то степени с лихвой лучше ошибиться в большую сторону чем в меньшую. Таким образом учредителем и собственником бизнеса можно предложить две взаимоисключающие альтернативы хотите вести отдельный учет расходов на нужды организации пожалуйста введите водитель в компании понятие дивиденды оформляйте их документально и тогда сумма дивидендов будет облагаться по ставке 1/40 2,5% не хотите тоже есть такая возможность пожалуйста закрепить в учетной политике один из выбранных вариантов и облагать и таким образом

- налогообложения 1/40 доходов граждан (в том числе и работников у бизнесмена - предпринимателя, директора)

- налогообложения 1/40 доходов собственников бизнеса как граждан

- налогообложения 1/40 доходов самого бизнеса (по сути выручки, оборота)

- и должно быть справедливым - одинаковым - чтобы не было необходимости приводить себя в мини доходные слои населения или не декларировать спрятать какую-то часть своего дохода

Альтернативно ли налогообложению доходов собственников компании - обложение выручки компании

Конечно это элемент неравноправия - например, при равной сумме выручки у многих компаний

- разные составляющие себестоимости и разная маржа (прибыль)

Так, что налогообложение выручки компании - это не самая справедливая система налогообложения:

- обложить 2% с выручки при выручке 100руб для компанию которая себестоимость 90 то оан из прибыли 10 отдаст 2 = 20%

- компания у которой выручка тоже 100 но затраты всего 10 ну например какие-нибудь услуги или высокая наценка на товар то из 90 прибыли отдать 2 это меньше 2%

- безусловно собираемой

- легко администрируемой

Поскольку собственники предприятий и управляющие директора тоже являются физическими лицами соответственно управляющим платится зарплата и они от этой зарплаты 1/40 сами отчисляют

Пример, компания получила выручку раздала из неё зарплаты по 100руб каждому

Путем цифровизации - всех этих мобильных приложений - очень простого администрирования человек, который получил заработную плату обязан своём приложение "мой налог" написать 100руб

система сама удержит 2,5% = 1/40 то есть два с 2,5 рубля и перечислит сама по счетам бюджетной системы

гражданин вообще не должен - имеет право не знать о существовании КБК счетов фондов и всего прочего расходная часть бюджета его не касается совсем

- человек который выдал зарплату 100руб должен написать в приложении что он выдал зарплату 100руб

- кому больше дано с того больше и спросится

- бухгалтерский аппарат

- налоговики

- как впрочем и приставы -

это женщины, проводящие на работе по 8-10-12 часов + "домашка" + "выходные"

Это означает, что как правило, у них

- неустроенный судьба

- неустроенный личная жизнь

- неустроенный быт

- дети оставшиеся без внимания

- работа на дому

- они многие разведены

- многие без мужей

- многие без детей

- многие без естественного приложения сил рук

- без естественного предназначения женщины

- нормальный деятельностью который принесет им жизненно счастье

- домашним уютом

- воспитанием детей

- личным подсобным хозяйством

- садоводством выращиванием

- и всеми моментами которые приносят женщине радости и счастье в жизни

Исходим из следующего:

1. Я не верю в эффективность поддержки в виде раздачи денег в виде субсидий в МИРНОЕ время (подчеркиваю - в мирное - докризисное, поскризисное, довоенное, послевоенное - когда есть прогноз развития, снята часть неопределенности, ясны и не меняются "правила игры", понятна и не меняется позиция государства), сейачс конечно - надо спасать и граждан и бизнес деньгами.

2. В мирное время (докризисное, посткризисное, междукризисное, довоенное, послевоенное) время - верю ТОЛЬКО:

1) в эффективность нормальной налоговой системы - с эффективной -почти абсолютной - собираемостью и легкой само-администрируемостью системы (про это ниже)

2) в эффективность налоговых льгот (ИТ, электроника, туризм, иные критически важные отрасли промышленности,)

Например, мы написали Министру Решетникову про распространение льготного (преференциального) режима ТОСЭР (моногородов и ДВ-Актики) для новых проектов и производств:

- или на всю территорию России

- или как минимум на поселки с высокой маятниковой миграцией (которые еще можно спасти от вымирания вследствие урбанизации)

3) в эффективность беспроцентных (БЕЗ %) но возвратных займов,

целью которых - является создание/развитие ремесла, сельского хозяйства, производства, торговли, услуг и т.п.

показателями эффективности - созданные рабочие места (не только по трудовым договорам, но и по разовым - ГПХ, с самозанятыми, а также верю в понятие вовлеченность - приобщение к бизнесу, ремеслу, труду граждан, не являющихся никем из перечисленных - но они могут быть самозанятыми и вижу значение этого)

4) считаю, что специально организованные промышленные зоны (ОЭЗ, гигантские пром.парки), индустриальные парки в черте / возле города - еще не "умирающий вид" - пока еще эффективный инструмент развития территории (Турция, Китай) - в перспективе 20 лет

5) считаю, что гармоничное развитие сельской местности (муниципальных районов и сельских поселений) и ее будущее:

- в маленьких промышленных площадках (Тюлячи, Сокуры, Азнакай) вблизи населенного пункта (райцентра), в котором высокая (>10% экономически активного населения - вахтовики и разъездные маятники) маятниковая миграция

- в объектах туризма (для привлечения покупателей услуг, товаров, продукции местного производства и выращивания на территорию и жителей на проживание в ней)

- в объектах необходимой социальной инфраструктуры (региональные власти очень правильно делают, что развивает село и вкладывают в строительство инфраструктуры в нем - пусть начали с райцентров, но потом пойдет и межрайонная кооперация и межрайонная - межмуниципальная координация, объединение и агломерация)

28.05.2024

Минфин внес в правительство поправки по совершенствованию налоговой системы

https://ria.ru/20240528/popravki-1949009321.html

Минфин РФ внес в правительство поправки по совершенствованию налоговой системы

© РИА Новости

Владимир Баранов

МОСКВА, 28 мая — РИА Новости. Министерство финансов внесло в правительство пакет поправок по совершенствованию налоговой системы, сообщается в материалах ведомства.

"Минфин России внес в правительство России пакет законопроектов, включающий в себя поправки в закон о бюджете на 2024 год и плановый период 2025 и 2026 годов, а также поправки в Налоговый и Бюджетный кодексы. Предложения будут рассмотрены на комиссии по законопроектной деятельности, а затем — на заседании правительства", — говорится в тексте.

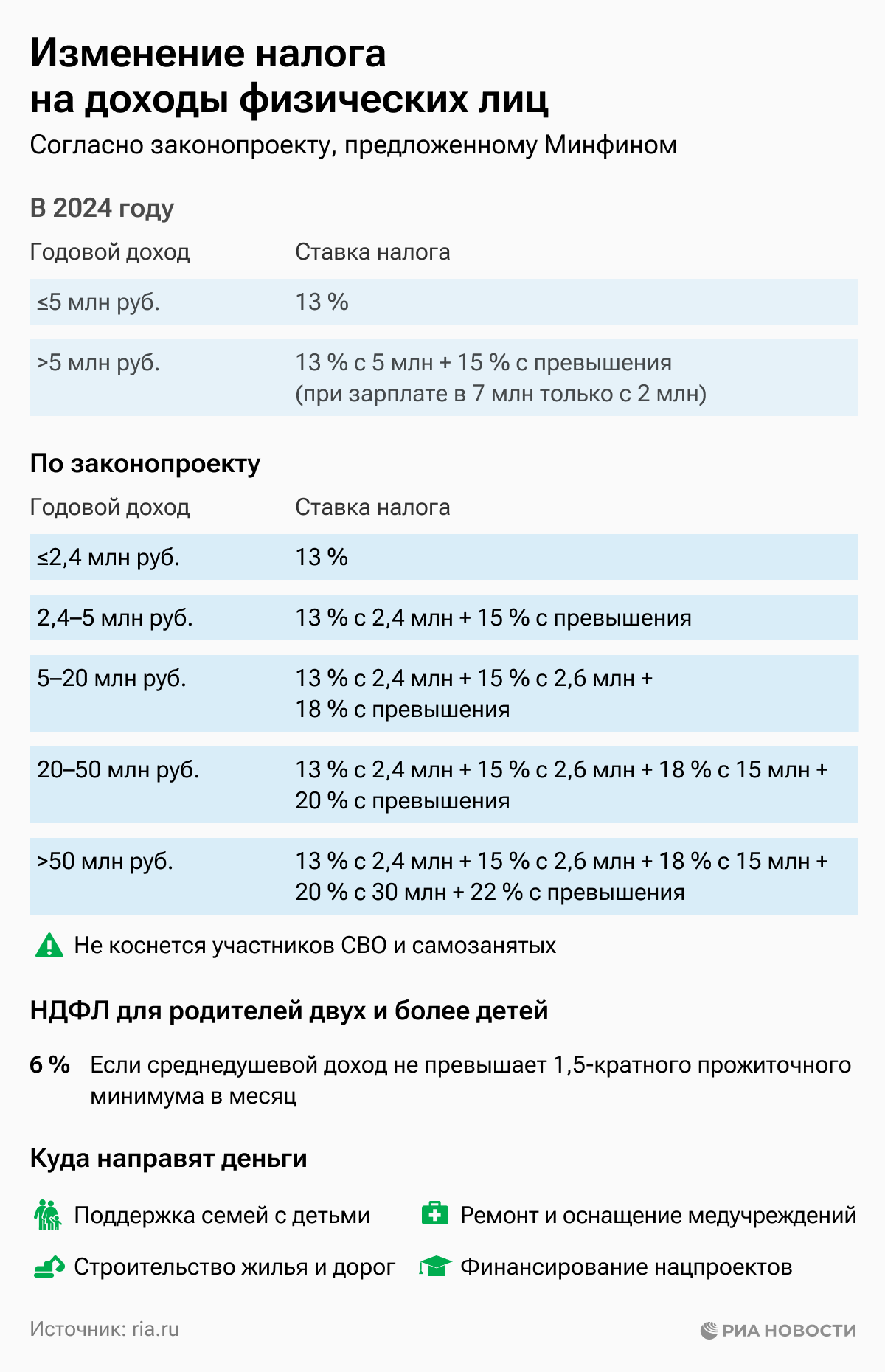

Инфографика Изменение налога на доходы физических лиц

Минфин России предложил новую прогрессивную шкалу НДФЛ

Инфографика Изменение налога на доходы физических лиц

Инфографика Изменение налога на доходы физических лиц

Министерство финансов подготовило законопроект о совершенствовании налоговой системы.

Он предусматривает распространение прогрессивной шкалы НДФЛ на россиян, получающих свыше 2,4 миллиона рублей в год, и увеличение количества ступеней налогообложения.

Изменения коснутся только 3% процентов работающих граждан (двух миллионов человек), не затронут участников спецоперации и самозанятых.

Новые льготы получат малоимущие семьи с двумя и более детьми — их налоговое бремя снизится с 13 до шести процентов.

Дополнительные средства государство планирует направить на финансирование нацпроектов “Семья”, “Молодежь и дети”, “Продолжительная и активная жизнь” и “Кадры”.

Кроме того, вырастут вложения в строительство жилья и дорог, развитие наукоемких отраслей экономики и IT-сферы.

Часть денег пойдет и на социальные нужды: ремонт и оснащение медучреждений, детских садов, школ, общежитий колледжей и вузов, поддержку материнства. Подробнее о предложениях Минфина — в инфографике Ria.ru.

В первую очередь речь идет о новой прогрессивной шкале НДФЛ:

- базовая ставка в 13% останется неизменной для годового дохода в размере до 2,4 миллиона рублей;

- при доходе от 2,4 миллиона рублей до пяти миллионов рублей ставка составит 15%;

- доход от пяти до 20 миллионов рублей будет облагаться налогом в 18%;

- при доходе от 20 до 50 миллионов рублей ставка достигнет 20%;

- доход свыше 50 миллионов рублей будет облагаться налогом в 22%.

Уточняется, что повышенный налог нужно будет платить не со всей суммы, а с превышения, с базовых 2,4 миллиона рублей по-прежнему будет взиматься 13%. «

"К примеру, человек, зарабатывающий 250 тысяч рублей в месяц, заплатит всего одну тысячу рублей дополнительно (или на 12 тысяч рублей больше за год с годового дохода в три миллиона рублей). Зарабатывающий 400 тысяч рублей — четыре тысячи рублей (или 48 тысяч рублей дополнительно в год с годового дохода в 4,8 миллиона рублей в год)", — поясняется в материалах.

Потанин выступил за увеличение налога на прибыль 23 мая, 15:33 Кроме того, эта мера коснется прибыли от вкладов, ценных бумаг, долей участия, дивидендов и продажи недвижимости. При доходе до 2,4 миллиона рублей сохранится ставка в 13%, а при превышении этой суммы она составит 15% без дальнейшей прогрессии. Глава Минфина Антон Силуанов подчеркнул, что прогрессивный НДФЛ может затронуть только два миллиона россиян с доходом выше 200 тысяч рублей в месяц. По его словам, это 3,2% работающего населения страны. При этом семьи с детьми, имеющие доход не более полутора прожиточных минимумов в месяц на человека, смогут получить налоговый "кешбэк". Для них фактическая ставка НДФЛ составит всего 6%. Эта мера коснется примерно половины российских семей с двумя и более детьми. В свою очередь, доходы участников специальной военной операции предлагается вывести из-под прогрессивной шкалы налога и сохранить для них прежний порядок налогообложения. Володин: бизнес понимает, что лучше работать и платить налоги в России 23 мая, 14:49 « "Доходы участников СВО связаны с риском для жизни ради защиты нашей страны. Это соответствует пониманию справедливости в нашем обществе — об этом договорились на площадке Госдумы в ходе парламентских слушаний", — подчеркнули в министерстве. Помимо этого, россиянам, сдающим нормы ГТО и ежегодно проходящим диспансеризацию, предлагается предоставлять получение налогового вычета по НДФЛ. Предполагается, что эта мера будет применяться работодателем при выплате заработной платы и исчислении этого налога по аналогии с иными стандартными вычетами. Как отметили в Минфине, даже с прогрессивной шкалой НДФЛ российская налоговая система сохранит конкурентоспособность, что позволит избежать перетока кадров в соседние страны. Текущий режим налогообложения микробизнеса не изменится, сообщил Силуанов 23 мая, 14:06 Кроме того, министерство предложило сохранить налоговый режим для самозанятых, ставки по нему остаются на прежнем уровне до 2028 года.

Специальный налоговый режим "Налог на профессиональный доход" введен с 2019 года. Физлица и индивидуальные предприниматели, которые переходят на НПД, могут платить налог по льготной ставке: 4% от сделок с физлицами и 6% от сделок с юрлицами.

Минфин также предложил повысить ставку налога на прибыль компаний с 20% до 25%, сохранив при этом "дедушкину оговорку" — принцип защиты инвестора от изменения налогового законодательства. В Госдуме рассказали, как правильно платить налоги самозанятым и ИП 14 апреля, 05:41 «

"То есть если инвестор приходил в те или иные проекты под условие инвестиционной стабильности, то для него оговоренные условия сохраняются", — поясняется в материалах.

Уточняется, что эта мера позволит с 1 января 2025 года отказаться от использования курсовых экспортных пошлин. Что касается ставок НДС, то их предложено оставить на нынешнем уровне, чтобы не провоцировать рост инфляции. В Госдуме рассказали, как можно уменьшить земельный налог 12 апреля, 05:14 Минфин также предложил повысить пороги для применения "упрощенки" и ввести уплату НДС для компаний с доходами более 60 миллионов рублей за налоговый период. Кроме того, речь идет о бессрочном продлении возможности применения налогового инвествычета и режима региональных инвестпроектов. В свою очередь, предприниматели смогут избежать возможных налоговых претензий за 2022-2024 годы в рамках амнистии, добровольно отказавшись от схем дробления и начав работать "вбелую". Помимо этого, ведомство предложило увеличить НДПИ для добычи железа в 1,15 раза, для производства калия — в 2,3 раза, фосфора — в 2 раза. Также речь идет о введении акциза для производителей азотных удобрений на приобретение газа для выпуска аммиака в размере 1200 рублей за тысячу кубометров. Минпромторг расширил список автомобилей, облагаемых налогом на роскошь 4 апреля, 19:14 Поправки также коснутся акцизного налогообложения по ряду категорий товаров, где выявили злоупотребления. В частности, предлагается обложить медицинский спирт акцизом по ставке обычного спирта, а также ввести акциз на жидкий никотин. Уточняется, что Госдума может принять эти изменения уже в весеннюю сессию, что позволит обеспечить реализацию поручений президента по ряду социально значимых вопросов, озвученных при послании Федеральному собранию. Глава ведомства Антон Силуанов отметил, что при разработке параметров справедливой налоговой системы максимально использовались рекомендации депутатов. « "Принятие предлагаемых изменений позволит обеспечить стабильные и предсказуемые условия для граждан, бизнеса и регионов на ближайшие шесть лет. И даст рост экономического благосостояния страны", — подчеркнул он. По словам министра, работу над этим законопроектом продолжат на площадке Госдумы совместно с парламентом, бизнесом, экспертными и общественными объединениями. ФНС разъяснила, когда продавцы должны платить налог с комиссии маркетплейса 16 мая, 15:52 55847862301541 Чат156 ЭкономикаРоссияАнтон СилуановГосдума РФМинистерство финансов РФ (Минфин России)